Российского рынка DIY-товаров (то есть товаров для самостоятельного ремонта, а также изготовления вещей и их усовершенствования). Они проанализировали основные показатели индустрии, провели всероссийский опрос среди ведущих 675 специализированных DIY-ритейлеров и социологический опрос российских покупателей товаров для ремонта. В исследовании приводятся экспертные оценки состояния российского рынка DIY-товаров и анализируются тренды на 2016-2017 годы.

Rusbase приводит избранные отрывки из исследования.

Другие отчеты РБК Исследования рынков: .

Исследование рынка DIY от РБК: что важно знать ритейлеру

Светлана ЗыковаДля рынка DIY (в отличие от многих других секторов) кризис стал не только причиной спада, но мотивацией для глобальных изменений и оптимизации бизнес-процессов. Сети пересмотрели ассортимент, добавили товары, отвечающие изменившимся ценовым запросам покупателей, провели меры по сдерживанию цен и начали активно развивать франшизу.

Поддержка со стороны

2015 год оказался не таким сложным для DIY-ритейлеров, как для большинства секторов. В реальном выражении объем продаж строительных материалов и товаров для дома упал лишь на 1,6% и составил 1 534 млрд руб. 2016 год стал куда большим вызовом – по оценкам аналитиков РБК, в ушедшем году рынок потерял 7,6%.

Поддержку отрасли оказал рынок жилищного строительства, который (вопреки кризису) побил рекорд 2014 года. Объем ввода в действие жилых домов по итогам прошедшего года достиг 85,3 млн кв. м. (на 1,3% выше показателя 2014 года). Впрочем, и здесь сказалось падение доходов населения: согласно данным Министерства строительства и жилищно-коммунального хозяйства РФ в 2015 году на 20,8% вырос объем ввода жилья эконом-класса.

Несмотря на это, падение потребительского спроса всё же сказалось на финансовых показателях DIY-ритейлеров. В 2015 году рост объема продаж ведущих игроков рынка строительных и отделочных материалов и товаров для дома снизился почти вдвое: если в 2014 году выручка увеличивалась в среднем на 19,4%, то в 2015 году прирост оборота у большинства сетей не превысил 10%.

Но 2016 год оказался сложным даже для федеральных и международных DIY-ритейлеров. По оценкам аналитиков РБК Исследования рынков, объем продаж строительных материалов и товаров для дома сократится на 7,6% и составит 1,418 трлн руб. Причина падения – кризис на рынке жилищного кредитования. По данным Банка России, в 2015 году населению было выдано 710,6 тыс. жилищных кредитов – вместо 1 059,4 тыс. в предыдущем году. Рынок жилищного кредитования сократился на треть (32,9%), исчерпав свой потенциал в качестве драйвера рынка на в 2016-2017 годах.

От брендированного к дешевому

На фоне роста курса доллара и вынужденного повышения цен на импортные товары покупатели массово ушли из дорогого сегмента в более дешевый. Бренд перестал играть первостепенное значение, и это отразилось на росте продаж товаров собственных торговых марок. Покупатели склоняются к выбору бюджетных моделей, и поэтому сильнее всего страдают игроки и бренды, работающие в среднем ценовом сегменте.

В 2014-2015 году закрылись сети «Старик Хоттабыч», «Армада», «Интексо», «Азбука ремонта» / «Евроинтерьер». Данные тренды продолжились и в 2016 году. На протяжении полутора лет идут планомерные закрытия магазинов сети «Метрика». В августе 2016 года стало известно о массовой продаже ГК «Домо-центр» гипермаркетов «Практик», «Стройкин», Forma «Прораб» и «Ковровый двор».

Кроме того, на региональный рынок выходят DIY-гипермаркеты «Леруа Мерлен», Castorama и OBI, конкуренцию с которыми способны выдержать не все. Уход слабых игроков создает возможности для роста международных , многие из которых продолжают активное развитие собственной розницы в России. Так, за полтора года «Леруа Мерлен» открыл в разных городах России более 20 гипермаркетов.

Конкуренция за онлайн

В последнее время конкуренция на онлайн-рынке DIY обострилась: в онлайн вышли многие крупные игроки (OBI, «Леруа Мерлен», «Петрович»), а направление DIY продолжили активно развивать и игроки из других сегментов (Ozon, «Эльдорадо», «Юлмарт»). За два последних кризисных года объем российского рынка интернет-торговли DIY-товаров вырос с 56 до 86,6 млрд руб.

Тем не менее многие эксперты сходятся в том, что интернет в DIY-секторе – в первую очередь канал для коммуникаций, а не продаж. Это подтверждают и результаты опроса, проведенного аналитиками РБК Исследования рынков. Так, 26,7% опрошенных опасаются при покупке в интернете получить неподходящий цвет, оттенок и текстуру DIY-товаров, 24% сомневаются относительно качества товара, а 19% боятся дополнительных сложностей с возможным возвратом покупки продавцу.

При этом треть россиян ценят экономию времени и доступ к более широкому, чем в офлайне, ассортименту. 29% опрошенных уверены, что при покупке в онлайн-магазинах можно сэкономить.

Выигрышная комбинация – сохранение преимуществ офлайновой торговли в онлайне. Для сектора DIY важна сервисная составляющая: например, товары должны сопровождаться не только техническими характеристиками, но и инструкциями, как с этим товаром работать и что из него можно сделать. Дополнительное преимущество получают и те компании, которые умеют доставлять товары категории Hard DIY.

Увеличились и площади данных магазинов, и товарная матрица. О том, что такое DIY продажи мы расскажем в данной статье.

Что такое DIY сегмент

DIY (do it yourself) — переводиться как сделай это сам, это достаточно известное английское выражение, означающее то что человек, делает самостоятельно в домашних условиях. Сейчас под DIY сегментом подразумеваются строительные магазины в которых продаются товары для дома и сада. Из-за бума загородного строительства и ремонтов, спрос на данные товары очень вырос.

DIY – это не просто сегмент рынка, изначально это целая субкультура. Интересно что развивалась она в СССР и на западе немного по-разному. Если в советском союзе, люди стремились создавать вещи своими руками из-за маленького выбора и часто низкого качества продукции. То на западе, DIY это протест перед капитализмом и нежелание платить за то, что можно сделать самому. Так DIY движение пропагандирует развитие индивидуальности и отвергает потребление одинакового товара.

DIY получил существенный толчок развития с распространением интернете. Любой желающий может посмотреть обучающее видео и сделать ремонт (и не только ремонт) у себя дома. Ранее все знания передавались из уст в уста. Литература для широкого круга читателей стала доступна относительно недавно. И если ты был рождён в семье столяра, то шансы самостоятельно стать кузнецом были очень малы. Сейчас всё намного проще, у потребителя появился выбор, делать работу самому или нанять специалиста.

DIY сегмент

До 2000х годов в DIY сегменте России работали небольшие магазины и рынки. О каком-то удобстве для потребителя не могло быть и речи. При этом началось активное строительство новых домов и развитие загородного строительства. На этом фоне в Росси появились первые DIY магазины формата гипермаркет. Успех таких магазинов был колоссальный, в течении нескольких лет рынок DIY рос двухзначными числами. Очень быстро подтянулись известные западные сети, сейчас на рынке работает около 600 сетей. Площади современных Российских DIY магазинов превышают 10000м.кв.

DIY сети

INFOLine DIY RETAIL RUSSIA TOP – это ежегодный рейтинг крупных строительных России.

OBI

Немецкая OBI была первой на суперперспективном рынке в России и в первые годы вела активную региональную экспансию, чему способствовало стратегическое партнерство с Ikea Centres Russia, одновременно запускавшей в крупнейших городах сеть торгово-развлекательных центров МЕГА.

Leroy Merlin

Входящая в Groupe Adeo французская Leroy Merlin, управляющая 400 магазинами в 12 странах мира, вышла на российский рынок в 2004 году, а активное развитие начала с 2005 года. Сегодня группа объединяет 9 различных форматов в сегменте DIY, а сама сеть Leroy Merlin является первой в Европе и третьей в мире по объему продаж.

Castorama

Еще один крупный международный игрок, входящая в DIY-холдинг Kingfisher британская сеть Castorama, пришла в Россию лишь в 2006 году, что не помешало ей в короткий срок занять свою долю рынка и устойчивое третье место среди всех операторов, работающих в стране. Примечательно, что компания начала завоевание рынка не с Москвы, открыв свой первый магазин в Самаре.

К-Раута

Финская К-Раута стала четвертым зарубежным игроком на российском рынке DIY, открыв свой первый магазин в Петербурге осенью 2006 года. В отличие от основных конкурентов, подконтрольный концерну Kesko ритейлер начал осваивать рынок благодаря покупке существовавшей в России сети «Строймастер». Вместе с тем, в следующие годы сеть развивалась не так активно, как планировалось. По данным на 2016 год «К-Раута» работает в Санкт-Петербурге (7 гипермаркетов), Москве (3), Ярославле, Калуге и Туле. Концерн Kesko также работает в странах Скандинавии и Балтии и управляет сетью из 2000 магазинов.

Максидом

«Максидом» — одна из старейших компаний на российском рынке гипермаркетов для строительства и ремонта. Первый магазин торговой сети в Петербурге был открыт еще в 1997 году. Сегодня компания управляет сетью из 11 полноформатных гипермаркетов суммарной площадью более 100 тысяч кв.м и входит в число крупнейших игроков на рынке DIY.

Петрович

Торговый дом «Петрович», специализирующийся на продаже строительных материалов, был основан в 1995 году. На сегодняшний день это одна из лидирующих компаний на рынке, оперирующая сетью из пятнадцати гипермаркетов в Санкт-Петербурге и области, Петрозаводске, Москве и Твери.

Бауцентр

Компания «Бауцентр» начала свою деятельность на российском рынке строительных материалов в 1994 году с открытия в Калининграде магазина площадью 200 кв.м. Сегодня сеть объединяет 9 гипермаркетов с расположением в Калининграде, Краснодаре, Новороссийске и Омске. Суммарная площадь магазинов «Бауцентр» составляет более 120 000 кв.м.

DIY товары

В магазинах DIY формата представлена широчайшая линейка товаров. Среди них:

- товары, предназначенные для отделки помещений и проведения ремонтных работы. Сюда относятся обои, лакокрасочные материалы, фурнитура, кровля, гипсокартон, напольные и ковровые покрытия, затирки, сухие смеси, гвозди, цемент, изоляция, клеи, герметики, растворители и многое другое;

- входные и межкомнатные двери;

- рабочая одежда, перчатки, резиновая обувь;

- изделия из древесины: панели, вагонка, фанера и другие виды товаров;

- охранные системы, домофоны и сигнализация;

- электротехника: осветительные приборы, лампочки, кабели, трансформаторы и другие электроприборы;

- системы водоснабжения, в том числе пластиковые трубы, различные вентили и так далее;

- инструменты, ручные и электрические;

- мебель - кухни, столы, стулья и так далее;

- сантехника - ванны, раковины, душевые кабины, краны, смесители и тому подобное.

Интересны некоторые особенности российского DIY сегмента. Так у нас такие магазины чаще посещают женщины, хотя в западных странах это в основном мужской формат. Кроме того, жители развитых стран предпочитают делать ремонт либо полностью самостоятельно, либо полностью доверять специалистам. Строительные услуги в ЕС очень дорого и доступны лишь весьма обеспеченным людям. У нас в DIY магазинах жители покупают товары, а делать сложный ремонт доверяют профессионалам из средней Азии.

Экономический кризис всегда вызывает закономерное снижение спроса на товары категории DIY. Ритейл вынужден принимать ответные меры по повышению эффективности продаж. Однако единых рецептов не существует.

Для каждой товарной группы и торгового формата существуют свои решения. Найти оптимальное поможет анализ опыта компаний, уже добившихся успеха на падающем рынке.

Тенденции рынка

Российский рынок DIY (товаров для обустройства и ремонта) в полной мере ощутил влияние экономического кризиса с наступлением 2015 года. Почти годичная «отсрочка» была обусловлена высоким спросом на инвестиционную , который сохранялся на протяжении всего 2014 года и в начале 2015-го. Однако весной ситуация изменила свой знак с «плюса» на «минус», и это сразу же вызвало падение продаж в строительных магазинах и гипермаркетах.

Но, несмотря на то, что перечень торговых точек формата DIY в завершающемся году буквально на глазах, говорить о стагнации в этом направлении сегодня нельзя. «В России этот рынок на данный момент ещё не сформировался в полной мере, как, например, европейский. Поэтому здесь по-прежнему остаётся много возможностей, реализуемых через освоение новых форматов взаимодействия с потребителем и работу над повышением привлекательности предложения», - считает Людмила Адестова, генеральный директор компании GuteWetter, первого в России производителя душевых ограждений.

А вот строительным рынкам сегодня приходится несладко. Покупатели всё больше предпочитают им комфортный шопинг и изобилие дополнительных сервисных опций, которые предлагают розничные магазины.

Особенно хорошо на фоне общего снижения продаж чувствует себя интернет-торговля, доля которой неуклонно растёт. Эта тенденция обозначилась ещё после кризиса 2008-2009 гг. (который многие экономисты считают первым этапом нынешнего). С тех пор собственные интернет-магазины появились у каждого второго ритейлера, а их количество у сетей DIY выросло в 40 раз.

И такая торговая политика себя полностью оправдывает. «Уже в первом квартале 2015 года мы зафиксировали рост онлайн-продаж на 100%», - Игорь Колынин, директор по маркетингу . Эта компания сумела выйти на первое в российском DIY место по объёму онлайн-продаж, которые уже в 2014 году превысили 3 миллиарда рублей (15% от общего оборота сети).

Как полагают аналитики рынка, его интернет-сегменту предстоит реструктуризация, которая выльется в череду слияний и поглощений средних и крупных онлайн-магазинов. При этом число их продолжит расти, а конкуренция усилится. На общем фоне будут падать интернет-продажи (как и оффлайновые) товаров для строительства и капитального ремонта (то есть категории hard). Это неудивительно, поскольку темпы капитального строительства также продолжат снижаться. Однако продукция и материалы для косметического ремонта, отделки и обустройства (soft) будут продаваться по-прежнему активно, даже в кризис люди не перестают стремиться к комфорту и улучшать условия проживания в своих квартирах и домах.

Время для старта

Как известно, кризис - лучшее время для создания стартапов. Если говорить о рынке DIY, то в эту категорию попадают проекты, связанные с продажами нишевой продукции, относительно новой для России. Поскольку широкий потребитель с ней ещё незнаком, то продажи через Интернет могут не принести высоких результатов, тогда как инвестиции в офлайн-сегмент, напротив, представляются перспективными.

Этот канал продвижения выбирают уверенные в качестве и востребованности своего продукта производители товаров для обустройства и ремонта. Наиболее перспективным вариантом многие из них считают создание сетей собственных розничных магазинов, поскольку только такой формат продажи даёт покупателю возможность получить исчерпывающую информацию и экспертную консультацию по продукции конкретной товарной группы. Как правило, подобные торговые точки предлагают не только товар, но и услуги по замеру/установке или индивидуальное проектирование. Открывать собственные специализированные магазины в период кризиса производителям со стабильным объёмом реализации проще, поскольку стоимость аренды торговых площадей снижается, а их выбор становится разнообразнее.

«Мы проанализировали свои продажи через дистрибьюторов в течение последних лет и пришли к выводу, что их эффективность невысока, поскольку потребитель не получает ни должного представления о продукте, ни комплекса дополнительных услуг, повышающих его привлекательность. В широком ассортименте сантехнических магазинов душевые ограждения теряются, в результате потребитель не видит достоинств этого решения, являющегося по сути принципиально новым подходом к обустройству ванной комнаты», - говорит Людмила Адестова (GuteWetter).

В течение нескольких лет компания собирается открыть в крупных российских городах около 100 специализированных магазинов душевых ограждений. Размещаться они будут в крупных торговых центрах, на территории строительных рынков и гипермаркетов.

Компания несёт всё бремя расходов на аренду, оборудование и содержание магазинов, а также обучение персонала, а привлечённый партнёр отвечает за выбор места для торговой площадки, подбор и мотивацию сотрудников и за финансовые результаты работы. Можно с уверенностью говорить, что на отечественном рынке сантехнического оборудования подобный подход к организации розничных продаж ещё никто не использовал.

Первые экспериментальные магазины душевых ограждений наглядно продемонстрировали эффективность такой схемы. «Собственная торговая точка даёт месячный оборот, примерно в 5-10 раз превышающий реализацию нашей продукции через традиционный магазин сантехники путём пассивных продаж. Расходы на запуск такой точки приблизительно равны месячному обороту, чистая прибыль с торговли составляет порядка 5-20%, а полная окупаемость достигается менее чем за полгода», - делится опытом Людмила Адестова.

«Душевые ограждения - нишевый продукт, продажи которого во многом зависят от осведомлённости потенциального потребителя о его наличии и достоинствах. Сегодня встретить его можно уже довольно часто, однако по большей части это продукция низкого качества, а иногда даже кустарного производства. В результате у потребителя складывается о ней неверное впечатление. Мы же предлагаем продукцию премиального качества по доступной цене и индивидуальному заказу», - объясняет Александр Сторожук, партнёр компании в Ростове-на-Дону и директор магазина душевых ограждений в одном из крупнейших торговых центров города «Мир ремонта ХДМ-Юг». Специалист отмечает, озвученные директором компании цифры - результат только розничных продаж через магазин. При этом есть ещё и корпоративные заказы, которые обслуживаются отдельно.

Александр Сторожук считает, что развитие сети, появление специализированных магазинов душевых ограждений способно произвести такой же эффект, как появление 10-15 лет назад первых российских кухонных салонов, то есть спровоцировать настоящий бум спроса на эту продукцию. Ёмкость нового рынка, по мнению предпринимателя, велика: только в Ростове-на-Дону он планирует открыть до 10 фирменных магазинов GuteWetter.

«Помимо этого, мы уже сейчас видим интерес со стороны потенциальных инвесторов, готовых самостоятельно открывать торговые точки по продаже нашей продукции. Со своей стороны, мы это только приветствуем. Естественно, компания не может охватить всю географию, поэтому мы готовы к партнёрству на условиях франшизы и окажем всемерную поддержку выбравшим такую форму работы предпринимателям в части оформления точек продаж, обучения персонала и маркетинговых коммуникаций», - добавляет Людмила Адестова.

Продажи инженерной продукции

Описанная выше схема продаж является перспективной и для производителей технически сложных товаров. Выбирать их в большом магазине, среди прочего ассортимента, довольно трудно, а порой и просто невозможно без специальной квалификации. Другое дело - специализированный магазин.

Однако здесь ситуация несколько сложнее, поскольку рентабельность содержания розничной торговой точки по продаже, например, инженерной сантехники может оказаться значительно ниже, особенно учитывая сложность подготовки специалистов-консультантов для такого магазина.

Выход нашли в компании «Данфосс» (ведущий мировой производитель энергосберегающего оборудования). Решение заключается в соединении формата фирменного магазина и онлайн-площадки. Это собственный интернет-магазин оборудования для отопления частных домов. «Наше предложение отличается тем, что на сайте можно не просто сформировать заказ на покупку всего необходимого оборудования по оптимальной цене напрямую у компании-производителя, но и с помощью специального конфигуратора полностью рассчитать систему отопления для своего дома, осметить её, выбрать оптимальную комплектацию и уже после этого сделать заказ», - рассказывает Юрий Маринин, руководитель направления «Теплоснабжение коттеджей» компании «Данфосс».

Как отмечает эксперт, сегодня на отечественном рынке отопительного оборудования существует явный разрыв между его производителями и конечными потребителями. В особенности это относится к системным решениям, то есть таким, которые позволяют полностью укомплектовать и смонтировать отопительную систему для частного дома. Как правило, собственники обращаются в инжиниринговые компании, и проект конкретного решения каждый раз разрабатывается «с нуля». При этом зачастую используется продукция разных производителей, не всегда оптимизированная для совместного использования. В результате растёт вероятность ошибок в расчётах, а сами проекты получаются более дорогими и менее энергоэффективными.

Сегодня на российском рынке DIY доминирует тенденция к снижению спроса, укрупнению ретейла и росту доли онлайн-продаж. Однако для каждого сегмента и направления ситуацию имеет смысл оценивать отдельно. Иногда оправданным будет движение «против течения». Главным условием является понимание ситуации, знание рынка и готовность инвестировать в развитие даже в сложных экономических условиях.

Пресс-служба компании GuteWetter

Маркетинг и экономика торговли

Магазиностроение. Строительство ТРЦ, расширение сетей

Розничный рынок строительных и отделочных материалов, товаров для дома и сада на начало 2017 года показал рекордное снижение. По данным нового исследования INFOLine «Рынок DIY России. Итоги 2016 года. Тенденции 2017 года. Прогноз до 2019 года» сокращение составило 6%.

СТМ

Омниканальность

Источник: данные ИА INFOLine

Количество SKU DIY на начало 2017 года

Источник: данные компаний

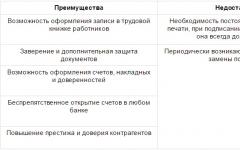

По мнению аналитиков INFOLine, ритейлеры, развивающие направление собственных торговых марок, имеют более гибкие возможности для управления собственной маржинальностью и ценовым позиционированием. Они в меньшей степени зависят от импорта и могут сами определять циклы производства и доставки, ценообразование и набор маркетинговых инструментов для продвижения СТМ.

Таким образом, в 2017 году основные тенденции, сложившиеся на рынке DIY России, касаются в первую очередь изменения стратегий торговых сетей в сторону максимально эффективного построения взаимоотношения с потребителями. Торговым сетям для дальнейшего успешного развития приходится учитывать не только сложившуюся экономическую ситуацию, но и отвечать требованиям современного потребителя по выбору способа совершения покупок.

Материал подготовлен по данным исследования INFOLine «Рынок DIY России. Итоги 2016 года. Тенденции 2017 года. Прогноз до 2019 года»

Основные тенденции развития рынка DIY России в 2017 году

Крупнейшие операторы рынка DIY отметили, что из-за снижения реальных доходов российские потребители стали более чувствительными к ценам: чаще сравнивают стоимость товаров в online и offline-магазинах, делают ремонт в жилье частями.

В результате потребительский спрос сместился из среднего и высокого ценового сегментов в сторону недорогих брендированных товаров и СТМ , что привело к пересмотру ассортиментной и ценовой политики рядом торговых сетей. Это в свою очередь формирует новые тренды на рынке DIY России и усиливает уже сложившиеся.

Омниканальность

Рынок DIY России развивается под влиянием факторов и тенденций, характерных для экономики в целом и современных форматов розничной торговли, так и под воздействием отраслевых, специфических особенностей. В 2017 году продолжился тренд выстраивания торговыми сетями такой модели бизнеса, которая подразумевает эффективную интеграцию online и offline каналов взаимодействия с покупателями.

По данным исследования INFOLine,интернет-продажи в сегментах DIY&Household и мебель в рублях выросли более чем на 27% и приблизились к 108 млрд руб.

По данным INFOLine, на начало 2017 года уже более 200 универсальных сетей DIY России развивают канал интернет-продаж.

Динамика интернет-продаж в сегменте DIY (Hard и Soft DIY, Household, Garden, мебель) (розница и мелкий опт) в России в 2009-2016 гг.

Источник: данные ИА INFOLine

Наиболее динамично в 2016 году развивали online-продаж крупнейшие DIY-ритейлеры и продолжают развивать в 2017г. Позиции лидера на рынке интернет-торговли среди универсальных и специализированных торговых сетей DIY упрочила торговая сеть СТД «Петрович» – по итогам прошлого года ритейлер уже увеличил интернет-продажи более чем на 34%.

Лидер рейтинга INFOLine DIY сайтssia TOP торговая сеть Leroy Merlin в течение прошлого года расширила online-каталог до 38 тыс. SKU, что полностью покрывает ассортимент гипермаркетов, при этом online-заказ доступен более чем для 85% предложенных в каталоге товаров.

Некоторые крупнейшие сети DIY в 2016 году отметились открытием собственных интернет магазинов. Одной из таких сетей стала «К-раута», что сразу привело к увеличению трафик сайта магазина в несколько раз. Также с 1 декабря 2016 года заработал полноценный интернет-магазин одного из лидеров сегмента Household торговой сети «Домовой».

Ротация ассортимента и замещение на товары российского производства

Как показывают данные INFOLine, ежегодно ротация ассортимента у крупнейших торговых сетей DIY составляет от 20 до 30% и в 2017 году эта тенденция сохранилась. Многие российские ритейлеры не выдерживают конкуренцию с международными игроками и вынуждено замещают часть ассортимента товарами для дома.

В рамках подготовки исследования специалисты INFOLine провели анализ ассортиментной матрицы 50 крупнейших сетей DIY. Данный анализ показал, что почти половина игроков расширили ассортимент именно за счет товаров для дома и сада. Такие торговые сети, как «Домовой» и «Твой Дом» постепенно выводят ассортимент DIY, наращивания количество позиций Household.

Девальвация рубля, произошедшая недавно, сформировала еще одну важную тенденцию на рынке DIY России – торговые сети перешли к увеличению доли товаров российского производства в своем ассортименте.

Так, к 2017 году ассортимент торговой сети «К-Раута» уже на 45% состоял из российских товаров. А у сети Leroy Merlin товаров российского производства уже более 50%, и к 2021 году компания планирует увеличить этот показатель до 80%.

Как отмечают специалисты INFOLine, такое стремление к импортозамещению позволит DIY ритейлерам оптимизировать свою ценовую политику и снизить зависимость от валютных колебаний.

Новые ценовые стратегии торговых сетей DIY

На фоне снижения покупательской способности россиян одним из решающих факторов при выборе ряда категорий товаров стала их цена. Благодаря ротации ассортимента торговые сети DIY в 2017 году продолжают увеличивать долю товаров низкого ценового сегмента, развивая программы лояльности и значительно активизируя промоактивность и проводя агрессивные распродажи. Кроме того, с прошлого года крупнейшие ритейлеры DIY усилили ценовую конкуренцию, что подкрепляется активными рекламными кампаниями.

Как отмечают специалисты INFOLine, такое поведение игроков рынка связано во многом с тем, что в 2016-2017 годах наблюдается снижение спроса на товары среднего ценового сегмента.

Торговые сети непрерывно занимаются поиском поставщиков в регионах присутствия для оптимизации затрат на логистику и поддержания низких цен без потери качества. При этом DIY ритейлеры продолжают активно развивать собственные торговые марки. Как показывают данные исследования, СТМ позволяет ритейлерам повысить маржинальность некоторых категорий товаров и сокращает риски со стороны внешних производителей.

Лидером по развитию СТМ является торговая сеть Leroy Merlin, которая в российском ассортименте имеет 16 собственных торговых марок, под которым производится более 5 тыс. SKU.

Количество SKU и доля СТМ в выручке некоторых крупнейших сетей DIY на начало 2017 года

Первые в России профессиональные магазины по принципу "Do-it-yourself" появились в 2003 году. Именно тогда, с приходом немецких компаний Marktkauf (объединившей продуктовый гипермаркет со строительным рынком и садовым центром) и особенно OBI, магазины DIY прочно вошли в жизнь российских потребителей.

На момент выхода первых лидеров европейского ритейла в Россию, более 80% DIY в стране было сосредоточено в руках строительных рынков. Но разница в соотношении цена-качество-комфорт для потребителей оказалась столь существенной, что мгновенный успех профессиональным DIY-сетям был обеспечен, а рынок стал ежегодно расти двузначными числами и привлекать все новых игроков.

По состоянию на 2015 год суммарный объем рынка DIY в России превысил 1 триллион рублей. По данным компании РБК на сегодняшний день на рынке насчитывается более 600 сетей, причем более 75% из них приходится на современные форматы торговли. Что касается лидирующих на рынке компаний, их доля в общем обороте российского рынка составляет около 30%.

В последние годы, на фоне снижения потребительской активности и падения рынка в целом, аналитики отмечают ускорение консолидации рынка. Крупнейшие компании активно открывают новые магазины в регионах, вытесняя небольшие компании с рынка. По данным агентства InfoLine, в 2015 году доля топ-10 игроков на рынке DIY увеличилась еще на 4,7% и достигла 27,5%. Моллы.Ru проанализировали данные и сравнили показатели самых успешных компаний на рынке...

OBI

Немецкая OBI была первой на суперперспективном рынке в России и в первые годы вела активную региональную экспансию, чему способствовало стратегическое партнерство с Ikea Centres Russia, одновременно запускавшей в крупнейших городах сеть торгово-развлекательных центров МЕГА.

На сегодняшний день компании принадлежит в России 25 полноформатных гипермаркетов: 8 в Москве, 5 в Санкт-Петербурге, по 2 магазина в Нижнем Новгороде и Екатеринбурге и по одному - в Казани, Омске, Волгограде, Краснодаре, Саратове, Рязани, Брянске и Сургуте. В 2016-2017 годах компания планировала открыть еще не менее 15 гипермаркетов, в том числе 4 магазина должно быть введено в эксплуатацию в текущем году.

Число сотрудников российского подразделения сети сегодня превышает 5500 человек. В Омске открыт самый большой магазин сети площадью более 15 000 кв.м. Суммарная площадь магазинов OBI в России превышает 250 000 кв.м. Около 1/4 каждого магазина OBI приходится на «Садовый центр».

Ежегодно компания обслуживает 50 миллионов покупателей и пробивает 200 миллионов чеков. В ассортименте представлено более 50 артикулов, 38% из которых сделано в России, 50% составляет продукция зарубежного производства, а 12% приходится на товары под собственными торговыми марками OBI. В магазинах работает программа лояльности OBI Club, дающая право покупателям на персональные скидки на товары, бонусы с каждой покупки и бесплатные сервисы. Во всех городах присутствия сети работает интернет-магазин с доставкой всех товаров, представленных в гипермаркетах сети.

Leroy Merlin

Входящая в Groupe Adeo французская Leroy Merlin, управляющая 400 магазинами в 12 странах мира, вышла на российский рынок в 2004 году, а активное развитие начала с 2005 года. Сегодня группа объединяет 9 различных форматов в сегменте DIY, а сама сеть Leroy Merlin является первой в Европе и третьей в мире по объему продаж.

В России, несмотря на запоздалый старт, Leroy Merlin также удалось завоевать лидирующие позиции. На сегодняшний день под управлением компании находится 47 гипермаркетов и самая широкая сеть на рынке, охватывающая 26 городов страны. Компания работает в формате гипермаркета от 8000 до 20 000 кв.м. Кстати, именно в России, в Красногорске, находится крупнейший в мире по товарообороту и числу покупателей магазин сети. Leroy Merlin часто открывается на одних площадях с гипермаркетами Auchan, совместно используя высокий покупательский трафик. Кстати, соглашение о партнерстве ритейлеры заключили еще в 1979 году.

По экспертным данным, в России компания также лидирует по на рынке по такому важному показателю, как выручка с 1 кв.м торговой площади (около 5500 долларов). В портфеле Leroy Merlin находится 16 собственных торговых марок во всех основных товарных группах. Интернет-магазин компании работает только в Москве и ближайшем Подмосковье. Программа лояльности отсутствует.

Планы по дальнейшей экспансии лидирующей на рынке компании на падающем рынке поражают: в течение пяти лет Leroy Merlin готовится открыть в России еще около 150 новых магазинов. Если планы компании будут воплощены в жизнь, небольшие региональные сети в ближайшие годы практически полностью исчезнут с рынка.

Castorama

Еще один крупный международный игрок, входящая в DIY-холдинг Kingfisher британская сеть Castorama, пришла в Россию лишь в 2006 году, что не помешало ей в короткий срок занять свою долю рынка и устойчивое третье место среди всех операторов, работающих в стране. Примечательно, что компания начала завоевание рынка не с Москвы, открыв свой первый магазин в Самаре.

В мировой сети Kingfisher под брендами B&Q, Castorama, Brico Depot и Screwfix сегодня работает 1200 магазинов с расположением в 10 странах мира и годовым оборотом 11 миллиардов фунтов стерлингов. В сеть Castorama в России входит 20 полноформатных гипермаркетов с расположением в Москве, Петербурге и еще 13 крупнейших городах страны, а также интернет-магазин. Данных о планах по дальнейшему развитию сети в России в ближайшие годы не появлялось.

Castorama работает в формате от 10 000 кв.м и представляет в каждом магазине более 30 тысяч артикулов, а также набор дополнительных сервисов для покупателей. Программа лояльности отсутствует. Ежемесячно компания обслуживает 3 миллиона покупателей. Штат российского подразделения Castorama насчитывает 3 тысячи человек.

К-Раута

Финская К-Раута стала четвертым зарубежным игроком на российском рынке DIY, открыв свой первый магазин в Петербурге осенью 2006 года. В отличие от основных конкурентов, подконтрольный концерну Kesko ритейлер начал осваивать рынок благодаря покупке существовавшей в России сети «Строймастер». Вместе с тем, в следующие годы сеть развивалась не так активно, как планировалось. По данным на 2016 год «К-Раута» работает в Санкт-Петербурге (7 гипермаркетов), Москве (3), Ярославле, Калуге и Туле. Концерн Kesko также работает в странах Скандинавии и Балтии и управляет сетью из 2000 магазинов.

В апреле стало известно, что Kesko готовит новую сделку по поглощению одного из существующих игроков на рынке для ускоренного развития сети «К-Раута». Компания рассматривает возможность покупки бизнеса как DIY или Household сети, так и непродовольственной сети в целом. В начале года компания уже приобрела за 1 миллиард рублей один из гипермаркетов теряющей рынок «Метрики». Сеть работает в формате классического гипермаркета. Сегодня ежемесячное число покупателей российской сети «К-Раута» составляет 700 000 человек.

В магазинах «К-Раута» действует программа лояльности «К Плюс», предоставляющая накопительную систему скидок, специальные предложения на услуги, скидку 7% для новоселов, а также специальные предложения в магазинах «К-Руока» и Intersport. Во всех гипермаркетах «К-Раута» предоставляется набор дополнительных сервисов для покупателей, включая доставку товаров, заказанных через онлайн-магазин компании.

Максидом

«Максидом» - одна из старейших компаний на российском рынке гипермаркетов для строительства и ремонта. Первый магазин торговой сети в Петербурге был открыт еще в 1997 году. Сегодня компания управляет сетью из 11 полноформатных гипермаркетов суммарной площадью более 100 тысяч кв.м и входит в число крупнейших игроков на рынке DIY.

«Максидом» оперирует сетью магазинов в Петербурге, где открыто 7 гипермаркетов, а также в Казани, Самаре, Екатеринбурге и Нижнем Новгороде. В перспективе в компании планировали выйти на московский рынок и открыть там до пяти магазинов, но точные сроки реализации программы не назывались.

Сеть «Максидом», как и другие ведущие игроки на рынке DIY, работает в формате гипермаркет. Особенностью формата является расширенный ассортимент, который включает также товары для дачи и сада, автотовары, детские игрушки и бытовую технику. В магазинах также открываются сезонные ярмарки: «школьная», «новогодняя» и др. Работает программа лояльности, позволяющая постоянным покупателям получать скидки на все товары из каталога. Максимальная скидка по накопительной карте составляет 7%. Работает интернет-магазин с доставкой по Санкт-Петербургу.

Петрович

Торговый дом «Петрович», специализирующийся на продаже строительных материалов, был основан в 1995 году. На сегодняшний день это одна из лидирующих компаний на рынке, оперирующая сетью из пятнадцати гипермаркетов в Санкт-Петербурге и области, Петрозаводске, Москве и Твери.

«Петрович» является четвертым по величине игроком на рынке DIY в России и крупнейшей российской компанией в секторе. В планах компании на ближайшие пять лет стоит открытие 8-10 магазинов в Москве.

Компания позиционирует себя как мультиканальный ритейлер, чем отличается от большинства конкурентов на рынке. Интернет-торговля является самым динамичным каналом продаж компании, на ее долю приходится почти четверть торгового оборота сети. Ассортимент магазинов «Петрович» включает 15 тысяч артикулов.

В магазинах «Петрович» работает программа лояльности, объединяющая более 200 000 активных участников. Кроме того, клубная программа предлагает максимальные скидки для юридических лиц. Возврат товаров (в том числе излишков) для участников клуба возможен в срок до 120 дней.

Бауцентр

Компания «Бауцентр» начала свою деятельность на российском рынке строительных материалов в 1994 году с открытия в Калининграде магазина площадью 200 кв.м. Сегодня сеть объединяет 9 гипермаркетов с расположением в Калининграде, Краснодаре, Новороссийске и Омске. Суммарная площадь магазинов «Бауцентр» составляет более 120 000 кв.м.

Средняя площадь гипермаркета «Бауцентр» составляет около 14 тысяч кв.м. В каждом гипермаркете сети представлено около 35 тысяч товаров для строительства и ремонта, а также благоустройства сада. В «Бауцентр» работает бонусная программа (40 бонусов за 1000 рублей в чеке), позволяющая оплачивать до 30% стоимости покупки, а также действуют скидки для профессиональных клиентов. Среди необычных сервисов для покупателей - посуточный прокат инструментов.