Желая прийти в индивидуальное предпринимательство, человек задается вопросом – какое ИП лучше открыть для начинающих, как сделать это с минимальными вложениями, и какие бизнес-идеи использовать? Желание начать свое дело похвально, но важно сделать это правильно, учесть все нюансы, чтобы бизнес развивался и приносил удовлетворение вместе со стабильным доходом.

Основных направлений, в которых начинающий ИП может развиваться, несколько:

- производство товаров;

- оказание услуг;

- посредничество;

- работа, связанная со владением информацией;

- бывает бизнес на партнерских отношениях.

Первый тип вопросов не вызывает – ИП занимается производством некоторого товара, хозяйственного или продовольственного, и продает его клиентам. Оказание услуг тоже вещь довольно простая: будущий предприниматель предлагает себя в качестве исполнителя. Например, человек со знанием электрики делает мелкий домашний ремонт, плотник – выполняет заказы на мебель (это бизнес и в сфере товаров, и услуг одновременно) и т. д.

Становясь посредником, ИП работает по классической бизнес-схеме – закупка товара по выгодной цене и реализация его с прибылью для себя. Подвид – ситуация, когда человек сводит продавца и покупателя, получая с этого посреднический процент. Здесь критически важен навык успешных продаж.

Бизнес для ИП в информационной сфере сегодня выглядит привлекательным. Так, если ИП обладает знаниями в математике и других предметах, он может стать репетитором, вести курсы, помогать в написании работ. Любые экспертные знания становятся средством заработка, если найти нуждающихся в этой информации.

Партнерство – интересный вид бизнеса. Например, известны случаи, когда крупные корпорации обращались за решением сложных вопросов к так называемым специалистам по решению проблем. Это люди с уникальным видением ситуации, способностью оценить текущее положение дел и найти оригинальный способ выхода из кризиса. Показателен пример, когда крупный производитель спортивной обуви не мог победить воровство продукции сотрудниками. Приглашенный специалист предложил простое решение: разнести производство левых кроссовок на отдельную фабрику, в другой регион. ИП может предложить идеи руководству фирмы-партнера, получая выгоду.

У ИП в бизнесе отдельный статус – он одновременно и гражданин, и юридическое лицо. Согласно Гражданскому кодексу ограничений для деятельности ИП мало – но они есть, и часть касается допустимых для ИП видов бизнеса.

Классификация по закону:

- Запрещенная деятельность.

- Требующая получения разрешения.

- Подлежащая лицензированию.

- Обычная – т. е., проводимая без ограничений и запретов.

Рассмотрим их по порядку.

Важно понимать: работа ИП регулируется законом. В нем прописаны требования и обязанности ИП, а также разрешенные сферы деятельности.

ИП запрещается делать все, что опасно для здоровья и жизней людей. В «запретном» списке бизнеса также военная промышленность, выработка химикатов и отдельные отрасли финансово-экономической сферы.

ИП не может:

- распространять и производить алкогольсодержащую продукцию;

- торговать оружием, патронами, деталями оружия;

- вырабатывать взрывчатку, пиротехнику и хранить их;

- работать в космической отрасли;

- вести вещание по теле- и радиоканалам;

- открывать ПИФы и НПФ – не принадлежащие государству пенсионные фонды;

- работать с наркотиками, психотропными веществами;

- осуществлять деятельность в области работы россиян за пределами страны;

- заниматься авиаперевозками;

- продавать электроэнергию;

- открывать бизнес на азартных играх (в т. ч. лотереи);

- открывать предприятие, активно влияющее на окружающую среду;

- разрабатывать, испытывать и ремонтировать военную технику.

Приведенный перечень бизнеса неполон, всего в нем примерно 40 позиций. Если гражданин все же желает заняться бизнесом в запрещенных для ИП сферах, он должен либо отказаться от этой идеи, либо оформить себя как юридическое лицо.

С разрешением

Некоторые (ВД) нуждаются в получении разрешения на бизнес от надзорных органов, когда требуется обеспечить безопасность предприятия, сотрудников и клиентов. Перечень их довольно велик, в нем такие пункты, как услуги общепита и реализация пищевых продуктов, салоны красоты, развлекательные услуги и т. д.

Для занятия ими ИП должен получить соответствующую лицензию.

Для занятия ими ИП должен получить соответствующую лицензию.

На сегодня перечень содержит около 50 пунктов, основные из них:

- услуги в сфере образования (кроме репетиторских);

- пассажирские перевозки, за небольшими исключениями из правила;

- операции с военной и авиатехникой;

- медицинские услуги, изготовление и продажа лекарств и медтехники;

- бизнес, мало влияющий на экологию;

- частный сыск и охрана;

- использование и хранение пожаро- и взрывоопасных веществ, химикатов.

Для занятия ими должно быть оборудовано специальное помещение, оснащенное соответствующей техникой, подготовлена документация и получена лицензия.

Они безопасны для людей, и предпринимателю не вменяется в обязанность соответствовать каким-то требованиям к бизнесу для этих ВД. Начинать работу можно сразу после регистрации в надзорных органах.

К обычным ВД принадлежит большинство направлений, интересующих ИП:

ИП может по желанию изменить ВД. Все, что нужно – внести соответствующие данные в ЕГРИП через налоговую, подав туда заявление с измененным кодом (кодами) деятельности бизнеса. При регистрации и последующих изменениях можно указывать несколько кодов, официального ограничения нет. Однако, существует рекомендация – до 30 ВД.

Открывая бизнес, важно не ошибиться с системой налогообложения.

Предприниматель, каким бы ВД он ни занимался, взаимодействует с налоговой инспекцией. При регистрации бизнеса выбирается налоговый режим, определяющий порядок этого взаимодействия и налоговую нагрузку. А если ИП наймет сотрудников, выбор повлияет на тарификацию выплат в ФСС и ПФР. Желательно выбрать наилучший для начинающих ИП вид системы заранее, на этапе планирования бизнеса.

Наше государство пытается облегчить налоговые условия для предпринимателей, предлагая бизнесу дифференцированную систему ставок.

В 2017 году есть несколько форм налогообложения для ИП:

- подходит любому ИП;

- налог взимается с доходов физлица, добавленной стоимости и среднегодовой стоимости имущества;

- ставка по налогу на ФЛ 13-30%, НДС – 0-18%, по имуществу – до 2%;

- отчетность сдается по форме 3-НДФЛ и 4-НДФЛ.

- делится на два вида – «доходы» и «доходы минус расходы»;

- подходит ИП с числом сотрудников до 100 чел. и доходами до 150 миллионов рублей в год;

- по системе «доходы» ставка 6% (с возможностью снижения ее региональными властями);

- по «доходы минус расходы» ставка 5-15%, также на усмотрение местной власти;

- отчет сдается в виде годовой декларации, налоги платятся ежеквартально в виде аванса, а окончательный расчет проводится в конце года.

- по ней можно открыть и запустить ИП с числом сотрудников до 100, работающее в торговле или услугах (местная власть может расширять эту область или отменять полностью налоговый режим);

- налогом облагается вмененный (т. е., предполагаемый к получению) доход;

- ставка 7.5-15 %;

- отчетность в виде ежеквартальной налоговой декларации, раз в 3 мес. платится фиксированная сумма.

- у ИП не долее 15 работников, а доходы до 60 млн./год;

- облагается установленный местными законами потенциальный доход;

- ставка 6% (от 0 для Севастополя и Крыма);

- декларация не сдается. ИП приобретает патент на некоторый срок – от месяца до года.

ОСНО считается основной, прочие относят к разряду специальных, из-за наличия особенностей в условиях. Некоторые подразумевают налоговые льготы.

ИП имеет право выбрать максимально выгодную для себя систему.

Так, ОСНО хороша для всех. По УСН нельзя заниматься некоторыми ВД – страховой, банковским бизнесом, производством подакцизных товаров и т. д. (все ВД указаны в налоговом кодексе, статья 346.12). ЕНВД – в основном годится для торговых ИП и сферы услуг. Кроме того, в Москве, например, ЕНВД не действует, а в регионах отменится к 2021 году.

ПСН похожа на ЕНВД, но пригодна для узкого круга ВД, кроме этого, по каждому виду бизнеса придется покупать отдельный патент. Также купленный в одном регионе патент не имеет силы в другом. А что касается ЕСХН, то она годится только сельхозпроизводителям. Если открыть предприятие, обрабатывающее продукцию, воспользоваться системой нельзя. При ЕСХН ИП обязан заниматься только сельскохозяйственным производством, которое должно приносить от 70 процентов доходов.

ПСН похожа на ЕНВД, но пригодна для узкого круга ВД, кроме этого, по каждому виду бизнеса придется покупать отдельный патент. Также купленный в одном регионе патент не имеет силы в другом. А что касается ЕСХН, то она годится только сельхозпроизводителям. Если открыть предприятие, обрабатывающее продукцию, воспользоваться системой нельзя. При ЕСХН ИП обязан заниматься только сельскохозяйственным производством, которое должно приносить от 70 процентов доходов.

Налогообложение по УСН бывает «нулевым» два года после образования ИП, при условиях:

- работы в социальной сфере, науке или производстве;

- регистрации предпринимателя после принятия закона о нулевом налоге для бизнеса на местах.

То же касается и ПСН.

Если ИП задействовал разные ВД, налогообложение совмещается. Например, производство работает по ОСНО, а торговля – по ЕНВД. А доходы от сдачи жилплощади и репетиторства подходят под ПСН.

Для выбора ВД бизнеса есть несложный алгоритм действий:

Среди идей индивидуального предпринимателя бизнес идеи бывают разными.

Популярные варианты в 2017 году:

Конечно, это далеко не полный перечень возможных ВД, которыми может заниматься ИП. Достаточно посмотреть вокруг, и наверняка найдется интересная идея по продаже товара или предоставлению востребованной услуги.

Возможна ли внешнеэкономическая деятельность ИП? Многих отечественных предпринимателей интересует данный вопрос. Во многом коммерческая деятельность связана с поставками продукции от компании производителя к потребителю. Это относится и к индивидуальным предпринимателям, чья деятельность подразумевает изготовление различных товаров, пригодных для реализации на территории нашей родины, а также для экспортирования в страны ближнего и дальнего зарубежья, поскольку для нормального развития бизнеса необходимо искать дополнительные возможности сбыта.

Но здесь возникает вопрос, а может ли ИП вести внешнеэкономическую деятельность? Чтобы разобраться с этой дилеммой, понадобится узнать как можно больше сведений об этом виде услуг. Поэтому далее подробно разберем данный вопрос.

Индивидуальный предприниматель и внешнеэкономическая деятельность

Может ли ИП заниматься внешнеэкономической деятельностью? В связи со стремлением большинства граждан открыть свое дело и начать заниматься коммерцией в юридической базе нашего государства появилось много положений, которые направлены на создание благоприятных условий для этого. Особенно много внимания было уделено представителям малого бизнеса, поскольку при наличии не слишком большого начального капитала весьма сложно эффективно развивать выбранное коммерческое направление.

Было разработано несколько достаточно удобных систем налогообложения, которые позволяют не только сократить процентные ставки, но и избавиться от необходимости выплачивать целый набор всевозможных налогов, которые являются обязательными для владельцев более крупных организаций. К тому же нам предоставили возможность заниматься различными видами торговли на территории государства, а при наличии определенных документов поставлять свою продукцию за его пределы.

Было разработано несколько достаточно удобных систем налогообложения, которые позволяют не только сократить процентные ставки, но и избавиться от необходимости выплачивать целый набор всевозможных налогов, которые являются обязательными для владельцев более крупных организаций. К тому же нам предоставили возможность заниматься различными видами торговли на территории государства, а при наличии определенных документов поставлять свою продукцию за его пределы.

Это позволило в значительной мере расширить круг возможностей для индивидуальных предпринимателей, которые занимаются поставками сельскохозяйственной продукции, изготовлением сувениров, осуществляют перевозку товаров из соседних стран с последующей реализацией в России.

К тому же такой способ ведения бизнеса подходит для всех систем налогообложения, которые предусмотрены для индивидуальных предпринимателей действующим законодательством. В его положениях имеется и внешнеэкономическая деятельность.

Индивидуальный предприниматель обладает правом вести деловые отношения с заграничными партнерами, оказывая необходимые им услуги или осуществляя доставку своей продукции на их торговые площади. Осуществление этой процедуры подробно изложено в ст.10 Федерального закона «Об основах государственного регулирования внешнеторговой деятельности».

Там говорится о том, что любой гражданин страны имеет право заниматься ведением внешнеэкономической деятельности при наличии соответствующей регистрации в одном из федеральных округов или субъектов, оформивших разрешение на занятие предпринимательской деятельностью в соответствии с нормативно правовой базой государства.

Там говорится о том, что любой гражданин страны имеет право заниматься ведением внешнеэкономической деятельности при наличии соответствующей регистрации в одном из федеральных округов или субъектов, оформивших разрешение на занятие предпринимательской деятельностью в соответствии с нормативно правовой базой государства.

Это дает право осуществлять экспортные перевозки в большинство стран мира, а при желании выполнять поставку импортной продукции. При этом, если индивидуальный предприниматель является плательщиком НДС (налога на дополнительную стоимость), то в соответствии с законом его возмещение выполняется государственными финансовыми структурами в объемах и сроках, предусмотренных действующими нормативно правовыми документами.

Вернуться к оглавлению

Внешнеэкономическая деятельность для ИП

Базовые правила этого вида коммерческой деятельности заключаются в том, чтобы провести сделку с представителями зарубежной компании, при этом соблюдая условия составленного договора и учитывая требования правовых актов обеих сторон.

Что касается экономической целесообразности проведения данной операции для индивидуального предпринимателя, то данное определение подразумевает соблюдение нескольких главных положений, к которым относится следующее:

Что касается экономической целесообразности проведения данной операции для индивидуального предпринимателя, то данное определение подразумевает соблюдение нескольких главных положений, к которым относится следующее:

- Такая сделка основывается на принципе абсолютного самофинансирования и самоокупаемости, в том числе и при выполнении валютных операций. Экспортно-импортное соглашение базируется на принципе хозрасчета.

- Объемы производимой сделки должны исходить из имеющихся в нашем распоряжении ресурсов. К таковым вполне можно отнести материальные, интеллектуальные и валютные возможности.

- Прежде чем проводить подобную сделку, необходимо произвести полный и тщательный анализ условий, которые предлагает сегодняшний рынок, учесть особенности других предложений и выполнить технико-экономическое обоснование. Это позволит избежать возникновения непредвиденных ситуаций, сопряженных с рисками.

- Сделка, подразумевающая контакт с компаниями, находящимися за пределами нашей страны, должна проводиться с соблюдением двухсторонних государственных соглашений, международных законов и нормативно правовых актов, которые действуют на территории всех сторон этого процесса.

В большинстве случаев ведение коммерции с другими странами для представителей малого бизнеса сопряжено со значительным количеством рисковых ситуаций, в которых возникает опасность утратить прибыль от сделки. Это может стать следствием законодательных особенностей той страны, в которой находится партнер. Поэтому большинство бизнесменов предпочитают обращаться в юридические компании, специализирующиеся на международном праве и предоставляющие свои услуги при заключении сделок.

Ещё до начала своего функционирования ИП должен чётко представлять, чем он будет заниматься.

Это необходимо по нескольким причинам:

- для корректного отнесения рода занятий предпринимателя к той или иной группе производства; этим занимаются статистические учреждения и это необходимо для того, чтобы представляемые ими статистические отчёты и прогнозы, составляемые на основе этих отчётов, были как можно более точными;

- для того, чтобы ещё до начала работы узнать, вправе ли ИП вообще заниматься выбранным родом деятельности, нужно ли для этого оформление соответствующих разрешительных документов или лицензий.

Всю деятельность, которой может заниматься ИП, можно условно разбить на четыре большие группы.

- Простые виды.

К данной группе относятся практически всё, чем занимаются ИП. Осуществление доступно сразу после регистрации и никаких дополнительных разрешений или согласований не потребуется. Сюда относятся практически все услуги, которые оказываются населению, и большинство видов производств.

Основными отличительными чертами обычных видов деятельности, не требующими никаких разрешений, являются отсутствие опасности для жизни и здоровья потребителя и отсутствие необходимости в дополнительном образовании для самого ИП:

- услуги юридического характера, консультирование, составление документов и так далее;

- бухгалтерские услуги, составление и правка бухгалтерских счетов, ведение бухучёта и проведение консультирования по этим вопросам;

- услуги по продаже, сдаче в наем жилья, размену и так далее;

- услуги, связанные с документоведением;

- деятельность, связанная с проявлением творческих способностей;

- автомобильные грузоперевозки (за исключением случаев, когда масса перевозимого груза превышает 3,5 тонны);

- работа в сфере полиграфии, рекламы и издательства;

- оптовая реализация товаров, на которые не существует ограничений (например, на реализацию алкоголя для ИП налагается запрет);

- репетиторство;

- кустарное производство и производство товаров народного промысла;

- другое.

- Виды занятий ИП, характеризуемые лицензированием

Прежде, чем начинать деятельность ИП следует убедиться, что предполагаемое занятие не потребует оформления лицензии. Если всё же планируемое занятие включено в список лицензируемых, то следует пройти процедуру получения лицензии для возможности законного его осуществления.

Отнесение вида деятельности к лицензируемому обусловлено высокими требованиями к обеспечению безопасности потребителей, их жизни, здоровью, сохранности имущества.

Получение лицензии потребует от ИП подтверждения того, что он обладает необходимыми средствами, знаниями, технологиями и так далее. В любом случае предполагаемое занятие (или результат этого занятия) не должны представлять опасности для потребителя.

Сюда относятся:

- туристическая деятельность;

- изготовление и продажа фармакологических товаров;

- осуществление перевозок грузов неавтомобильным транспортом;

- осуществление пассажироперевозок автомобильным транспортом;

- другое.

С полным списком занятий, для которых характерно лицензирование, можно ознакомиться в органе местного самоуправления, осуществляющем выдачу лицензий.

- Виды занятий для ИП, характеризующиеся предварительным получением разрешения или согласования

Эти виды занятий отличаются от лицензируемых тем, что получить разрешение или согласовать деятельность проще, чем получить лицензию. Например, разрешение на уличную торговлю можно без проблем получить в органах местного самоуправления при соблюдении определённых правил.

Эти виды занятий отличаются от лицензируемых тем, что получить разрешение или согласовать деятельность проще, чем получить лицензию. Например, разрешение на уличную торговлю можно без проблем получить в органах местного самоуправления при соблюдении определённых правил.

В большинстве случаев разрешение на занятие данными видами деятельности оформляются именно в органах местной власти. Согласование может происходить в любых причастных организациях.

- Чем индивидуальному предпринимателю заниматься запрещено?

Некоторые занятия индивидуальный предприниматель осуществлять не вправе по закону. Например, ИП не может производить и реализовывать алкогольсодержащую продукцию. Также запрещены к изготовлению любые товары, которые можно использовать, как в мирных, так и в военных целях.

Индивидуальный предприниматель не вправе изготовлять, обрабатывать или реализовывать продукцию наркотического или психотропного действия.

Полный список запрещённых видов занятий для ИП доступен в органах, занимающихся регистрацией.

Индивидуальному предпринимателю следует помнить, что заниматься той деятельностью, которую он не указал при регистрации, запрещено . Поэтому можно посоветовать ему, указывать не только те виды занятий, которыми он точно будет заниматься, но и потенциальные. Регистрационные документы допускают указание нескольких десятков возможных видов деятельности. Ну и естественно, прежде чем указывать то или иное занятие следует определиться, к какой группе оно относится.

ИП - индивидуальный предприниматель или физическое лицо, зарегистрированное в налоговом органе как лицо, осуществляющее предпринимательскую деятельность.

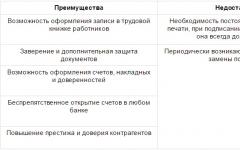

Рассмотрим преимущества индивидуального предпринимателя перед обществом с ограниченной ответственностью (ООО), а именно поговорим о том, что может ИП.

Виды деятельности

Находясь перед выбором: открыть ООО или зарегистрироваться в качестве индивидуального предпринимателя, человек задумывается об ограничениях того и другого, по-другому о возможностях ИП и ООО в интересующей сфере деятельности. Взгляните, чем может заниматься ИП, какие недопустимые виды деятельности для него существуют.

Согласно закону, ИП имеет гражданско-правовой статус, равный статусу юридического лица. Соответственно ИП вправе вести любое дело, направленное на регулярное получение прибыли, не запрещенное законом любой коммерческой организации. Хотя есть и исключения, список которых приведен ниже.

Индивидуальный предприниматель не имеет права:

- работать с алкогольной продукцией (кроме пива), то есть производить и продавать ее;

- разрабатывать, испытывать и ремонтировать авиатехнику, а именно ракеты, самолеты, вертолеты;

- заниматься фармацевтической деятельностью;

- разрабатывать, производить, утилизировать военную технику;

- производить и торговать оружием и его основными деталями, патронами;

- хранить, перевозить и утилизировать химическое оружие и ядерные отходы;

- заниматься частной охранной деятельностью;

- трудоустраивать граждан РФ за пределами РФ;

- создавать негосударственные пенсионные фонды;

- перевозить грузы и пассажиров воздушным транспортом;

- заниматься космической деятельностью.

Система налогообложения

ИП может выбирать довольно простые и удобные системы налогообложения. Помимо общей системы налогообложения ИП вправе выбрать специальные режимы: УСН (упрощенная система налогообложения), ЕНВД (единый налог на вмененный доход) или ПСН (патентная система налогообложения).

- При УСН ИП не должен будет платить такие налоги, как НДС (налог на добавленную стоимость), НДФЛ (налог на доходы физических лиц), налог на имущество, ЕСН (единый социальный налог). Также ИП сможет выбрать объект налогообложения (доходы, доходы, уменьшенные на величину расходов).

- При ЕНВД ИП освобождается от тех же налогов, что и при УСН, но обязан платить единый налог на вмененный доход, его размер зафиксирован в нормативных актах.

- ПСН - это патентная система налогообложения, когда ИП может получить (купить) патент на определенный вид деятельности и не будет платить с нее налог на доход.

Наемные работники

У молодых предпринимателей зачастую возникает вопрос, может ли ИП нанимать работников, ведь по мере роста бизнеса одному справляться становится сложнее. Конечно, если у ИП появляется необходимость в работниках, то он вправе их принять на работу. Но это не всегда выгодно, так как в некоторых случаях есть возможность заключить договор на оказание услуг с другими организациями.

Необходимо помнить, что при ПСН в качестве системы налогообложения у ИП могут работать не более 15 сотрудников за налоговый период. Если же ИП не на патенте, то численность штата не должна превышать 100 работников.

Сдача отчетности

ИП может сдавать отчетность одним из следующих способов:

- Личный визит в ИФНС (инспекцию федеральной налоговой службы), ПФР (пенсионный фонд России), ФСС (фонд социального страхования) и сдача отчетности в бумажном виде. В ИФНС подается отчетность по месту регистрации ИП.

- Визит доверенного лица индивидуального предпринимателя. Чтобы документы от него приняли, он должен предоставить доверенность. С 16 октября 2013 года ИП обязаны заверять эту доверенность нотариально .

- Пересылка отчетов Почтой России. Рекомендуем отправлять бумаги ценным письмом с описью вложения и уведомлением о доставке. Так, в качестве подтверждения сдачи отчётности на руках останутся опись со штампом почты и уведомление о вручении.

- Отчетности через Интернет с помощью сервиса сдачи отчётности онлайн).

В ИФНС необходимо предоставлять:

- ИП на УСН декларацию по единому налогу по УСН до 30 апреля следующего за отчетным года;

- ИП на ЕНВД декларацию на налог на вмененный доход ежеквартально до 20 числа следующего за отчетным кварталом месяца;

- ИП на ОСНО (общей системе налогообложения) декларации по НДС, 3-НДФЛ (о налоге на доходы), 4-НДФЛ (о предполагаемом доходе в следующем году), книгу учета доходов и расходов;

- При наличии работников ИП подает сведения о среднесписочной численности сотрудников.

В ПФР необходимо предоставлять:

- ИП на УСН и ОСНО персонифицированный учет до 1 марта следующего года за отчетным (сведения о себе как о застрахованном лице, то есть ФИО, страховой номер и копию платежного поручения);

- При наличии работников ИП подает ежеквартально РСВ-1 (расчет по страховым взносам).

- Персонифицированный учет

Подробнее об этом - на сайте assessor.ru .

В ФСС необходимо предоставлять отчет 4а - ФСС на добровольное страхование.

Касса

Рассмотрим, нужна ли касса ИП. Отметим, что под кассой имеется в виду кассовая дисциплина, которую обязан вести любой ИП, который работает с наличными деньгами, но по сути это документальное ведение кассы. Ведение кассы не требуется от предпринимателя, если тот вообще не использует в работе наличные.

Что касается кассового аппарата, то ИП может обойтись и без него, попадая под ряд условий:

- использование ЕНВД в качестве системы налогообложения и выдача товарного чека, бланка строгой отчетности или квитанции, если того потребовал покупатель;

- работа и расчеты производятся лишь с населением (с выдачей бланков строгой отчетности), а не с юридическими лицами;

- продажа лекарств в аптеках сельской местности;

- работа ИП в труднодоступной местности;

- специфика деятельности мешает работать с кассовым аппаратом (продажа ценных бумаг, лотерейных билетов, марок, религиозной литературы, проездных в транспорте, чая в поезде, торговля из цистерн на улице, торговля на рынке, ярмарке).

При регистрации первым делом вам нужно указать виды деятельности ИП. Индивидуальный предприниматель, просмотрев перечень, должен выбрать специальный шифр, в котором закодирована информация о том, чем он может заниматься. Но как узнать, какой подходит? Посмотрев список, вы понимаете, что под один вид деятельности может подходить несколько кодов. Без паники – ничего страшного в этом нет. Мы подскажем, как самостоятельно определить свой шифр, используя сведения справочника ОКВЭД.

В деятельности ИП существуют свои нюансы, например, они касаются сведений, которые учитываются при расчете налога. Если вы решите – готовьтесь оплачивать за работников. Сумма социального страхования высчитывается в зависимости от вида деятельности, фигурирующего в ЕГРИП. Поэтому важно выбрать код так, чтобы он наиболее точно отражал сферу вашего бизнеса и не вызывал проблем в будущем.

Основной вид деятельности будет отображаться во всей отчетной документации ИП.

Как выбрать код?

В России на 2017 год существуют разрешенные и запрещенные виды деятельности для ИП.

Список подразделяют по группам:

- стандартные или обычные;

- лицензированные;

- деятельность, которая требует разрешительной и согласованной документации;

- запрещенные.

Рассмотрим подробнее каждую группу, чтобы определить, к какой отнести конкретный вид деятельности.

Стандартная деятельность

К обычным предпринимательским видам деятельности относят те, которыми разрешено свободно заниматься сразу после регистрации. Для организации бизнеса здесь нет необходимости получать лицензию или дополнительные документы.

Список стандартной деятельности поделен на небольшие группы:

- Услуги различной направленности (оформление юридических документов, строительные, посреднические, бытовые и им подобные).

- Аренда жилой и коммерческой недвижимости.

- Творческая деятельность.

- Прокат транспорта или вещей.

- Полиграфия и издательство (исключаются произведения, защищенные законом от плагиата).

- Педагогические услуги (репетиторство, обучение языкам).

- Оптовая торговля (исключаются продукты, которые запрещены или ограничены в распространении).

Если ваш будущий бизнес связан с продажей или вы решили открыть юридическую контору, то код ищите в разделе обычной деятельности для ИП.

К обычным предпринимательским сферам относят те, которые разрешено свободно осуществлять сразу после регистрации.

Лицензированная сфера

К лицензированным видам относятся те, которые требуют от предпринимателя получения специальной документации. Лицензию выдают уполномоченные государственные органы. Подать заявку на лицензирование можно сразу . Каждая лицензия выдается согласно определенным нормам, которые предприниматель обязан соблюдать.

Запрещенный список постоянно пересматривается и дополняется. Он включает сейчас 43 наименования.

Выбираем код на примере

Если вы разобрались, к какой группе относится ваш бизнес, то осталось лишь выбрать из готового списка нужный код. Под каждый вид может подходить несколько наименований. В этом случае выбираем основной – самый подходящий – и два дополнительных, которые пересекаются.

Рассмотрим пример, как подобрать код для ИП, который собирается открыть мебельный салон:

- Основная сфера услуг салона – розничная торговля мебелью. Выбираем в ОКВЭД код 52 (розничная торговля).

- В разделе находим вид деятельности 52.44 – мебель и товары для дома.

- Думаем, какие товары могут сопутствовать мебели. Рекомендуем выбрать дополнительно: 52.48 – торговля мебелью для офисов (компьютерные стулья, столы) и 52.41 – торговля текстильными изделиями (подушки и одеяла, пледы, накидки на диваны).

Основным кодом будет 52.44, два дополнительных – 52.48 и 52.41. Аналогично можно найти код для любого бизнеса.

Выбирая вид деятельности, подойдите к вопросу ответственно. Не стоит спешить, так как необдуманный выбор скажется на сумме налога и социальных взносов. Конечно, в дальнейшем можно выбранные виды деятельности, но время и деньги будут потеряны.