Оценки любого актива: сравнительный (direct market comparison approach), доходный (income approach) и затратный (cost approach) (см. Диаграмма №1).

Диаграмма №1. Подходы оценки стоимости компании.

В России оценочная деятельность регулируется Законом об оценочной деятельности и Федеральными Стандартами Оценки (ФСО).

В каждом подходе существуют методы оценки. Так доходный подход базируется на 2х методах: метод капитализации и метод дисконтированных денежных потоков. Сравнительный подход состоит из 3х методов: метод рынка капитала, метод сделок и метод отраслевых коэффициентов. Затратный подход опирается на 2 метода: метод чистых активов и метод ликвидационной стоимости.

Доходный подход.

Доходный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки (п. 13 ФСО №1).

В доходном подходе стоимость компании определяется на основе ожидаемых будущих доходов и приведением их путем дисконтирования к текущей стоимости, которую оцениваемое предприятие может принести.

Теория приведенной стоимости была впервые сформулирована представителем Саламанкой школы Мартином де Аспилькуэта и является одним из ключевых принципов современной финансовой теории.

Модель дисконтированных дивидендов (discounted dividend model) является основополагающей для модели дисконтированных денежных потоков (discounted cash flow). Модель дисконтированных дивидендов была впервые предложена Джоном Уилиамсом после кризиса 1930х годов в США.

Формула DDM выглядит следующим образом:

Где

Price – цена акций

Div – дивиденды

R – ставка дисконтирования

g – темп роста дивидендов

Однако на данный момент очень редко используют дивидендные выплаты для оценки справедливой стоимости акционерного капитала. Почему? Потому что, если вы воспользуетесь дивидендными выплатами для оценки справедливой стоимости акционерного капитала, то почти все акции на фондовых рынках во всем мире Вам будут казаться переоцененными по очень простым причинам:

Таким образом, модель DDM в наши дни больше используется для оценки фундаментальной стоимости привилегированных акций компании.

Стивен Раян, Роберт Херц и другие в своей статье говорят о том, что модель DCF стала наиболее распространенной, так как имеет прямую связь с теорией Модельяни и Миллера, так как свободный денежный поток является денежным потоком, который доступен всем держателям капитала компании, как держателям долгов, так и держателям акционерного капитала. Таким образом, с помощью DCF можно оценить как компанию, так и акционерный капитал. Далее мы покажем, в чем заключается разница.

Формула модели DCF идентична формуле №2, единственное, вместо дивидендов используется свободный денежный поток.

![]()

Где

FCF – свободный денежный поток.

Так как мы перешли к модели DCF, давайте подробно рассмотрим понятие денежного потока. На наш взгляд наиболее интересно классификация денежных потоков для целей оценки дана А. Дамодараном .

Дамодаран выделяет 2 типа свободных денежных потоков, которые необходимо дисконтировать для определения стоимости компании:

Для того чтобы двигаться дальше, нам уже необходимо показать разницу в стоимости компании и стоимости акционерного капитала. Компания работает за счет инвестированного капитала, а инвестированный капитал может включать в себя как только собственный капитал, так и разные пропорции собственного и заемного капитала. Таким образом, используя FCFF, мы определяем фундаментальную стоимость инвестированного капитала. В литературе на английском языке можно встретить понятие Enterprise value или аббревиатуру EV. То есть стоимость компании с учетом заемного капитала.

В формулах №4, №5 и №6 представлены расчеты свободных денежных потоков.

Где EBIT – прибыль до вычета процентов и налога на прибыль;

DA – амортизация;

Investments – инвестиции.

Иногда в литературе можно встретить и другую формулу для FCFF, например, Джеймс Инглиш использует формулу №5, которая тождественная формуле №4.

Где

CFO – денежный поток от операционной деятельности (cash provided by operating activities);

Interest expense – процентные расходы;

T – ставка налога на прибыль;

CFI - денежный поток от инвестиционной деятельности (cash provided by investing activities).

Где

Net income – чистая прибыль;

DA – амортизация;

∆WCR – изменения в требуемом рабочем капитале;

Investments – инвестиции;

Net borrowing – это разница между полученными и погашенными кредитами/займами

В формуле №7 показано, как можно получить стоимость акционерного капитала из стоимости компании.

Где

EV – стоимость компании;

Debt – долги;

Cash – денежные средства их эквиваленты и краткосрочные инвестиции.

Получается, существуют 2 типа оценки на основе денежных потоков DCF в зависимости от денежных потоков. В формуле №8 модель оценки компании с учетом долгов, а в формуле №9 модель оценки акционерного капитала. Для оценки фундаментальной стоимости компании или собственного капитала можно использовать как формулу №8, так и формулу №9 вместе с формулой №7.

Ниже представлены двухстадийные модели оценки:

Где

WACC – средневзвешенная стоимость капитала

g – темпы роста денежных потоков, сохраняющиеся бесконечно

Как вы можете видеть, у нас в уравнениях №11 и №12 вместо абстрактной ставки дисконтирования R появились WACC (средневзвешенная стоимость капитала) и Re (стоимость собственного капитала) и это не случайно. Как пишет Дамодаран «ставка дисконтирования есть функция риска ожидаемых денежных потоков». Так как риски акционеров и риски кредиторов разные, необходимо это учитывать в оценочных моделях через ставку дисконтирования. Далее мы вернемся к WACC и Re и более детально их рассмотрим.

Проблемой двухстадийной модели является то, что делается допущение о том, что после фазы быстрого роста сразу же наступает стабилизация и далее доходы растут медленно. Несмотря на то что по наблюдениям автора на практике большинство аналитиков используют двухстадийные модели, правильнее использовать трехстадийную модель. В трехстадийной модели добавляется переходный этап от быстрого роста к стабильному росту доходов.

Дамодаран в одной из своих учебных материалов очень хорошо показывает графически разницу между двух- и трехстадийными моделями (см. Рисунок №1).

Рисунок №1.

Двух- и трехстадийные модели.

Источник: Aswath Damodaran, Closure in Valuation: Estimating Terminal Value . Presentation, slide #17.

Ниже представлены трехстадийные модели оценки стоимости компании и собственного капитала:

Где

n1 – конец начального периода быстрого роста

n2 – конец переходного периода

Давайте вернемся к ставке дисконтирования. Как мы уже писали выше, для целей дисконтирования в оценке компании или акционерного капитала используется WACC (средневзвешенная стоимость капитала) и Re (стоимость собственного капитала).

Концепция средневзвешенной стоимости капитала WACC впервые была предложена Модельяни и Миллером в виде формулы, которой выглядит следующим образом:

Где

Re – стоимость собственного капитала

Rd – стоимость заемного капитала

E – значение собственного капитала

D – значение заемного капитала

T – ставка налога на прибыль

Мы уже говорили, что ставка дисконтирования показывает риск ожидаемых денежных потоков, таким образом, для того чтобы понять риски, связанные с денежными потоками компании (FCFF), необходимо определить структуру капитала организации, то есть какую долю занимает собственный капитал в инвестированном капитале и какую долю занимает заемный капитал в инвертированном капитале.

Если анализируется публичная компания, то необходимо в расчет брать рыночные значения собственного капитала и заемного капитала . Для непубличных компаний возможно использование балансовых значений собственного и заемного капиталов.

После того как определена структура капитала необходимо определить стоимость собственного капитала и стоимость заемного капитала. Для определения стоимости собственного капитала (Re) существует множество методик, но чаще всего используется модель оценки долгосрочных активов CAPM (capital asset pricing model), которая строится на портфельной теории Марковица . Модель была предложена, независимо друг от друга Шарпом и Линтнером . (см. Формулу №16).

![]()

Где

Rf – безрисковая ставка доходности

b – бета коэффициент

ERP - премия за риск инвестирования в акционерный капитал

Модель САРМ говорит о том, что ожидаемая доходность инвестора складывается из 2х компонентов: безрисковой ставки доходности (Rf) и премий за риск инвестирования в акционерный капитал (ERP). Сама же премия за риск корректируется на систематический риск актива. Систематический риск обозначается коэффициентом бета (b). Таким образом, если коэффициент бета больше 1 это означает, что актив представляется более рисковым, чем рынок, и тем самым ожидаемая доходность инвестора будет выше. Ну, а если коэффициент бета меньше 1, это означает, что актив представляется менее рисковым, чем рынок и тем самым ожидаемая доходность инвестора будет ниже.

Определение стоимости заемного капитала (Rd) не представляется проблемой, если у компании существуют облигации, их текущая доходность может выступить хорошим ориентиром, под какую ставку может привлечь компания заемный капитал.

Однако, как известно, не всегда компании финансируются за счет финансовых рынков, поэтому А. Дамодараном был предложен метод, который позволяет более точно определить текущую стоимость заемного капитала. Данный метод часто называется синтетическим. Ниже представлена формула определения стоимости заемного капитала синтетическим методом:

Где

COD – стоимость заемного капитала

Company default spread – спрэд дефолта компании.

В основе синтетического метода лежит следующая логика. Определяется коэффициент покрытия компании и сопоставляется с публично торгуемыми компаниями и определяется спрэд дефолта (разница между текущей доходностью облигации и доходностью по государственным облигациям) сопоставимых компаний. Далее берется берзисковая ставка доходности и прибавляется найденный спрэд.

Для оценки компании используя свободные денежные потоки на акционерный капитал (FCFE) в качестве ставки дисконтирования используется стоимость собственного капитала (Re).

Итак, мы описали теоретический подход оценки стоимости компании на основе денежных потоков. Как видно стоимость компании зависит от будущих свободных денежных потоков, ставки дисконтирования и постпрогнозных темпов роста.

Сравнительный подход

Сравнительный подход - совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с объектами - аналогами объекта оценки, в отношении которых имеется информация о ценах. Объектом - аналогом объекта оценки для целей оценки признается объект, сходный объекту оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость (п. 14, ФСО №1).

Оценка компании на основе сравнительного подхода осуществляется следующим алгоритмом :

- Сбор информации о проданных компаниях или их пакетах акций;

- Отбор компаний-аналогов по критериям:

- Отраслевое сходство

- Сходная продукция

- Размер компании

- Перспективы роста

- Качество менеджмента

- Проведение финансового анализа и сопоставление оцениваемой компании и компаний-аналогов с целью выявления наиболее близких аналогов оцениваемого предприятия;

- Выбор и расчет стоимостных (ценовых) мультипликаторов;

- Формирование итоговой величины.

Стоимостной мультипликатор – это коэффициент, показывающий отношение стоимости инвестированного капитала (EV) или акционерного капитала (P) к финансовому или нефинансовому показателю компании.

Наиболее распространенными мультипликаторами являются:

- P/E (рыночная капитализация к чистой прибыли)

- EV/Sales (стоимость компании к выручке компании)

- EV/EBITDA (стоимость компании к EBITDA)

- P/B (рыночная капитализация к балансовой стоимости собственного капитала).

В сравнительном подходе принято выделять три метода оценки :

- Метод рынка капитала;

- Метод сделок;

- Метод отраслевых коэффициентов.

Метод рынка капитала опирается на использование компаний аналогов с фондового рынка. Преимущество метода заключается в использовании фактической информации. Что важно данный метод позволяет найти цены на сопоставимые компании почти на любой день, в связи с тем, что ценные бумаги торгуются почти каждый день. Однако необходимо подчеркнуть, что с помощью данного метода мы оцениваем стоимость бизнеса на уровне неконтрольного пакета акций, так как на фондовом рынке не реализуются контрольные пакеты акций.

Метод сделок является частным случаем метода рынка капитала. Основным отличием от метода рынка капитала является, то что в этом методе определяется уровень стоимости контрольного пакета акций, так как компании аналоги подбираются с рынка корпоративного контроля.

Метод отраслевых коэффициентов основан на рекомендуемых соотношениях между ценой и определенными финансовыми показателями. Расчет отраслевых коэффициентов происходит на основе статистических данных за длительный период. Из-за отсутствия достаточных данных данный метод практически не используется в РФ.

Как уже упоминалось выше, с помощью метода рынка капитала определяется стоимость свободно реализуемой миноритарной доли. Поэтому, если оценщику необходимо получить стоимость на уровне контрольного пакета и информация имеется только по публичным компаниям, то необходимо к стоимости, рассчитанной методом рынка капитала добавить премию за контроль. И наоборот, для определения стоимости миноритарного пакета из стоимости контрольного пакета, который был найден при использовании метода сделок, необходимо вычесть скидку за неконтрольный характер.

Затратный подход

Затратный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа и устареваний. Затратами на воспроизводство объекта оценки являются затраты, необходимые для создания точной копии объекта оценки с использованием применявшихся при создании объекта оценки материалов и технологий. Затратами на замещение объекта оценки являются затраты, необходимые для создания аналогичного объекта с использованием материалов и технологий, применяющихся на дату оценки (п. 15, ФСО №1).

Хотелось бы сразу отметить, что стоимость предприятия на основе метода ликвидационной стоимости не соответствует величине ликвидационной стоимости. Ликвидационная стоимость объекта оценки на основе пункта 9 ФСО №2 отражае наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества. При определении ликвидационной стоимости, в отличие от определения рыночной стоимости, учитывается влияние чрезвычайных обстоятельств, вынуждающих продавца продавать объект оценки на условиях, не соответствующих рыночным .

Используемая литература

- Lintner, John. (1965), Security Prices, Risk and Maximal Gains from Diversification, Journal of Finance, December 1965, 20(4), pp. 587-615.

- M. J. Gordon, Dividends, Earnings, and Stock Prices. The Review of Economics and Statistics

- Marjorie Grice-Hutchinson,

- Sharpe, William F. (1964), Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk, The Journal of Finance, Vol. 19, No. 3 (Sep., 1964), pp. 425-442.

- Stephen G. Ryan, Chair; Robert H. Herz; Teresa E. Iannaconi; Laureen A. Maines; Krishna Palepu; Katherine Schipper; Catherine M. Schrand; Douglas J. Skinner; Linda Vincent, American Accounting Association"s Financial Accounting Standards Committee Response to FASB Request to Comment on Goodwill Impairment Testing using the Residual Income Valuation Model. The Financial Accounting Standards Committee of the American Accounting Association, 2000.,

- Vol. 41, No. 2, Part 1 (May, 1959), pp. 99-105 (article consists of 7 pages)

- И.В. Косорукова, С.А. Секачев, М.А. Шуклина, Оценка стоимости ценных бумаг и бизнеса. МФПА, 2011.

- Косорукова И.В. Конспект лекции. Оценка стоимости бизнеса. ИФРУ, 2012.

- Ричард Брейли, Стюарт Майерс, Принципы корпоративных финансов. Библиотека "Тройки Диалог". Издательство Олимп-Бизнеса, 2007.

- Уильям Ф. Шарп, Гордон Дж. Александер, Джеффри В. Бейли, Инвестиции. Издательство Инфра-М, Москва, 2009.

Proposed New International Valuation Standards. Exposure Draft. International Valuation Standard Council, 2010.

Marjorie Grice-Hutchinson, The School of Salamanca Reading in Spanish Monetary Theory 1544-1605 . Oxford University Press, 1952.

John Burr Williams, the Theory of Investment Value. Harvard University Press 1938; 1997 reprint, Fraser Publishing.

Капитализация компании Apple на 4/11/2011.

Stephen G. Ryan, Chair; Robert H. Herz; Teresa E. Iannaconi; Laureen A. Maines; Krishna Palepu; Katherine Schipper; Catherine M. Schrand; Douglas J. Skinner; Linda Vincent, American Accounting Association"s Financial Accounting Standards Committee Response to FASB Request to Comment on Goodwill Impairment Testing using the Residual Income Valuation Model. The Financial Accounting Standards Committee of the American Accounting Association, 2000.

Асват Дамодаран, Инвестиционная оценка. Инструменты и методы оценки любых активов. Альпина Паблишер, 2010 г.

Дамодаран в своей работе использует термин фирма, что является тождественным нашему термину компания.

James English, Applied Equity Analysis. Stock Valuation Techniques for Wall Street Professionals. McGraw-Hill, 2001.

Если у компании есть доля меньшинства, то тогда из стоимости компании необходимо так же вычитать долю меньшинства, чтобы получить стоимость акционерного капитала.

З. Кристофер Мерсер и Трэвис У. Хармс, под научной редакцией В.М. Рутгаузера, Интегрированная Теория Оценки Бизнеса. Издательство Маросейка, 2008.

M. J. Gordon, Dividends, Earnings, and Stock Prices. The Review of Economics and Statistics Vol. 41, No. 2, Part 1 (May, 1959), pp. 99-105 (article consists of 7 pages)

З. Кристофер Мерсер и Трэвис У. Хармс, под научной редакцией В.М. Рутгаузера, Интегрированная Теория Оценки Бизнеса. Издательство Маросейка, 2008.

Modigliani F., Miller M. H. The cost of capital, corporation finance and the theory of investment. American Economic Review, Vol. 48, pp. 261-297, 1958.

Доходный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от объекта оценки.

В рамках доходного подхода традиционно выделяют два основных метода (или две группы методов): капитализации и дисконтирования .

Содержание обоих методов составляет прогнозирование того, что мы условно называем будущими доходами предприятия, и их преобразование в показатель текущей (приведённой) стоимости. Главное различие методов в том, что при капитализации берется доход за один временной период (обычно год), который преобразуется в показатель текущей стоимости путём простого деления на ставку капитализации.

При дисконтировании выстраивается прогноз будущих доходов на несколько периодов, затем они по отдельности приводятся к текущей стоимости по формуле сложного процента, что даёт более обоснованную оценку стоимости предприятия.

В этом примере для оценки бизнеса предприятия с позиций доходного подхода используется метод капитализации прибыли .

Метод капитализации прибыли является одним из вариантов доходного похода к оценке предприятия как действующего бизнеса. Как и другие варианты доходного подхода, он основан на базовом принципе, в соответствии с которым стоимость права собственности на предприятие равна текущей стоимости будущих доходов, которые принесет это предприятие.

Сущность данного метода выражается формулой

V = I / R ,

V – стоимость предприятия (бизнеса);

I – величина чистой прибыли;

R – ставка капитализации.

Метод капитализации прибыли в наибольшей степени подходит для ситуаций, когда ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины прибыли (или темпы роста прибыли будут постоянными).

Оцениваемое предприятие – ООО «РОМАШКА» - функционирует и развивается как бизнес с 2010 г. Предприятие занимается розничной торговлей мужской и женской одеждой под торговой маркой «РОМАШКА», которую осуществляет в своем фирменном магазине, расположенном по адресу: г. Головинское шоссе, д. 5. Других магазинов, отделений или ООО «РОМАШКА» по состоянию на дату оценки не имеет.

Анализ деятельности ООО «РОМАШКА» как действующего бизнеса показал, что по состоянию на дату оценки предприятие уже прошло стадию становления и сейчас находится в стадии устойчивого функционирования, когда доходы и расходы предприятия можно предсказать с достаточной долей вероятности. Исходя из этого, для оценки бизнеса данного предприятия используется метод капитализации прибыли.

Практическое применение метода капитализации прибыли при оценке бизнеса состоит из следующих шагов:

1. Анализ отчетности предприятия.

2. Выбор величины прибыли, которая будет капитализирована.

3. Расчет ставки капитализации.

4. Определение предварительной величины стоимости.

5. Внесение поправок на наличие нефункционирующих активов.

6. Внесение поправок на контрольный или неконтрольный характер оцениваемой доли.

Анализ финансовой отчетности предприятия является важным этапом оценки.

На этом этапе анализируется ретроспективная и текущая информация о финансово-хозяйственной деятельности и ее результатах. В реальных отчетах об оценке бизнеса анализ финансовой отчетности занимает отдельный раздел. В данном примере мы ограничимся лишь выводами, которые были сделаны по результатам проведенного анализа.

Выводы по результатам проведённого анализа финансовой отчетности ООО «РОМАШКА»:

1. Структура активов предприятия хорошо сбалансирована, доля высоколиквидных активов примерно соответствует доле низколиквидных активов, при этом доля труднореализуемых активов достаточно мала – 5% от общего объема активов.

2. Основной источник финансирования предприятия – собственные средства (78% от всех средств предприятия), при этом краткосрочная и среднесрочная задолженность имеют размеры 5% и 17% соответственно при полном отсутствии долгосрочной задолженности.

3. Показатели ликвидности предприятия (Коэффициент покрытия, Коэффициент быстрой ликвидности, Коэффициент абсолютной ликвидности) уверенно превышают нормативные, что говорит о высокой степени готовности предприятия обслуживать свои краткосрочные и среднесрочные долги.

4. Низкий коэффициент концентрации привлеченного капитала является следствием преобладания собственных средств в общей структуре пассивов предприятия и говорит о высокой ликвидности предприятия в долгосрочной перспективе.

5. Средний период погашения дебиторской задолженности составляет 43 дня, что практически совпадает с усредненным нормативным значением (45 дней).

6. Показатель оборачиваемости запасов на предприятии (9,62) сильно превышает условно-нормативное значение (3,5), что, скорее всего, говорит об отсутствии устаревших запасов и высокой скорости их оборота, но, может быть, это связано с недостатком запасов на предприятии.

7. Показатели рентабельности предприятия, по мнению Оценщика, являются удовлетворительными и в целом, совпадают со средними аналогичными показателями для предприятий розничной торговли непродовольственными товарами, схожих по размеру.

8. Чистая прибыль предприятия показывает стабильный рост на протяжении последних пяти лет в размере 15-20% в год, выручка от реализации за этот период росла примерно такими же темпами – 14-22% в год. Эти факты позволяют сделать предположение о том, что бизнес предприятия функционирует стабильно и предсказуемо с точки зрения финансовых результатов.

Выбор величины прибыли, которая будет капитализирована.

Данный этап фактически подразумевает выбор периода производственной деятельности, результаты которой будут капитализированы. Обычно выбирают один из следующих вариантов:

1. Прибыль последнего отчетного года.

2. Прибыль первого прогнозного года.

3. Средняя величина прибыли за несколько последних отчетных лет (3-5 лет).

В данном случае, для капитализации используется прибыль последнего отчетного года.

Расчет ставки капитализации.

Ставка капитализации при оценке бизнеса определяется вычитанием из ставки дисконта ожидаемых среднегодовых темпов роста прибыли. То есть, чтобы определить ставку капитализации, нужно сначала рассчитать соответствующую ставку дисконта и сделать обоснованный прогноз относительно темпов роста прибыли предприятия.

С математической точки зрения ставка дисконта – это процентная ставка, используемая для пересчета будущих доходов в единую величину текущей стоимости. В экономическом смысле ставка дисконта - это требуемая инвесторами ставка дохода на капитал, вложенный в сопоставимые по уровню риска объекты инвестирования.

Существуют различные методики определения ставки дисконта, наиболее из которых являются:

1. Модель оценки капитальных активов.

2. Метод кумулятивного построения.

3. Модель средневзвешенной стоимости капитала.

В данном случае, Оценщик для ставки дисконта выбрал метод кумулятивного построения.

Данный метод основан на экспертной оценке рисков, связанных с вложением средств в оцениваемый бизнес. Ставка дисконта рассчитывается путем сложения всех выявленных рисков и прибавления их суммы к безрисковой ставке дохода.

Для целей настоящей оценки безрисковая ставка дохода принималась равной эффективной доходности к погашению российских облигаций федерального займа (ОФЗ) со сроками погашения, сравнимыми с предполагаемыми сроками инвестирования средств в оцениваемое предприятие. Так, ОФЗ с датой погашения 10 сентября 2038 года по состоянию на 30.12.2017 г. имели эффективную доходность к погашению 8,09% годовых (Источник данных – сайт www.cbr.ru). Таким образом, безрисковая ставка дохода на дату оценки составляла 8,09%.

Теперь нужно определить величину премии инвестора за риск вложения средств в конкретное предприятие. Для этого выделяются типичные факторы риска, по каждому из которых вносится экспертная поправка в интервале 0-5%, а затем все поправки суммируются.

В данном случае, поправки вносились по следующим факторам риска (источник - Business valuation Review, December 1992; "The Adjusted Capital Asset Pricing Model For Developing Capitalization Rates: An Extension of Build-Up Methodologies Based Upon the CAPM" ):

1. Качество управления предприятием .

Качество управления оцениваемым предприятием, по мнению экспертов, является средним, поэтому по данному фактору средняя надбавка за риск составляет 2,5%.

2. Размер компании

.

Размер оцениваемой компании примерно соответствует малому бизнесу. Вложения в отличаются повышенным риском, средняя поправка по данному фактору определена в размере 5%.

3. Финансовая структура предприятия

.

Финансовая структура оцениваемого предприятия представляется устойчивой. Основной источник финансирования предприятия – собственные средства. По данному фактору вносится минимальная поправка в 1%.

4. Товарная диверсифицированность предприятия

.

Товарная диверсифицированность оцениваемого предприятия, его способность переориентироваться на предоставление новых услуг является невысокой. Средняя премия за риск по данному фактору определена в 4%.

5. Степень диверсифицированности клиентуры

.

Степень диверсифицированности клиентуры оцениваемого предприятия невысокая, поэтому средняя премия за риск по данному параметру определена в 4%.

6. Уровень и прогнозируемость прибыли оцениваемого предприятия , на взгляд экспертов, соответствуют среднеотраслевым. Средняя премия за риск по этому показателю составила 3%.

Средние величины поправок по указанным выше факторам риска определены на основании опроса независимых экспертов, после их ознакомления с результатами финансово-экономического анализа деятельности оцениваемого предприятия. Эксперты высказывали свое мнение по данному исходя как из состояния самого предприятия, так и из текущего состояния рынка в целом. Результаты опроса экспертов обобщены в таблице ниже:

Таблица 1. Экспертная оценка величины премии за риск, связанный с инвестированием средств в оцениваемое предприятие.

«Качество управления предприятием» |

«Размер компании» |

«Финансовая структура предприятия» |

«Товарная диверсифицированность» |

«Степень диверсифицированности клиентуры» |

«Уровень и прогнозируемость прибыли» |

|

Эксперт 1. |

||||||

Эксперт 2. |

||||||

Эксперт 3. |

||||||

Среднее значение поправки |

Для определения итоговой величины премии за риск вложения средств в оцениваемое предприятие необходимо просуммировать полученные средние значения поправок по всем выделенным факторам риска:

Таблица 2. Определение суммарной премии за риск.

Теперь, суммируя безрисковую ставку дохода и премию за риск по инвестициям в оцениваемое предприятие, получим, что ставка дисконта составляет:

Ниже приведен прогноз прибылей и убытков на период 2018-2020 г.г., составленный на основании бизнес-плана, одобренного руководством предприятия.

Фактические и плановые предприятия в 2015-2020 г.г. для удобства сравнения сведены вместе в следующей таблице:

Таблица 3. Основные финансовые показатели предприятия в 2015-2020 г.г.

ПОКАЗАТЕЛЬ |

ФАКТ |

ПЛАН |

|||||

Нетто-выручка от реализации, руб. |

|||||||

Рост нетто-выручки от реализации по сравнению с предыдущим годом, % |

|||||||

Чистая прибыль, руб. |

28 318 689 |

||||||

Рост чистой прибыли по сравнению с предыдущим годом, % |

|||||||

Чистая прибыль на 1 руб. выручки, руб. |

|||||||

Как видно из таблицы основных финансовых показателей предприятия за период 2015-2020 г.г., фактический и планируемый рост нетто-выручки от реализации, в целом, согласуются между собой. Исходя из результатов проведенного анализа финансовой отчетности предприятия, наиболее вероятным представляется, что рост чистой прибыли предприятия в 2018-2020 г. г., составит среднее значение прогнозных показателей роста прибыли в прогнозном периоде, т.е.:

17,0 + 17,8 + 11,6 = 15% в год.

Таким образом, ставка капитализации для оцениваемого предприятия составит:

29,59 - 15 = 14,59 (%)

Определение предварительной величины стоимости .

Определив ставку капитализации и величину прибыли, которая будет капитализирована, можно рассчитать величину стоимость бизнеса (результатов деятельности предприятия) по формуле, указанной в самом начале этого раздела.

Таблица 4. Расчет предварительной величины стоимости предприятия.

Внесение поправок на наличие нефункционирующих активов .

Полученная величина представляет собой лишь предварительную стоимость предприятия (стоимость его бизнеса). Наличие у компании в собственности нефункционирующих (не используемых при ведении бизнеса) активов может увеличить стоимость предприятия в целом, поэтому при наличии таких активов, их рыночная стоимость должна быть добавлена к стоимости бизнеса.

Поскольку нефункционирующих активов у оцениваемого предприятия не выявлено, то корректировка по данному показателю не вносится.

Внесение поправок на контрольный или неконтрольный характер оцениваемой доли .

Метод капитализации прибыли в результате дает стоимость всего бизнеса. Если оценивается лишь малая доля в предприятии, то к получившемуся результату нужно применить поправку, учитывающую тот факт, что доли (акции) в миноритарных пакетах стоят дешевле, чем в мажоритарных или контрольных пакетах.

В данном случае оценивается 100% долей предприятия ООО «РОМАШКА», поэтому корректировка по этому показателю не вносится.

Таким образом, рыночная стоимость 100% долей ООО «РОМАШКА», рассчитанная методом капитализации прибыли (доходный подход) составляет, округленно, 194 000 000 (Сто девяносто четыре миллиона) рублей.

Для оценки предприятия при его продаже, слиянии или ликвидации используются три метода. Каждый из них имеет свои особенности и сферу применения.

Наиболее популярным является доходный подход, о всех нюансах которого и пойдет речь далее.

В чем он заключается?

Сущностью подхода является оценка бизнеса на основе определения ожидаемых доходов фирмы

. Этот способ является основным и чаще всего используется для установления стоимости предприятий.

Сущностью подхода является оценка бизнеса на основе определения ожидаемых доходов фирмы

. Этот способ является основным и чаще всего используется для установления стоимости предприятий.

Суть заключается в том, что размер стопроцентного пакета акций вычисляется как предполагаемая величина будущей выгоды, определённой по норме доходности. При этом учитывается степень риска инвестиций.

Указанный факт позволяет признать доходный способ наиболее рациональным, а также оценить с его помощью бизнес любой отрасли и размера.

Оценщик в ходе проведения анализа изучает рынок, рассчитывает все возможные выгоды, чтобы получить реальную стоимость бизнеса. Подход предполагает использование установления величины всей будущей прибыли инвестора, которую он может получить после приобретения организации. Определяя цену фирмы, специалист должен:

- установить срок прогноза будущей прибыли;

- выбрать наиболее оптимальный метод расчёта;

- определить будущую цену предприятия на конец прогнозируемого срока, то есть терминальную стоимость.

Отличие от других подходов заключается в предположении, что будущий инвестор или покупатель не может заплатить за организацию больше, чем она в будущем принесёт ему дохода.

На стоимость компании, определяемую этим способом, влияют некоторые факторы. К ним относятся:

- риски инвестиций — они зависят от территориального расположения, сферы деятельности, особенностей развития фирмы;

- размер дохода, который активы могут принести в течение срока эксплуатации.

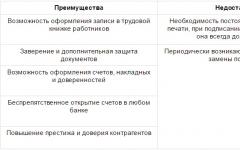

Подход имеет свои преимущества и недостатки, связанные с нюансами применения. К положительным моментам использования можно отнести:

- учитывается влияние рынка, так как в вычислениях задействована ставка дисконтирования;

- предприятие представляется инвестору либо покупателю в качестве источника дохода, а не затрат.

К отрицательным сторонам можно отнести:

- субъективность установленной ставки дисконтирования;

- сложность точного прогнозирования будущих доходов.

Доходный способ можно применять не всегда. Иногда оценщик приходит к выводу, что данный вариант нерационален и не показывает реальную стоимость предприятия. В этом случае нужно воспользоваться одним из двух других подходов.

Подробную информацию о способах оценки стоимости компаний вы можете почерпнуть из следующего видео:

Применяемые методы

Оценка бизнеса с помощью данного подхода осуществляется одним из двух методов. Каждый имеет свои особенности и структуру расчётов.

Метод дисконтирования

Этот способ предполагает анализ всех доходов предприятия и стратегий развития за определённый период. Результатом расчётов является приведение будущих доходов к текущей стоимости.

Этот способ предполагает анализ всех доходов предприятия и стратегий развития за определённый период. Результатом расчётов является приведение будущих доходов к текущей стоимости.

Оценка проводится в несколько этапов. Вычисление стоимости предприятия довольно трудоёмкое и сложное, однако этот способ считается лучшим. Подробнее о нем читайте в .

Метод капитализации

Его применяют, если доходы предприятия стабильны и темп их роста предсказуем. Способ заключается в установлении размера годового дохода, определении соответствующей ставки капитализации. На основе этих данных вычисляется рыночная стоимость капитала фирмы.

Основную идею можно выразить формулой:

C = N / K , где:

- N - чистая прибыль;

- К - установленный коэффициент капитализации.

Коэффициент может быть определён по формуле:

K = r — g , где

- r - ставка дисконтирования;

- g - темп роста денежного потока.

Оценка методом капитализации осуществляется в несколько этапов:

- Анализируется финансовая отчётность предприятия.

- Выбирается капитализируемая денежная величина. Ею может быть прибыль и до, и после налогообложения.

- Рассчитывается ставка капитализации.

- Устанавливается предварительная стоимость предприятия.

- Проводится корректировка. При этом учитывается недостаток ликвидности, характер оцениваемой доли.

Прямая капитализация используется в некоторых случаях:

- если у оценщика имеются все необходимые данные для оценки прибыли фирмы;

- доход от недвижимого имущества организации стабилен, или ожидается, что будущие поступления будут примерно равны текущим, например, здания предприятия находятся в арендном пользовании другой компании.

Метод имеет свои преимущества и недостатки. К плюсам относятся следующие моменты:

- Простота вычислений . Несложная формула значительно облегчает проведения необходимых расчётов.

- Метод отражает ситуацию на рынке . Этот нюанс связан с особенностями способа оценки. Проведение процедуры требует подробного анализа большого числа рыночных сделок, сравнения дохода и стоимости вложенных средств.

Одновременно методика имеет и ограничения:

- Способ не предназначен для расчёта стоимости предприятия в условиях кризисного рынка. Недостатком его применения является предположение, что доходы организации будут равномерными. Нестабильность экономической ситуации в отрасли, стране или мире в целом напрямую влияет на уровень будущей прибыли бизнеса.

- Использование большого количества информации. Если оценщик не может получить полные и достоверные сведения о сделках, осуществляемых на рынке, ему придётся воспользоваться иным подходом.

- Метод можно использовать только при стабильном бизнесе. Если фирма ещё не имеет равномерный уровень дохода, использование капитализации невозможно, так как не удовлетворяется основное требование, обеспечивающее правильность прогноза. Также способ не подходит предприятиям, которые в данный момент находятся в процессе реструктуризации или антикризисного управления.

При вычислениях оценщик может столкнуться с двумя проблемами:

- определение суммы чистого дохода фирмы — для этого нужно правильно выбрать период прогнозирования;

- выбор ставки — нужно учитывать размер чистой прибыли.

Использование доходного подхода является достаточно удобным способом расчёта рыночной стоимости капитала предприятий, прибыль которых стабильна из года в год.