Целью дипломной работы является разработка мероприятий по повышению финансовой устойчивости предприятия.

В соответствии с целью дипломной работы определены следующие задачи:

анализ теоритических основ финансовой устойчивости предприятия;

анализ и выявление особенностей финансов предприятия фарматической отрасли;

анализ нормативно-правовой базы по предмету исследования;

анализ финансового состояния предприятия ООО «НТФФ ПОЛИСАН»;

разработка мероприятий по повышению финансовой устойчивости предприятия.

ВВЕДЕНИЕ………………………………………………………............... 3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ И ОРГАНИЗАЦИОННО-ПРАВОВЫЕ ОСНОВЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ…………………………………….........

5

1.1. Понятие и сущность финансовой устойчивости предприятия..............………………………………..………

5

1.2. Методика анализа финансового состояния предприятия.. 7

1.3. Анализ особенностей финансов предприятий фармацевтической отрасли...................................................

20

1.4. Нормативно-правовая база, регулирующая финансовую деятельность предприятия....................................…………

22

ГЛАВА 2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ (НА ПРИМЕРЕ ООО «НТФФ ПОЛИСАН»)...........................................................................

24

2.1. Характеристика предприятия ООО «НТФФ ПОЛИСАН»............................................................................

24

2.2. Анализ и оценка финансового состояния предприятия…………………................................................

27

2.3. Информационно-программное обеспечение...................... 37

ГЛАВА 3. РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ…………….................................................

43

3.1. Основные пути повышения финансовой устойчивости..... 43

3.2. Организация экономической безопасности на предприятии…. ......................................................................

45

ЗАКЛЮЧЕНИЕ............................................................................................ 50

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ....................................... 52

Работа содержит 1 файл

Федеральное

агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

«Санкт-Петербургский государственный

инженерно-экономический

университет»

Кафедра

финансов и банковского дела

выпускная квалификационная РАБОТА

на

тему:

«РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ (НА ПРИМЕРЕ ООО «НТФФ ПОЛИСАН»)»

| Выполнил студент | Долгих Юлия Алексеевна, дневная форма обучения, 3 г. 10 мес., группа 2/3343 | |||

| Руководитель: | Доцент кафедры финансов и банковского дела СПбГИЭУ, Шведова Н. Ю., к.э.н. | |||

| Рецензент: | Директор по производству и развитию «НТФФ ПОЛИСАН» Потапов А. М. | |||

| |

||||

| "ДопуЩЕНО к защите" | ||||

| Заведующий

кафедрой,

д.э.н., профессор |

Гончарук О.В. | |||

Санкт-Петербург

2008

| Стр. | |||

| ВВЕДЕНИЕ………………………………………………………. .............. | 3 | ||

| ГЛАВА 1. | ТЕОРЕТИЧЕСКИЕ И ОРГАНИЗАЦИОННО-ПРАВОВЫЕ ОСНОВЫ ФИНАНСОВОЙ УСТОЙЧИВОСТИ…………………………………….... ..... | ||

| 1.1. | Понятие и сущность финансовой устойчивости предприятия..............…………… …………………..……… | 5 |

|

| 1.2. | Методика анализа финансового состояния предприятия.. | 7 | |

| 1.3. | Анализ особенностей финансов предприятий фармацевтической отрасли....................... ............................ | 20 |

|

| 1.4. | Нормативно-правовая база, регулирующая финансовую деятельность предприятия................... .................………… | 22 |

|

| ГЛАВА 2. | АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ (НА ПРИМЕРЕ ООО «НТФФ ПОЛИСАН»)..................... .............................. ........................ | ||

| 2.1. | Характеристика предприятия ООО «НТФФ ПОЛИСАН»...................... .............................. ........................ | 24 |

|

| 2.2. | Анализ и оценка финансового состояния предприятия…………………............ .............................. ...... | 27 |

|

| 2.3. | Информационно-программное обеспечение................... ... | 37 | |

| ГЛАВА 3. | РАЗРАБОТКА МЕРОПРИЯТИЙ ПО ПОВЫШЕНИЮ ФИНАНСОВОЙ УСТОЙЧИВОСТИ ПРЕДПРИЯТИЯ…………….............. .............................. ..... | ||

| 3.1. | Основные пути повышения финансовой устойчивости..... | 43 | |

| 3.2. | Организация экономической безопасности на предприятии…. .............................. .............................. .......... | 45 |

|

| ЗАКЛЮЧЕНИЕ.................... .............................. .............................. ............ | 50 | ||

| СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ.................... ................... | 52 | ||

| ПРИЛОЖЕНИЯ.................... .............................. .............................. ............ | 55 | ||

ВВЕДЕНИЕ

В рыночных условиях залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость.

Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению.

Анализ финансовой устойчивости рассматривается как оценка стабильности функционирования предприятия как в настоящее время, так и в перспективе.

Многогранность проблем связанных с финансовой устойчивостью и доходностью предприятия предопределяют актуальность исследования.

Целью дипломной работы является разработка мероприятий по повышению финансовой устойчивости предприятия.

В соответствии с целью дипломной работы определены следующие задачи:

- анализ теоритических основ финансовой устойчивости предприятия;

- анализ и выявление особенностей финансов предприятия фарматической отрасли;

- анализ нормативно-правовой базы по предмету исследования;

- анализ финансового состояния предприятия ООО «НТФФ ПОЛИСАН»;

- разработка мероприятий по повышению финансовой устойчивости предприятия.

Предмет исследования – финансовые процессы, протекающие на предприятии.

Объект исследования - предприятие ООО «НТФФ ПОЛИСАН».

Дипломная работа состоит из введения, трех глав, заключения, списка используемой литературы и приложений.

В первой главе достаточно подробно анализируются различные аспекты финансового состояния предприятия, в том числе и финансовая устойчивость предприятия.

Во второй главе выполнен подробный анализ финансового состояния анализируемого предприятия.

В третьей главе сформулированы основные пути решения проблем повышения финансовой устойчивости и доходности анализируемого предприятия.

Методологической основой исследования явились: законы РФ, нормативные акты и документы, труды российских экономистов, публикации в периодической печати по рассматриваемой проблеме.

Практическую основу исследования составили практические данные по предприятию ООО «НТФФ ПОЛИСАН».

Глава 1. ТЕОРЕТИЧЕСКИЕ И ОРГАНИЗАЦИОННО-

ПРАВОВЫЕ ОСНОВЫ ФИНАНСОВОЙ

УСТОЙЧИВОСТИ

1.1. Понятие и сущность финансовой устойчивости

предприятия

Для определения финансового положения предприятия используется ряд характеристик, которые наиболее полно и точно показывают состояние предприятия, как во внутренней, так и во внешней среде. Финансовая устойчивость предприятия является одной из таких характеристик.

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности с позиции долгосрочной перспективы. Она связана, прежде всего, с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Так, многие бизнесмены, включая представителей государственного сектора экономики, предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счет денег, взятых в долг.

Несмотря на кажущуюся простоту задачи количественного оценивания финансовой устойчивости предприятия, единого общепризнанного подхода к построению соответствующих алгоритмов оценки нет . Понятие “финансовая устойчивость – расплывчатое, т.к. включает в себя оценку разных сторон деятельности предприятия .

Показатели, включаемые в различные методики анализа, могут существенно варьировать как в количественном отношении, так и по методам расчета. Такой "разнобой", хотя он, естественно, не носит критического характера, свойствен и многим западным руководствам и учебным пособиям по финансовому анализу и менеджменту . Проще всего этот "разнобой" объяснить вполне естественным наличием у аналитиков различающихся приоритетов и пристрастий к тем или иным показателям, тем не менее, можно сформулировать как минимум две причины, в той или иной степени, обусловливающие такую ситуацию:

- отношение аналитика к необходимости и целесообразности совместного рассмотрения источников средств и активов предприятия;

- различие в трактовке роли краткосрочных пассивов, в том числе краткосрочных источников финансового характера.

Тем не менее, общее понятие устойчивости можно сформулировать следующим образом - это финансовое состояние предприятия, хозяйственная деятельность которого обеспечивает в нормальных условиях выполнение всех его обязательств перед работниками, другими организациями, государством, благодаря достаточным доходам и соответствию доходов расходам.

Показатели ликвидности и финансовой устойчивости взаимодополняют друг друга и в совокупности дают представление о благополучии финансового состояния предприятия: если у предприятия обнаруживаются плохие показатели ликвидности, но финансовая устойчивость им не потеряна, то у предприятия есть шансы выйти из затруднительного положения. Но если неудовлетворительны и показатели ликвидности, и показатели финансовой устойчивости, то такое предприятие – вероятный кандидат в банкроты. Преодолеть финансовую неустойчивость весьма непросто, нужно время и инвестиции. Для хронически больного предприятия, потерявшего финансовую устойчивость, любое негативное стечение обстоятельств может привести к роковой развязке .

Финансовая устойчивость зависит от внутренних и внешних факторов. К внутренним факторам в первую очередь следует отнести достаточность прибыли. Устойчивость также зависит от номенклатуры и качества выпускаемой продукции, структуры, имущества, резервов и запасов, имиджа, степени достижения целевой функции финансового менеджмента и т.д.

Внешние факторы характеризуются степенью стабильности экономического окружения предприятия и в первую очередь стабильностью поступления выручки. Это проявляется также в стабильности экономики, положения в отрасли, конкурентной среды, отношений с государственными органами, поставщиками, заказчиками, кредиторами и инвесторами и др.

- Методика анализа финансового состояния

организации

Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния.

Под финансовым состоянием предприятия понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразным их размещением и эффективным использованием, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью .

Основная цель финансового анализа - выявление наиболее сложных проблем управления предприятием в целом и его финансовыми ресурсами в частности.

К основным задачам анализа финансово- экономического состояния предприятия относятся:

- оценка динамики структуры и состава активов, их состояния и движения и состава источников собственного и заемного капитала, их состояния и изменения;

- оценка платежеспособности предприятия и оценка ликвидности баланса;

- анализ относительных и абсолютных показателей финансовой устойчивости предприятия, оценка изменения ее уровня;

- оценка эффективности использования средств и ресурсов предприятия

Анализ финансово-экономического состояния предприятия проводится с помощью совокупности методов и рабочих приемов (методологии), позволяющих структурировать и идентифицировать взаимосвязи между основными показателями (рис. 1) .

Рис. 1. Основные методы анализа финансово- экономического состояния

Предприятия

Анализ абсолютных показателей - это изучение данных, представленных в бухгалтерской отчетности: определяется состав имущества предприятия, структура финансовых вложений, источники формирования собственного капитала, оценивается размер заемных средств, объем выручки от реализации, размер прибыли и др.

Горизонтальный (временной) анализ - это сравнение каждой позиции отчетности с предыдущим периодом, что позволяет выявить тенденции изменения статей баланса или их групп и на основании этого исчислить базисные темпы роста (прироста).

Вертикальный (структурный) анализ проводится в целях определения структуры итоговых финансовых показателей, т. е. выявления удельного веса отдельных статей отчетности в общем итоговом показателе (выявление влияния каждой позиции отчетности на результат в целом).

Трендовый (динамический) анализ основан на сравнении каждой позиции отчетности за ряд лет и определении тренда, т. е. основной тенденции динамики показателя без учета случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда проводится перспективный, прогнозный анализ .

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Общая характеристика исследуемого предприятия, структура управления на нем. Методика проведения анализа финансовой отчетности, интерпретация результатов. Оценка бухгалтерского баланса и отчета о прибылях и убытках. Пути улучшения финансовой устойчивости.

курсовая работа , добавлен 08.03.2016

Теоретические аспекты анализа платежеспособности и финансовой устойчивости. Анализ финансовой устойчивости предприятия по перевозке пассажиров. Типы политики коммерческого кредитования. Рекомендации по улучшению финансовой устойчивости организации.

курсовая работа , добавлен 16.03.2013

Сущность и содержание финансовой устойчивости. Характеристика ее абсолютных и относительных показателей. Анализ финансовой устойчивости ООО "Светлана". Эффективное использование финансовых ресурсов. Меры по укреплению финансовой устойчивости предприятия.

курсовая работа , добавлен 10.03.2010

Понятие и виды финансовой устойчивости предприятия. Сущность финансового анализа, абсолютные и относительные показатели финансовой устойчивости. Комплексная оценка ликвидности и платежеспособности ООО "АРС". Меры укрепления финансовой устойчивости фирмы.

курсовая работа , добавлен 01.03.2015

Сущность и задачи анализа финансовой устойчивости предприятия. Факторы, влияющие на финансовую устойчивость предприятия. Анализ и оценка абсолютных показателей финансовой устойчивости. Пути оптимизации структуры баланса на примере ООО "Таткомнефтехим".

дипломная работа , добавлен 02.09.2012

Понятие, классификация устойчивости предприятия и факторы, на неё влияющие. Типы финансовой устойчивости, их характеристика. Методика анализа финансовой устойчивости на основе абсолютных и относительных показателей на примере ООО АФ "Возрождение".

курсовая работа , добавлен 08.08.2010

Экономическая сущность анализа финансовой устойчивости предприятия, определение основных факторов, влияющих на нее. Показатели платежеспособности и ликвидности баланса, направления анализа. Обобщающая оценка и пути повышения финансовой устойчивости.

дипломная работа , добавлен 25.11.2014

Основная задача любого предприятия, направлена на получение прибыли для удовлетворения социальных и экономических интересов трудового коллектива.

Как показал проведенный анализ, несмотря на то, что предприятие работает прибыльно, ликвидность его активов достаточно низка. Финансовые затруднения у предприятия возникают из-за нерационального управления оборотными средствами.

Управление оборотными средствами предполагает материально-техническое снабжение, сбыт, установление и контроль условий взаиморасчетов с покупателями и поставщиками.

Если рассматривать материально-техническое снабжение, то по результатам анализа структуры баланса установлено, что размер запасов СПК «Большевик» в 2011 году увеличился на 10843 тыс. руб., или на 108,6% к уровню 2009 года.

Излишний запас готовой продукции на складе, большой объем незавершенного производства и запасов является показателем того, что производственные планы компании формируются без ориентира на объемы продаж: закупили и произвели продукции больше, чем смогли продать, связав денежные средства в оборотных активах.

Переход к рыночной экономике, организация производства с различными формами собственности и хозяйствования требуют более тщательного и системного (комплексного) подхода к анализу финансового состояния предприятия и необходимости разработки финансовой стратегии.

Предложения к формированию финансовой стратегии предприятия по восстановлению финансовой устойчивости представлены в табл. 3.1.

Таблица 3.1. Предложения к формированию финансовой стратегии предприятия, в тыс. руб.

|

Объекты финансовой стратегии |

Составляющие Финансовой стратегии |

Предложения к формированию финансовой стратегии |

Влияние на разделы баланса |

||

|

Наименование |

|||||

|

и поступления |

Увеличение основных средств посредством:

|

||||

|

Расходы и отчисления |

Распределение прибыли на:

|

||||

|

Взаимоотношения с бюджетом |

Оптимизация распределения Оптимизация налоговых платежей |

|

|||

|

Кредитные взаимоотношения |

Оптимизация основных и оборотных средств Оптимизация распределения прибыли |

|

Основой предложенных вариантов финансовой стратегии является политика увеличения собственных оборотных средств предприятия в целях поддержания его устойчивости. При 1-м варианте финансовой стратегии это предполагается осуществить за счет роста заемных средств на 1500 тыс. руб. по сравнению с отчетным периодом 2010 года. При 2-м варианте акцент делается также на наращивание краткосрочных заемных средств - предлагается получение краткосрочного кредита на сумму 2000 тыс. руб. Одновременно с ростом краткосрочных заемных средств, предполагается увеличение величины запасов и затрат предприятия (при 1-м варианте на 300 тыс. руб., при 2-м - на 500 тыс. руб.). Для увеличения основных средств в 1-м варианте предложено приобретение «Ноу-хау» на 500 тыс. руб. и 2-м варианте на 1000,0 тыс. руб. В 1-м варианте предложено создание резервного фонда в сумме 2000,0 тыс. руб. за счет прибыли остающейся в распоряжении предприятия.

Результаты анализа финансовой устойчивости предприятия до и после реализации финансовой стратегии сведем в итоговую таблицу (табл. 3.2).

Таблица 3.2. Итоги по предложениям к формированию внутренней финансовой стратегии

|

Показатели финансовой устойчивости |

На конец 2011 года, тыс. руб. |

Вариант 1 (тыс. руб.) |

Вариант 2 (тыс. руб.) |

|

1. Источники собственных средств |

|||

|

2. Основные средства и иные внеоборотные активы |

|||

|

3. Наличие собственных оборотных средств (стр. 1 - стр. 2) |

|||

|

4. Долгосрочные кредиты и заемные средства |

|||

|

5. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (стр. 3 + стр. 4) |

|||

|

6. Краткосрочные кредиты и заемные средства |

|||

|

7. Общая величина основных источников формирования запасов и затрат (стр. 5 + стр. 6) |

|||

|

8. Величина запасов и затрат |

|||

|

9. Излишек (+) или недостаток (-) собственных оборотных средств (стр. 3 - стр. 8) |

|||

|

10. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов и затрат (стр. 5 - стр. 8) |

|||

|

11. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр. 7 - стр. 8) |

|||

|

12. Тип финансовой ситуации |

Относ. устойчивость |

Относ. устойчивость |

Относ. устойчивость |

При анализе финансовой устойчивости предприятия установлено, что финансовое состояние предприятия на начало и конец рассматриваемого периода является кризисным. При реализации предложенных мероприятий наблюдаем рост устойчивости предприятия СПК «Большевик».

Для выхода из кризиса и дальнейшего развития необходима разработка программы по финансовому оздоровлению предприятия, которая включает в себя как план кардинальных перемен в деятельности предприятия (перепрофилирование), так и решение проблемы долговых обязательств.

Одним из путей выхода из кризисной ситуации можно порекомендовать СПК «Большевик» капиталовложения заемным путем.

Одной из причин ухудшения платежеспособности предприятия является неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования.

Данные анализа показывают, что определенные меры должны быть приняты для повышения финансовой устойчивости предприятия. Для этого необходимо добиться увеличения удельного веса основных источников формирования запасов и затрат в составе общей величины источников средств. Этого можно достичь тремя путями:

- 1). Увеличение размера собственных источников средств - осуществляется за счет увеличения размера уставного фонда, а также за счет прибыли.

- 2). Увеличение размера заемных источников средств - достигается путем привлечения долгосрочных и краткосрочных банковских кредитов. Учитывая современную экономическую ситуацию, предприятие в самом лучшем случае может надеяться на получение краткосрочных ссуд.

- 3). Пересмотр средневзвешенных величин запасов продукции на складах на день, неделю, месяц. Возможно, размер запасов необоснованно завышен, что, конечно, влияет на кредиторскую задолженность, величину которой следовало бы снизить.

Еще одним фактором, влияющим на финансовую устойчивость СПК «Большевик» является значительная дебиторская задолженность. На конец отчетного периода 2010 года она составляла около 76% в сумме всех оборотных активов. Это говорит о том, что предприятие имеет проблемы в получении денежных средств с покупателей и заказчиков.

Для оптимизации дебиторской задолженности можно применять различные меры:

- - проводить факторинговые сделки с банком;

- - осуществлять процедуру контроля выставленных счетов;

- - по возможности ориентироваться на увеличение количества заказов с целью уменьшения масштаба риска неуплаты, которые значительны при наличии монопольного заказчика;

- - контролировать состояние расчетов по просроченным задолженностям и т.д.

Таким образом, платежеспособность и устойчивость финансового состояния СПК «Большевик» может быть повышена путем:

- 1) ускорения оборачиваемости капитала в текущих активах, в результате чего произойдет относительное его сокращение на рубль товарооборота;

- 2) пополнения собственного оборотного капитала за счет внутренних и внешних источников, т.е. увеличения доли собственных средств в источниках покрытия оборотных активов;

- 3) определения минимально необходимой потребности в денежных активах для осуществления текущей хозяйственной деятельности;

- 4) корректировки потока платежей с целью уменьшения потребности в денежных активах, обеспечения ускорения оборота денежных активов;

- 5) использования возможности получения долгосрочных кредитов и займов в предпринимательской деятельности.

По результатам проведения анализа кредиторской задолженности СПК «Большевик» можно дать следующие рекомендации по ее снижению:

- - следить за соотношением кредиторской и дебиторской задолженности (значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия, делает необходимым для погашения возникающей кредиторской задолженности привлечение дополнительных источников финансирования);

- - контролировать состояние расчетов по срокам;

- - расширить систему авансовых платежей (в условиях инфляции всякая отсрочка платежа приводит к тому, что организация реально получает лишь часть стоимости выполненных работ);

- - своевременно выявлять недопустимые виды кредиторской задолженности (просроченная задолженность в бюджет, сверхнормативная задолженность по устойчивым пассивам и др.).

Для повышения ликвидности оборотных активов необходимо наращивать величину денежных средств предприятия, так как необходим оптимальный запас денежной наличности, который позволит обеспечить процесс самофинансирования предприятия, в том случае, если задерживаются текущие поступления денежных средств покупателей.

Важной составляющей в улучшении платежеспособности предприятия является структура его активов. Проведя финансовый анализ предприятия, можно предложить определенные меры. Следует восстановить платежеспособность, так как по результатам анализа предпосылки к этому есть. Единственно приемлемым средством восстановления платежеспособности, является наращивание текущих активов предприятия за счет результатов хозяйственной деятельности.

На предприятии по данным бухгалтерского баланса отсутствуют основные средства. Поэтому стоит предложить один из эффективных методов обновления материально - технической базы предприятия - это лизинг, который не требует полной единовременной оплаты арендуемого имущества и служит одним из видов инвестирования. Это позволит оперативно обеспечить предприятие необходимым оборудованием и позволит увеличить объемы производства выпускаемой продукции.

Возможно также получение государственной финансовой поддержки бюджетов различных уровней, отраслевых и межотраслевых внебюджетных фондов.

Как пример, на территории Пензенской области действует долгосрочная целевая программа, утвержденная постановлением Правительства Пензенской области от 20.10.2008 года №674-пП «Развитие сельского хозяйства Пензенской области на 2009-2013 годы», в которой предусмотрено стимулирование приобретения сельскохозяйственными товаропроизводителями высокотехнологичных машин и оборудования за счет средств областного бюджета.

В целях рынка сбыта своей продукции, необходимо активизировать работу с организациями занимающихся производством и переработкой сельскохозяйственных культур и попадающих под данную программу.

Рекомендуется регулярное проведение рекламной кампании для привлечения внимания потребителей в целях повышения объема реализации продукции. Отсутствие рекламы своей продукции является одной из слабых сторон предприятия, по сравнению с фирмами-конкурентами.

Для выхода из кризиса и дальнейшего развития предприятию необходима разработка программы по финансовому оздоровлению предприятия, которая включает в себя как план кардинальных перемен в деятельности предприятия (перепрофилирование), так и решение проблемы долговых обязательств.

Привлечение кредитов под прибыльные инвестиционные проекты, способные принести предприятию высокий доход, является одним из резервов повышения финансовой устойчивости СПК «Большевик».

Политика СПК «Большевик» направлена на развитие производства, поэтому предприятию необходимо осуществлять прямые инвестиции. Это связано с необходимостью модернизации основных средств и роста выпуска конкурентоспособной продукции.

Инвестиционная программа, предлагаемая СПК «Большевик» в 2012-2014 годы представлена в таблице 3.3.

Таблица 3.3. Инвестиционная программа СПК «Большевик» в 2012-2014 гг.

Основную часть инвестиционной программы до 2014 года представляют две крупных продуктовых программы, каждая из которых имеет своей целью обеспечить дальнейшее развитие соответствующего продуктового направления бизнеса предприятия. Наряду с обновлением оборудования предусматривается модернизации литейного производства, имеющего ключевое значение для производства большинства выпускаемых продуктов. Общая сумма инвестиционной программы составляет 22,2 млн. рублей, как за счет собственных, так и долгосрочных кредитных средств.

Каждая из программ направлена на создание целого семейства новых и модернизированных изделий, обеспечивающих основные и вспомогательные технологические процессы потребителей, что будет способствовать их продвижению в составе комплексных решений для соответствующей отрасли. Поэтому наряду с приобретением основного технологического оборудования за счет этих программ финансируются, а также НИОКР, подготовка и расширение и производственных площадей и инфраструктуры, приобретение испытательных стендов, метрологических лабораторий.

Ожидаемый эффект от реализации инвестиционных программ по каждому продуктовому направлению заключается в следующем:

- - разработка усовершенствованных и новых конструкций оборудования с учетом использования последних научных достижений в области гидродинамики и материаловедения, а также современных технологий проектирования;

- - большая унификация узлов и деталей производимого оборудования;

- - улучшение технических и качественных характеристик производимого оборудования;

- - увеличение производственных мощностей по всем основным группам выпускаемого оборудования;

- - использование более производительного технологического оборудования;

- - уменьшение численности основных производственных рабочих;

- - снижение прямых затрат на единицу продукции.

Из представленного можно подвести итог, что реализация программы позволит, оснастив литейное производство передовыми технологиями, оборудованием, станков ЧПУ снизит себестоимость и создаст конкурентную продукцию.

Выполнение программы позволит СПК «Большевик» в 1,5 раза увеличить объем производства сельскохозяйственного оборудования.

В 2013-2014 годах, согласно расчетам, на СПК «Большевик» выручка увеличится до 100 млн. рублей, чистая прибыль до 70 млн. рублей, тем самым повысится финансовая устойчивость предприятия.

Нестеров А.К. Пути улучшения финансового состояния предприятия // Энциклопедия Нестеровых

Финансово-хозяйственная деятельность предприятий основана на их устойчивом финансовом состоянии, которое позволяет принимать решения о перспективности дальнейшего развития того или иного предприятия или отдельного бизнес-направления внутри производственно-хозяйственной структуры организации. В связи с этим для руководителей предприятий одним из основных направлений, с помощью которого они могут так или иначе влиять на будущее развитие, является улучшение финансового состояния предприятия.

- это основная задача управления финансовым состоянием предприятия.

Управление финансовым состоянием предприятия

Несмотря на высокие затраты, управление финансовым состоянием и проведение мероприятий, направленных на его улучшение, позволяет предприятиям достичь более высоких финансовых результатов. Создание более гибких бизнес-процессов также дает возможность компании более эффективно использовать финансовые ресурсы.

Финансовое состояние предприятия – это устойчивое состояние экономического субъекта, характеризуемое наличием финансовых ресурсов, обеспеченностью денежными средствами, необходимыми для осуществления хозяйственной деятельности, поддержания нормального режима работы и своевременного проведения денежных расчетов с другими субъектами.

С помощью системы показателей состояния капитала в процессе его кругооборота в рамках деятельности предприятия можно оценить текущее финансовое состояние организации и определить ее способность к финансированию хозяйственно-экономической деятельности на текущий момент. Финансовое состояние, в связи с этим, может быть устойчивым, неустойчивым и кризисным. Устойчивое финансовое состояние означает, что предприятие платежеспособно. Неустойчивое финансовое состояние характеризует ситуацию, в которой предприятие периодически неплатежеспособно. А кризисное финансовое состояние соответствует постоянной неплатежеспособности предприятия. Таким образом, наилучший вариант состоит в том, чтобы у предприятия всегда имелись свободные финансовые ресурсы, достаточные для погашения имеющихся обязательств.

Управление финансовым состоянием является одной из сложнейших задач для финансового директора.

включает в себя комплекс задач, связанных с анализом и диагностикой финансового состояния посредством финансовых коэффициентов, и разработку решений, направленных на улучшение финансового состояния.

Финансовые коэффициенты, характеризующие финансовое состояние предприятий, являются показателями эффективности финансово-хозяйственной деятельности предприятия. Значения коэффициентов численно выражают возможный риск ухудшения финансового состояния предприятия. Однако следует отметить, что некоторые финансовые коэффициенты могут быть неприменимы в полной мере к определенным предприятиям в силу специфики их экономической деятельности.

Таким образом, если предприятие способно своевременно выполнять свои обязательства и финансировать свою хозяйственную деятельность на постоянной основе, то это свидетельствует о его хорошем финансовом состоянии. При этом хорошее финансовое состояние имеет важное значение для предприятий в условиях динамичного развития современной экономики. Это обусловлено тем, что предприятия, находящиеся в устойчивом финансовом состоянии, имеют преимущество перед конкурентами в привлечении инвестиций, подборе квалифицированных кадров, налаживании устойчивых хозяйственных связей с поставщиками на выгодных условиях и т.п. Кроме того, такие предприятия не вступают в конфликт с государственными органами по выполнению своих обязательности перед государством и обществом в отношении налоговых выплат и заработной платы.

При этом любая деятельность прямо влияет на финансовое состояние предприятия, так как происходят изменения в структуре бухгалтерского баланса предприятия. Отражение процессов хозяйственной деятельности финансово устойчивого предприятия характеризуется сбалансированным балансом. При этом управлять финансовым состоянием предприятия возможно только при изучении данных за прошлый период, чтобы на основе полученных данных реализовать различные меры по улучшению финансового состояния в следующем периоде. Таким образом, ретроспективный анализ финансового состояния позволяет принимать решения по улучшения финансового состояния предприятия в будущем.

Управление финансовым состоянием предприятия усугубляется тем фактом, что многие компании используют одни и те же стандартные методы, забывая о необходимости вырабатывать решения, соответствующие экономической ситуации в целом и непосредственно финансовому положению предприятия. Таким образом, когда стандартные методы оказываются недостаточными, компания, как правило, нанимает внешнего финансового консультанта, в задачу которого входит проанализировать текущую ситуацию и предложить более совершенные методы улучшения финансового состояния компании. Другим подходом является прием в штат собственного финансового аналитика, который будет заниматься анализом финансового состояния предприятия и разрабатывать планы по улучшению финансового положения предприятия.

Следует отметить, что в некоторых компаниях, особенно крупных промышленных предприятиях, управление финансовым состоянием также включает в себя контроль лимитов финансовых операций, осуществления различных видов платежей и контроль выполнения обязательств, которые дала компания.

Улучшение финансового состояния предприятия

Механизм улучшения финансового состояния состоит из трех основных элементов:

- диагностика текущей финансово-хозяйственной ситуации;

- разработка предложений и мероприятий по улучшению финансового состояния;

- внедрение разработанных рекомендаций.

Улучшение финансового состояния предприятия начинается с тщательного анализа существующей системы отчетности, которая должна давать полное представление о деятельности компании. Диагностика текущей финансово-хозяйственной ситуации опирается, прежде всего, на оценку основных финансовых коэффициентов. Кроме того, в диагностику входит также оценка текущей финансовой политики, системы управления финансами и общей хозяйственной стратегии фирмы.

По результатам анализа разрабатывается проект мероприятий или предложений, направленных на улучшения финансового состояния компании. Пути улучшения финансового состояния могут затрагивать как непосредственно финансовую составляющую деятельности организации, так и общеэкономические направления, которые позволят улучшить финансовое состояние предприятия.. К числу последних может относиться повышение прибыли, сокращение себестоимости и т.п. При этом довольно часто улучшение финансового состояния может упираться в оснащение предприятия производственным оборудованием или отсутствие денежных средств для реализации предложенных направлений. В этом случае первоочередной задачей улучшения финансового состояния будет изыскание дополнительных финансовых ресурсов на реализацию предложенных мероприятий.

Внедрение предложенных мероприятий, направленных на улучшение финансового состояния позволит предприятию получить больше возможностей по принятию бизнес-решений, связанных с повышением эффективности компании и увеличению прибыли. Кроме того, улучшение финансового состояния приводит к повышению прозрачности для инвесторов и акционеров, улучшению оперативности и инвестиционной привлекательности предприятия.

Анализ финансового состояния как отправная точка для его улучшения

Улучшение финансового состояния представляет собой комплекс мер, направленных на эффективное использование финансовых средств предприятия для достижения поставленных стратегических целей. К основным задачам улучшения финансового состояния относится максимизация прибыли, минимизация производственных издержек, оптимизации структуры капитала предприятия, обеспечение инвестиционной привлекательности предприятия и т.д.

Улучшение финансового состояния предприятия опирается на результаты диагностики текущей финансово-хозяйственной ситуации в компании.

Прирост актива баланса свидетельствует о расширении деятельности предприятия, уменьшение актива баланса – о сужении деятельности предприятия.

Также одним из основных абсолютных показателей финансового состояния является прибыль, которую получает предприятие. Другим, но не менее важным абсолютным показателем, является сумма задолженности предприятия перед кредиторами.

Устойчивость финансового состояния характеризуется системой финансовых коэффициентов, показателей финансовой эффективности предприятия, которые отражают различные аспекты его деятельности. Они рассчитываются как соотношение абсолютных показателей актива и пассива баланса.

Шесть основных показателей для анализа финансового состояния приведены в таблице.

Поскольку финансовое состояние предприятия – это совокупность показателей, отражающих его способность погасить свои долговые обязательства, то анализ финансового состояния охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием. Финансовое состояние предприятия является результатом взаимодействия всех элементов системы финансовых отношений предприятия. Поэтому финансовое состояние определяется совокупностью производственно-хозяйственных факторов.

Следовательно:

Улучшение финансового состояния должно учитывать всю совокупность факторов, так или иначе влияющих на финансовое состояние предприятия.

Особенности улучшения финансового состояния предприятия

Несмотря на обилие показателей финансового стояния предприятия, многие аналитики применяют собственную шкалу оценок, которая может зависеть от специфики работы компании и целей, которые ставятся предприятием. В любом случае, для того чтобы получить реальную оценку работы предприятия, необходим всесторонний анализ, который должен быть основан на нескольких методиках, использующих различные показатели финансового состояния предприятия. На основе полученной оценки будет проводиться разработка вариантов улучшения финансового состояния предприятия.

Поиск оптимальных путей улучшения финансового состояния предприятия является главнейшей задачей финансового менеджмента компании. Прежде чем разрабатывать пути улучшения финансового состояния компании, сначала нужно определить, какие направления финансово-хозяйственной деятельности будут оптимизироваться. В современных условиях данные направления сводятся, в первую очередь, к снижению дебиторской и кредиторской задолженности, внедрению систем учета и планирования финансовой деятельности, распределению прибыли и пересмотру структуры источников финансирования основной деятельности предприятия. В частности, распространенным методом является внедрение системы управленческого учета, которая позволяет не только контролировать финансово-экономические процессы в хозяйственной деятельности предприятия, но и эффективно управлять ими. Кроме того, также следует проводить оценку возможностей повышения рентабельности предприятия за счет снижения себестоимости, рациональной организации производства, сбыта продукции или предоставления услуг. Немаловажным фактором выступает также оптимизация оборотных средств. Это еще один из путей улучшения финансового состояния предприятия за счет ускорения оборачиваемости средств предприятия, а также уменьшения затрат на производство продукции или предоставления услуг, без потери качества.

Кроме финансовых методов улучшения финансового состояния компании используются и экономические методы, которые опосредованным путем влияют на финансовое состояние предприятия. Одним из наиболее значимых путей улучшения финансового состояния предприятия за счет оптимизации экономических и общехозяйственных процессов является совершенствование качества продукции или услуг, которые предоставляются предприятием потребителям, а также увеличение выручки от реализации произведенной продукции.

Для реализации более эффективной политики в отношении улучшения финансового состояния необходимо разработать стратегию, в соответствии с которой предприятие будет использовать заемный капитал. При этом следует опираться на выбор наиболее эффективных источников и форм внешнего финансирования. В частности, в большинстве случаев выгоднее приобретать оборудование и машины в лизинг, чем привлекать кредитный капитал банков. Также необходимо разработать план, в соответствии с которым предприятие будет гасить свои долги.

Также при поиске путей улучшения финансового состояния предприятия следует анализировать состояние имущества, которое находится в собственности предприятия. Например, помещения и оборудование, которое находится в собственности предприятия, могут быть использованы с большей эффективностью. Кроме того, возможна ликвидация неиспользуемых основных средств.

Разработка путей улучшения финансового состояния должна учитывать и отдельные виды рисков, которые могут влиять на деятельность предприятия. Это позволит минимизировать возможные убытки.

Таким образом, одной из основных задач улучшения финансового состояния предприятия является оптимизация бизнес-процессов, которые происходят на предприятии. Так или иначе, к этому сводятся все основные финансовые и экономические методы улучшения финансового состояния предприятия. Однако, все существующие основные финансовые и экономические приемы улучшения финансового состояния предприятия не в полной мере могут способствовать качественному улучшению финансового состояния предприятия. Поэтому многие компании используют в своей финансовой деятельности наиболее прогрессивные приемы улучшения финансового состояния предприятия, которые показали свою состоятельность в зарубежных и отечественных организациях. Такие приемы позволяют подойти к улучшению финансового состояния с точки зрения эффективности в долгосрочной перспективе.

Прогрессивные пути улучшения финансового состояния предприятия

Основные пути улучшения финансового состояния связаны с совершенствованием финансовой дисциплины на предприятии.

Внедрение кредитной политики

Одним из наиболее распространенных прогрессивных путей улучшения финансового состояния предприятия является внедрение для снижения дебиторской задолженности. Кредитная политика предприятия регламентирует предоставление коммерческого кредита и порядок взыскания дебиторской задолженности. Данный прием опирается на оценку контрагентов предприятия посредством ранжирования их по платежной дисциплине и объемам продаж. Т.е. если клиент компании приобретает большие объемы продукции и не задерживает оплату, то ему возможно предоставление льготных условий поставок.

В рамках кредитной политики также формируется кредитный регламент, который включает в себя порядок действий, начиная от заключения договора на поставку продукции или оказание услуг и заканчивая подачей судебного иска в случае невыполнения обязательств по договору.

Таким образом, необходимо найти точку равновесия между ужесточением требований к кредитованию клиента и предоставлением льготных условий продаж. Разумные границы кредитной политики являются объективной реальностью современной экономики. На передний план выдвигаются условия взаимовыгодного партнерства. Кредитора и заемщика объединяет общий экономический интерес, тесно связанный с устойчивым финансовым состоянием предприятия.

Внедрение системы бюджетирования

Другим прогрессивным приемом улучшения финансового состояния является внедрение системы . Такой шаг является органичным продолжением развития системы управленческого учета в компании.

Бюджетирование – основа делегирования задач и ответственности.

В рамках бюджетирования документируются цели, которые нужно достичь, и задачи, которые следует решить для этого.

Основная цель внедрения бюджетирования на предприятии– создание инструментария планирования, управления и контроля эффективности финансово-хозяйственной деятельности, ликвидности и финансового состояния предприятия, основанном на систематическом прогнозировании будущего развития предприятия путем составления бюджетов.

Опыт внедрения системы бюджетирования на предприятиях показал, что данный метод управления финансовым состоянием предприятия также заставляет приводить в порядок финансовую систему компании в том случае, если она не отвечает современным требованиям российской экономики. В долгосрочной перспективе внедрение бюжетирования даёт эффект снижения уровня кредиторской и дебиторской задолженностей до 5-8% уже на стадии планирования. На основании этого можно сделать выводы, о том, что бюджетирование является эффективным инструментом управления финансовым состоянием предприятия и в результате его внедрения можно достичь положительной динамики в отношении финансового состояния предприятия.

Оптимизация структуры капитала

В современных условиях хозяйствования возникают ситуации, когда предприятие не может повысить эффективность своей финансовой деятельности и улучшить финансовое состояние, продолжая заниматься профильным бизнесом. В этой связи перспективным приемом является проведение диверсификации бизнеса. Рассматривая этот прием в отрыве от его экономического смысла, а только в финансовом плане, можно говорить о повышении эффективности финансовой деятельности за счет получения дополнительного источника финансовых ресурсов в виде прибыли от нового бизнес-процесса. Таким образом, предприятия улучшает свое финансовое состояние за счет внутренних резервов и не увеличивает зависимость от внешних источников финансирования. В долгосрочной перспективе это позволит либо аккумулировать прибыль в фондах накопления и потребления или направлять ее на финансирование расширения масштабов деятельности предприятия.

Любая компания обычно финансируется одновременно из различных источников. А так как привлечение того или иного источника капитала для предприятия связано с определенными затратами, то мобилизация финансовых ресурсов из различных источников имеет своей целью формирование оптимальной структуры капитала – такого соотношения между собственными и заемными средствами, при котором средневзвешенная стоимость капитала является минимальной. Этот метод также относится к прогрессивным приемам улучшения финансового состояния в долгосрочной перспективе. Суть управления структурой капитала заключается в определении соотношения использования собственного и заемного капитала, при котором обеспечиваются оптимальные пропорции между уровнем рентабельности собственного капитала и уровнем финансовой устойчивости, т.е. максимизируется рыночная стоимость предприятия.

Выводы

Улучшению финансового состояния предприятия уделяется много внимания в современных условиях развития финансово-экономической системы России. Актуальность данного вопроса обусловила развитие основных методов улучшения финансового состояния предприятий. Эти методы направлены на улучшение финансового состояния предприятия, подготовку информации для принятия управленческих решений и разработку стратегии управления финансовым состоянием.

Поскольку существующие базовые методы и модели улучшения финансового состояния предприятия на практике в чистом виде не всегда могут быть применимы к конкретному предприятию, то для получения более эффективных результатов используются различные прогрессивные приемы и модели улучшения финансового состояния. Это обусловлено наличием у каждого отдельного базового метода недостатков и ограничений, которые нейтрализуются при их комплексном применении. Прогрессивные приемы и модели улучшения финансового состояния позволяют преодолеть эти недостатки и ограничения за счет адаптации к условиям хозяйствования и текущим финансово-экономическим условиям, сложившимся на предприятии.

Проблема укрепления финансового состояния и повышения финансовой устойчивости требует изыскания способов улучшения всей системы управления предприятия.

Результаты проведенного анализа финансового состояния позволяют сделать базовый вывод о том, что в настоящее время предприятию необходима антикризисная программа, которая бы обеспечила реальное повышение уровня финансовой устойчивости и платежеспособности.

Сущность стабилизационной программы с целью укрепления финансового состояния заключается в маневре денежными средствами для заполнения разрыва между их расходованием и поступлением. Маневр осуществляется как уже полученными и материализованными в активах предприятия средствами, так и теми, что могут быть получены, если предприятие переживет кризис.

Заполнение “кризисной ямы” может быть осуществлено и увеличением поступления денежных средств (максимизацией), и уменьшением текущей потребности в оборотных средствах (экономией). Рассмотрим мероприятия стабилизационной программы, обеспечивающие решение этой задачи, которые всегда рассматриваются как приоритеты.

1. Увеличение денежных средств, которое основано на переводе активов предприятия в денежную форму. Это требует решительных и нередко шокирующих обычного руководителя предприятия шагов, так как связано со значительными потерями. Потери в этом случае неизбежны.

Продажа краткосрочных финансовых вложений - наиболее простой и сам собой напрашивающийся шаг для мобилизации денежных средств. Как правило, на кризисных предприятиях он уже совершен. Есть еще одно замечание: в условиях фактической стагнации фондового рынка дисконт при продаже ценных бумаг бессмысленно рассчитывать - они идут по той цене, по которой их готовы купить.

Продажа дебиторской задолженности также очевидна и предпринимается в настоящее время многими предприятиями. Специфика этой меры в рамках стабилизационной программы заключается в том, что дисконты здесь могут быть гораздо больше, чем представляется руководству кризисного предприятия. В некоторых случаях расчетный дисконт может составлять 100%, что, как и в случае с краткосрочными финансовыми вложениями, означает продажу по любой предлагаемой цене.

Продажа запасов готовой продукции сложнее, так как, во-первых, предполагает продажу с убытками, а во-вторых, ведет к осложнениям с налоговыми органами. Однако, как уже отмечалось, суть стабилизационной программы заключается в маневре денежными средствами. Убытки в данном случае представляют собой жертвование частью полученных в прошлом денежных средств, а проблемы с уплатой налогов при такой реализации закрываются уменьшением возможных будущих поступлений.

Продажа избыточных производственных запасов. Наличие на складе сырья А на месяц является избыточным запасом, если сырья Б осталось на одну неделю, а денег для его закупки нет. Поэтому для обеспечения производства необходимо реализовать часть запасов сырья А, даже по цене ниже покупной и несмотря на то, что через некоторое время его опять придется закупать, вероятно, по более высокой цене. Это еще один пример маневра прошлыми и будущими денежными средствами.

Продажа инвестиций (деинвестирование) может выступать как остановка ведущихся инвестиционных проектов с продажей объектов незавершенного строительства и неустановленного оборудования или как ликвидация участия в других предприятиях (продажа долей). Решение о деинвестировании принимается на основании анализа сроков и объемов возврата средств на вложенный капитал. При этом стратегические соображения не играют определяющей роли - если конкретный инвестиционный проект начнет давать отдачу за пределами горизонта антикризисного управления, он может быть ликвидирован. Сохранение долгосрочных инвестиционных проектов в условиях кризиса - верный путь к банкротству.

Продажа нерентабельных производств и объектов непроизводственной сферы наиболее сложна и предполагает особый подход. Часть нерентабельных производственных объектов, как правило, входит в основную технологическую цепочку предприятия. При этом в стабилизационной программе невозможно корректно определить, какие из них имеет смысл сохранить, а какие в любом случае следует ликвидировать - это требует детального анализа, осуществимого только в рамках реструктуризации. Необходимо ранжировать производства по степени зависимости от них технологического цикла предприятия. Ранжирование ввиду сжатых сроков осуществляется преимущественно экспертным методом, с учетом следующих правил:

В первую очередь продаже подлежат объекты непроизводственной сферы и вспомогательные производства, использующие универсальное технологическое оборудование (например, ремонтно-механические и строительно-ремонтные цеха). Их функции передаются внешним подрядчикам;

Во вторую очередь ликвидируются вспомогательные производства с уникальным оборудованием (цеха подготовки производства, отдельные ремонтные подразделения). Отсутствие этих производств в будущем можно будет компенсировать как за счет покупки соответствующих услуг, так и их воссоздания в экономически оправданных масштабах при необходимости;

В третью очередь избавляются от нерентабельных объектов основного производства, находящихся в самом начале технологического цикла (литейные и кузнечнопрессовые цеха). Их функции также передаются внешним поставщикам. В некоторых случаях объекты второй и третьей очередей целесообразно поменять местами;

В четвертую (последнюю) очередь отказываются от нерентабельных производств, находящихся на конечной стадии технологического цикла. Причем такая мера скорее приемлема для предприятий, обладающих не одной, а несколькими технологическими цепочками, а также для предприятий, полуфабрикаты которых имеют самостоятельную коммерческую ценность. Особенно если эти полуфабрикаты более рентабельны, чем конечный продукт, что нередко встречается на химических заводах.

Ликвидация объектов основного производства в жестких условиях антикризисного управления весьма нежелательна и допустима только в качестве крайней меры. Оптимальным было бы решение их судьбы в рамках реструктуризации, а не стабилизационной программы. Продажу основных фондов, скорее всего, придется производить по цене ниже их балансовой стоимости, а это означает проблемы с налогообложением в будущем.

2. Уменьшение текущей хозяйственной потребности. Ее сущность - максимально быстрое и радикальное снижение неэффективных расходов.

Остановка нерентабельных производств - первый шаг, который необходимо совершить. Если убыточное производство нецелесообразно или его невозможно продать, то его нужно остановить, чтобы немедленно исключить дальнейшие убытки. Исключение составляют объекты, остановка которых приведет к остановке всего предприятия. Критерии ранжирования производств здесь те же, что и при их ликвидации.

На данном этапе, как правило, совершаются две ошибки. Первая заключается в том, что производство продолжают эксплуатировать, так как его продукция находит сбыт, хотя и по цене ниже фактической себестоимости. Это достаточно распространенная картина на предприятиях, где есть возможность искажения калькуляции себестоимости отдельных продуктов.

Вторая ошибка в том, что производство продолжают эксплуатировать, так как нет средств на его консервацию. Консервация - мера, естественная для нормальных условий хозяйствования, но неприемлемая для кризисных, поскольку является еще одним выражением заботы о будущем. Если производство необходимо остановить, но нет возможности провести консервацию, то оно должно быть остановлено без нее (исключение составляют лишь те ситуации, когда данная акция может вызвать аварию). При этом приход в негодность оборудования или затраты на его ремонт в дальнейшем представляют собой еще один пример маневра соответственно прошлыми и будущими денежными средствами. Причем восстанавливать оборудование придется, только если повторный пуск производства будет стратегически и экономически оправдан.

Выведение из состава предприятия затратных объектов является еще одним способом снять непроизводительные издержки на объекты, которые пока не удалось продать. Оно осуществляется в форме учреждения дочерних обществ. Всякое дальнейшее финансирование выведенных объектов исключается, что стимулирует предпринимательскую инициативу персонала последних. Отметим, что наличие дочерних обществ может пригодиться предприятию в случае арбитражных исков. Это позволит выиграть время, в течение которого права участия в данных обществах будут описаны, переданы кредиторам и затем реализованы (при условии, что ни денег на счету, ни дебиторской задолженности, ни краткосрочных вложений у предприятия уже нет).

3. Уменьшение текущей финансовой потребности. На практике оно осуществимо только через те или иные формы реструктуризации долговых обязательств, что зависит от доброй воли кредиторов предприятия. Сама по себе реструктуризация долгов не является специфическим инструментом антикризисного управления, так как может применяться и при относительно благополучном состоянии предприятия - должника. Однако кризисная ситуация, с одной стороны, несколько облегчает реструктуризацию долгов, а с другой - оправдывает такие его формы, которые в нормальном состоянии неудовлетворительны.

Выкуп долговых обязательств с дисконтом - одна из наиболее желательных мер. Кризисное состояние предприятия - должника обесценивает его долги, поэтому и возникает возможность выкупить их со значительным дисконтом. Тонкость данного решения в рамках стабилизационной программы заключается в условиях, на которых можно провести выкуп. Основные из них:

Выкупаются только те долги, которые непосредственно определяют текущую финансовую потребность, а не те, срок платежа или взыскания по которым относительно удален во времени;

Сумма, которую можно потратить на выкуп долгов, зависит от уровня текущей хозяйственной потребности, т.е. нельзя тратить средства на выкуп долгов в ущерб хозяйственной деятельности;

Допустимая цена выкупа долгов обусловливается собственным дисконтом предприятия, т.е. выкуп долгов должен рассматриваться как инвестиционный проект.

Конвертация долгов в уставный капитал - крайне болезненный шаг. Она может быть осуществлена как путем расширения уставного фонда (при отсутствии формальных ограничений), так и через уступку собственниками предприятия части своей доли (пакета акций). Строго регламентированных методов принятия такого решения нет, все определяется во время переговоров с кредиторами.

Форвардные контракты на поставку продукции предприятия по фиксированной цене могут стать еще одним способом реструктуризации долгов. Если кредитор заинтересован в данной продукции, ему можно предложить засчитать долг предприятия перед ним в качестве аванса на долгосрочные поставки последней. При этом контрактная цена не должна быть ниже некоторой прогнозируемой себестоимости продукции.

Антикризисная программа, как видно, включает в себя очень многие мероприятия, которые целесообразно поделить на:

1. Мероприятия, осуществляемые в краткосрочном периоде и на реализацию которых требуется минимум финансовых средств, но которые обеспечивают максимально возможный рост платежеспособности.

2. Мероприятия, осуществляемые в среднесрочном периоде, которые обеспечивают укрепление финансовой устойчивости.

3. Мероприятия, которые позволяют обеспечить расширенное воспроизводство при необходимом уровне платежеспособности и финансовой устойчивости.

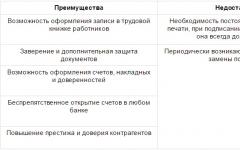

Анализ финансовой устойчивости предприятия демонстрирует факт нерациональной структуры пассивов предприятия. На рисунке 3.1 представлена динамика структуры средств финансирования ООО «Агропромышленная компания Весенний сюжет».

Рисунок 3.1 - Динамика структуры источников финансирования

Как показывают диаграммы, за исследуемый период происходит существенное снижение удельного веса собственных средств предприятия, несмотря на то, что их увеличение в денежном выражении обеспечивается положительным значением чистой прибыли.

Удельный вес долгосрочных заемных средств на конец периода составляет 3,2%, а доля краткосрочных заемных средств достигает 55 %. Таким образом, очевидно, что удельный вес долгосрочных заемных средств слишком мал для того, чтобы обеспечивать потребность в долгосрочном финансировании труднореализуемых активов (внеоборотного капитала и запасов предприятия).

Показатель собственных оборотных средств предприятия также косвенно указывает на нерациональную структуру средств предприятия, и напрямую свидетельствует о высокой доле запасов в структуре имущества. Тем самым, размер собственных средств не обеспечивает в полной мере финансирование данной величины запасов и приводит к низкому уровню платежеспособности.

Низкий уровень рентабельности свидетельствует о достаточно высокой доле затрат в структуре себестоимости, что снижает показатели чистого дохода предприятия.

Исходя из вышеизложенного, можно конкретизировать направления антикризисной программы повышения уровня платежеспособности и финансовой устойчивости:

Показатели финансовой устойчивости указывают на необходимость увеличения доли собственных средств предприятия в общей структуре источников финансирования.

С целью повышения уровня платежеспособности одновременно с увеличением доли собственных средств следует снизить долю краткосрочной кредиторской задолженности за счет увеличения доли долгосрочных пассивов.

Низкий показатель обеспеченности запасов собственными средствами отражает необходимость пересмотра структуры оборотных активов с точки зрения возможного уменьшения потребности в запасах. Более того, на это указывает постоянное превышение фактического уровня над плановым. Необходимо отметить, что планирование потребности в запасах осуществляется на основе потребности с минимизации остатков готовой продукции, которые в рамках финансового планирования имеют строгое нормативное обоснование. Сокращение потребности в запасах рассматривается в первую очередь с двух позиций - с позиции финансовых потребностей и с позиции потребностей маркетинга.

Низкие показатели рентабельности говорят о необходимости пересмотра политики управления затратами в сторону их максимально возможного обоснованного снижения.

Рисунок 3.2 - Логическая схема программы укрепления финансового состояния

Рассматривая первую и четвертую проблемную область, очевиден вариант ее решения: увеличение собственного капитала возможно в первую очередь благодаря приросту прибыли. Резервы увеличения роста прибыли следует искать в способах увеличения доходности основной, операционной и внереализационной деятельности, а также в способах снижения затрат.

Оптимизация активов предприятия базируется на сокращении общей потребности в финансировании оборотного капитала. Из этого вытекает необходимость сокращения потребности в финансировании в первую очередь запасов предприятия.

Доля кредиторской задолженности может быть снижена за счет увеличения объемов долгосрочного банковского кредита.

Таким образом, получаем модель программы стабилизации финансового состояния ООО «Агропромышленная компания Весенний сюжет» (рисунок 3.2).