Применять или не применять контрольно-кассовую технику - пока что в большинстве случаев этот момент еще оставляет налогоплательщикам пусть строго лимитированное, но право выбора. Однако совсем скоро использовать ККТ будут все. Даже те, кто пока может обходиться без нее. Напомним, что 15 июля этого года в силу вступил новый Федеральный закон от 03.07.16 № 290-ФЗ. Документ довольно значительно откорректировал уже существующий Федеральный закон от 22.05.03 № 54-ФЗ, полностью посвященный применению контрольно-кассовой техники во всех возможных ситуациях.

Как обычно, после актуализации законопроекта, контролирующим органам приходится давать подробные разъяснения каждого «сомнительного» момента. Не стал исключением и этот федеральный закон. Одно из официальных писем Федеральной налоговой службы, напрямую связанное с началом его действия - это документ от 15.08.16 № ЕД-3-20/3721@. Оно посвящено налогоплательщикам, уплачивающим единый на вмененный доход и принимающим расчеты от населения без применения контрольно-кассовой техники. Несмотря на то, что предприниматели имеют право кассу в работе не использовать, выдавать документ, подтверждающий факт оплаты товара по первому требованию покупателя они должны обязательно.

Изучите закон

Мы уже упомянули тот факт, что все предстоящие изменения прописаны в недавно вступившем в силу Федеральном законе от 03.07.16 № 290-ФЗ. Особое внимание стоит уделить пункту 7 статьи 7. Здесь говориться, что всем плательщикам ЕНВД и налогоплательщикам, использующим патентную систему налогообложения, можно принимать от населения наличные платежи не через кассу. Правда, в этом случае по первому же требованию покупателя они обязаны выдать документ, подтверждающий факт покупки. Аналогом кассового чека в этом случае могут стать или квитанция. Кроме того, предприниматели могут использовать и индивидуально разработанные документы, содержащие всю необходимую информацию о сделке и заверенные соответствующим образом.

Стоит оговориться, что данный алгоритм актуален только до 1 июля 2018 года. После этой даты все налогоплательщики на ЕНВД и ПСН перейдут на расчеты с населением с обязательным применением контрольно-кассовой техники.

Штрафы за невыдачу

Интересно отметить, что невыдача товарного чека по требованию покупателя в обсуждаемых случаях приравнивается налоговиками к намеренному неприменению ККТ. Ответственность за это нарушение предусмотрена частью 2 статьи 14.5 КоАП. На данный момент предусмотренная следующая система штрафов:

- в отношении юридических лиц - от 75% до 100% от суммы расчета без применения ККТ, при этом штраф не может быть менее 30 тысяч рублей;

- в отношении должностных лиц и предпринимателей - от 25% до 50% от суммы расчета без применения ККТ, но не меньше 10 тысяч рублей.

Предупреждение вместо штрафа?

Четкая система штрафов, описанная в предыдущем пункте, вовсе не означает, что всех поголовно заставят заплатить. Попавшись на неиспользовании ККТ впервые, нарушитель вполне может отделаться «легким испугом» и строгим предупреждением. Такой вариант предусмотрен частью 1 статьи 4.1.1 КоАП. Правда замена возможна лишь в тех случаях, когда действия нарушителя не нанесли вреда жизни и здоровью людей, безопасности государства, а также частной собственности.

Выдается ли покупателям в вашем предприятии торговли кассовый чек или нет – это то, на что в первую очередь обратит внимание налоговый инспектор в ходе проверки. И если кассового чека у покупателей магазина не окажется, то и кассира, и недобросовестного предпринимателя ожидают неприятности, штрафы, административная ответственность. О правилах выдачи чеков в розничных и интернет-магазинах читайте в нашей статье.

Как известно, каждый индивидуальный предприниматель, юридическое лицо, да и вообще, любой хозяйствующий субъект, вне зависимости от его организационно-правовой формы, обязан соблюдать кассовую дисциплину. Контроль за соблюдением кассовой дисциплины в фирме осуществляют инспекторы Управления Федеральной налоговой службы в ходе выездных проверок.

Налоговики вправе проверить правильность ведения кассовой книги, заполнения приходных и расходных ордеров, расчетных и платежных ведомостей – то есть, всех документов, касающихся движения денежных средств в организации.

И помимо плановых проверок, о которых владелец бизнеса будет знать заранее, налоговики могут «наведаться» в магазин внепланово и проверить, выдаст ли ваш кассир в ходе контрольной закупки «тайному покупателю-инспектору» фискальный кассовый чек или «забудет» это сделать.

Требование в обязательном порядке выдавать покупателям и клиентам кассовые чеки закреплено в Федеральном законе от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники (ККТ) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Онлайн-касса Бизнес.Ру для продаж в розничных магазинах соответствует 54-ФЗ и ЕГАИС. Подходит для ларьков и небольших магазинов. Для начала работы вам достаточно наличие компьютера или смарт-терминала, и фискальный регистратор к ним. По итогу вы получаете полноценную POS-систему по цене фискального регистратора!

Вторая статья данного Федерального закона гласит: «Контрольно-кассовая техника, включенная в Государственный реестр, применяется на территории Российской Федерации в обязательном порядке всеми организациями и ИП при осуществлении ими наличных денежных расчетов и (или) расчетов и использованием платежных карт в случаях продажи товаров, выполнении работ или оказания услуг».

Пункт первый пятой статьи этого же Федерального закона говорит о том, что организации и ИП, использующие в работе ККТ, обязаны выдавать покупателям (клиентам) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт в момент оплаты, отпечатанные контрольно-кассовой техникой, кассовые чеки.

Осуществлять наличные денежные расчеты и расчеты с использованием платежных карт без применения ККТ могут организации или ИП, оказывающие услуги населению, но только при условии, что вместо кассовых чеков клиентам будут выдавать соответствующие бланки строгой отчетности, которые приравнены к кассовому чеку.

При этом предприниматели должны руководствоваться «Положением об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ», утвержденным Постановлением Правительства РФ 6 мая 2008 года №359.

Если предприятие торговли или услуг не пробивает и не выдает своим покупателям или клиентам кассовый чек, это показатель того, что предприниматель свои обязанности по соблюдению кассовой дисциплины и ущемляет права потребителей, надеясь на то, что если у человека после покупки товара на руках будет отсутствовать кассовый чек, то вернуть товар ему будет намного сложнее.

Кассовый чек – это первичный учетный документ, распечатанный на бумаге при использовании контрольно-кассовой техники и подтверждающий факт приобретения определенного товара или услуги и осуществление за нее наличного и безналичного расчета.

Передаваться покупателю или клиенту кассовый чек должен в момент совершения сделки купли-продажи – передача фискального документа является подтверждением осуществления данной сделки. Кассовый чек необходим покупателю или клиенту в случае, если он захочет вернуть приобретенный товар или заменить его.

Согласно Постановлению Правительства РФ от 30.07.1993 года №745, на каждом чеке, который выдается покупателю или клиенту в момент совершения сделки, должна быть отражена в обязательном порядке следующая информация:

- Наименование организации, выдавшей чек;

- ИНН организации;

- Заводской номер ККМ, на которой чек был распечатан;

- Порядковый данного чека;

- Дата и время осуществления покупки;

- Общая сумма покупки (услуги) (может также указываться стоимость отдельных товаров и общая сумма);

- Признак фискального режима.

Помимо данной обязательной информации на чеке может отражаться и другие данные на усмотрение владельца организации или ИП.

Товарный чек – это бланк строгой отчетности, который является подтверждением совершения покупки в фирме. Предоставляется товарный чек физическим и юридическим лицам по их запросу, к примеру, в случае, когда в кассовом чеке указана лишь внесенная сумма покупки, а человеку требуется более подробная расшифровка, какой вид товара и по какой стоимости был приобретен.

Также товарные чеки выдаются покупателям при отсутствии на предприятии кассового аппарата. Это необходимо потому, что в соответствии с правилами торговли, продавец обязан выдавать покупателям документ, подтверждающий факт совершения покупки.

В отличие от кассового чека, который печатает контрольно-кассовая машина, товарный чек заполняется кассиром от руки, куда в специальные графы вписывается вид и наименование товара, а также его стоимость. На товарном чеке должна быть отражена следующая информация:

- Наименование документа;

- Порядковый номер чека, дата выдачи;

- Полное наименование организации, выдавшей чек, ее адрес;

- ИНН организации или ИП;

- Перечень, наименование и вид приобретенных товаров, оказанных услуг или выполненных работ, стоимость каждого из товаров;

- Общая сумма покупки;

- ФИО, должность лица, выдавшего товарный чек, его подпись, печать фирмы (если есть).

В целом же, необходимо сказать, что унифицированной или утвержденной формы товарного чека нет, и поэтому оформлен товарный чек может быть в свободной форме, а выпускать его фирмы могут либо самостоятельно, либо закупать типовые товарные чеки в типографиях.

Необходимо отметить тот факт, что в последнее время необходимость в выдаче товарных чеков отпала потому, что большинство контрольно-кассовых машин нового образца печатают в чеках полное наименование, вид и стоимость отдельных товаров покупки сразу же на кассовом чеке.

Если же в организации используются контрольно-кассовые машины устаревшего образца, где на кассовом чеке не отображается вид товара, а только внесенная покупателем сумма, в таком случае товарный чек должен выдаваться предпринимателем по первому же требованию покупателя.

Оба документа – кассовый и товарный чек – необходимы, к примеру, в том случае, когда человек расходует подотчетные денежные средства фирмы для приобретения услуг или товаров и должен документально отчитаться о своих покупках в бухгалтерию.

Именно кассовый и товарный чек помогут подтвердить факт целевого расходования денег. В целом же, законодательно предпринимателям разрешается выдавать товарный чек вместе с кассовым чеком или выдавать товарный чек в тех случаях, когда кассовый чек отсутствует.

Но все же, существуют в нашей стране организации, которые не обязаны вести расчет со своими покупателями или клиентами с применением контрольно-кассовых машин, а значит и выдавать кассовые чеки они не обязаны.

С программой для оптимизации работы магазина Бизнес.Ру Розница вы всегда сможете получить актуальный, максимально подробный отчет, который покажет остатки, обороты по расчетному счету и кассе, расшифровку платежей за каждый конкретный день.

Также программа позволит автоматически оформлять основные документы кассира, такие как приходные и расходные кассовые ордера, всего в несколько кликов!

Существует категория предпринимателей, которые пользуются правом не выдавать кассовые чеки. В соответствии с пунктом 2.1 второй статьи Федерального закона от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники (ККТ) при осуществлении наличных денежных расчетов и(или) расчетов с использованием платежных карт» имеют право не выдавать при осуществлении наличных и безналичных расчётов с населением кассовые чеки организации и ИП, которые уплачивают Единый налог на вмененный доход или применяющие патентную систему налогообложения.

Это возможно при условии, если по требованию клиентов или покупателей они будут выдавать им документ, подтверждающий прием денежных средств за соответствующий товар, услугу, произведенную работу.

Таким документом является товарный чек, квитанция или аналогичный им документ, который должен содержать такие сведения, как наименование, порядковый номер, дату выдачи, наименование организации, ИНН фирмы, наименование и количество оплачиваемых приобретенных товаров, услуг, сумму оплаты, должность и ФИО лица, выдавшего данный документ.

Другими словами, ИП и ООО на ЕНВД и патенте освобождаются от обязательного использования контрольно-кассовой техники, но лишь при условии, что клиентами таких фирм будут физические лица. В противном случае, невыдача кассового чека при расчётах будет для них незаконным и административно наказуемым деянием.

Помимо организаций и предпринимателей на ЕНВД и патенте, существуют и другие категории компаний, которые могут производить наличные денежные расчеты и расчеты с использованием платежных карт без применения КТТ.

По закону это возможно в отношении организаций и индивидуальных предпринимателей, осуществляющих такие виды деятельности, как:

- Продажа газет и журналов;

- Продажа ценных бумаг, лотерейных билетов;

- Продажа проездных билетов и талонов для проезда в городском и общественном транспорте;

- Обеспечение питанием в образовательных учреждениях учащихся и работников;

- Торговля на рынках, ярмарках, выставках и других территориях, предназначенных для продажи товаров (за исключением магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных мест, открытых прилавков внутри крытых помещений рынков при торговле непродовольственными товарами);

- Разносная мелкорозничная торговля с ручных тележек, корзин, лотков;

- Продажа чайной продукции в пассажирских вагонах;

- Продажа в киосках мороженым и безалкогольными напитками в розлив;

- Торговля пивом, квасом, молоком, растительным маслом, живой рыбой из цистерн;

- Торговля овощами и бахчевыми культурами вразвал;

- Прием от населения утильсырья, стеклопосуды;

- Реализация товаров и услуг в религиозных организациях;

- Продажа почтовых марок.

Также работать без ККТ и, соответственно, не выдавать кассовые чеки в праве организации и ИП, находящиеся в труднодоступных и отдаленных местностях, а также аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских населенных пунктах.

Что же касается Интернет-магазинов, то и они обязаны выдавать своим покупателям кассовые или товарные чеки.

Несколько лет назад штрафы за невыдачу кассового документа были увеличены в несколько раз. Принятие таких мер было вызвано тем, что невыдача чека является одним из самых широко распространенных нарушений правил торговли в нашей стране.

Причина, по которой предприниматели массово уклоняются от выдачи кассовых чеков – это желание скрыть доходы и, следовательно, уклониться от выплаты налогов.

Так как в контрольно-кассовой машине при печати чека остаются все сведения о поступившей в кассу сумме, а теперь и передаются напрмую в налоговые органы в режиме онлайн, значит скрыть данную информацию от налоговых органов не получится. «Нет чека – нет фискальной суммы в памяти ККТ – нет налога!» – так считают недобросовестные предприниматели.

Сегодня инспекторы налоговой службы «ловят» бизнесменов нарушителей закона о применении контрольно-кассовой техники в ходе внеплановых проверок и контрольных закупок. Также нередки случаи, когда в Роспотребнадзор и в Налоговую службу поступают жалобы от недовольных покупателей, которым предприниматели отказываются выдавать чеки.

Таких бдительных граждан стоит опасаться каждому владельцу бизнеса и «не шутить» с выдачей кассовых чеков. Именно неоднократные жалобы покупателей могут стать основанием для проведения внеплановой налоговой проверки.

Невыдача чека: ответственность и штрафы

Согласно статье 14.5 Кодекса РФ об административных правонарушениях, отказ в выдаче по требованию покупателя (клиента) в случае, предусмотренном федеральным законом, документа влечет предупреждение или наложение административного штрафа. Для граждан размер штрафа составит от 1,5 до 2 тыс. руб., для должностных лиц – от 3 до 4 тыс. руб., на юридических лиц – от 30 до 40 тыс. руб.

Другими словами, за невыдачу чека первый раз и, если до этого предприниматель не привлекался к административной ответственности, от налоговых инспекторов его может ждать просто предупреждение. Но за повторное нарушение или, если в ходе налоговой проверки будут выявлены другие нарушения кассовой дисциплины в организации, бизнесмена ждет административный штраф.

Некоторые предприниматели не выдают кассовые чеки своим покупателям или клиентам, мотивируя это поломкой ККТ. На самом же деле, по законодательству, в случае поломки контрольно-кассовых машин в организации должны быть прекращены всяческие расчеты с населением, прием и выдача наличных денежных средств вплоть до того момента, пока ККТ не будет отремонтирована и не сможет выдавать кассовые чеки.

Необходимо помнить, что если кассовый чек покупателю не был выдан, предпринимателя ждет штраф в любом случае.

Читайте статьи о работе с кассой в магазине:

Для многих российских бизнесов с 1 июля 2017 года законом установлена обязанность по применению инновационных онлайн-касс в ходе расчетов с покупателями. Одновременно положениями федеральных нормативных актов определены штрафы за неприменение ККТ нового образца. Изучим такие санкции подробнее.

Подскажем, какая касса из нашего каталога подойдет под ваш бизнес.

Кто обязан применять онлайн-кассы

Но, прежде чем говорить о предусмотренных законом штрафах за неприменение онлайн-касс , полезно будет изучить то, в отношении кого такие санкции, в принципе, могут применяться.

Речь идет о торговых предприятиях, которые с 1 июля 2017 года обязаны задействовать онлайн-кассы - инновационный тип контрольно-кассовой техники. Онлайн-кассы должны в соответствии с требованиями Закона № 54-ФЗ уметь:

- отправлять данные о платежах, проведенных на кассе, в ФНС через интернет (при посредничестве специализированных структур - Операторов фискальных данных);

- формировать кассовые чеки в электронном виде и отправлять их покупателям (также при посредничестве ОФД);

- обеспечивать сохранность платежных данных в памяти ККТ в периоды отсутствия связи с интернетом.

Такими функциями ККТ старого образца - с ЭКЛЗ, не обладают. Поэтому, торговым бизнесам их нужно менять на онлайн-кассы .

Подпишись на наш канал в Яндекс Дзен - Онлайн-касса !

Получай первым горячие новости и лайфхаки!

Применять онлайн-кассы с 1 июля 2017 года должны все торговые предприятия (точнее - все, кто продает товары физическим лицам), которые не попадают под исключения, установленные законом. Стоит отметить, что перечень таких исключений - довольно широкий. Причем, определять его нужно:

- рассматривая сразу две редакции Закона № 54-ФЗ - действующую, и ту, что была введена в действие 08.03.2015 года;

- разделяя исключения на две категории - постоянные и временные.

Постоянные исключения - те, что позволяют попадающим под них бизнесам не применять ККТ до тех пор, пока законом не будет установлено иного. Сейчас действуют исключения:

- определенные положениями п. 2 ст. 2 Закона «О применении ККТ» от 22.05.2003 № 54-ФЗ в текущей редакции;

- п. 3 ст. 2 Закона № 54-ФЗ в редакции от 08.03.2015.

При этом, после 1 июля 2018 года будут действовать только те исключения, что зафиксированы в действующей редакции Закона № 54-ФЗ (отметим, что их перечень во многом совпадает с тем, что отражен в редакции Закона № 54-ФЗ от 08.03.2015).

Такие исключения освобождают от применения ККТ бизнесы в самых разных сегментах. Например, в текущей редакции Закона № 54-ФЗ они установлены для предпринимателей, которые:

- продают прессу через газетные киоски;

- ведут торговлю на рынке с палаток;

- продают молоко, квас из автоцистерн;

- ремонтируют обувь.

Временные исключения - те, что позволяют попадающим под них бизнесам не применять ККТ до 1 июля 2018 года (и если законом данный срок не будет изменен). После - онлайн-кассы должны будут задействовать все магазины, кроме тех, для которых законом установлены постоянные исключения.

Временные исключения установлены:

- п. 2 ст. 2 Закона № 54-ФЗ в редакции от 08.03.2015 года - для ИП и юридических лиц на ЕНВД, ИП на ПСН;

- п. 2.1 ст. 2 Закона № 54-ФЗ в редакции от 08.03.2015 года - для ИП и юрлиц, оказывающих услуги гражданам.

1. Задай вопрос нашему специалисту в конце статьи.

2. Получи подробную консультацию и полное описание нюансов!

3. Или найди уже готовый ответ в комментариях наших читателей.

При этом, вместо чеков ККТ такие бизнесы обязаны выдавать своим клиентам другие документы, удостоверяющие факт приема от клиента денежных средств в счет товара или услуги. А именно:

- Товарные чеки.

Их должны выдавать ИП и юрлица на ЕНВД либо ИП на ПСН при продаже товаров физическим лицам. Товарный чек должен при этом содержать реквизиты, перечень которых установлен в п. 2.1 ст. 2 Закона № 54-ФЗ. Отметим, что товарный чек обязательно выдается только по требованию клиента.

- Бланки строгой отчетности.

Такая обязанность установлена для ИП и юрлиц, оказывающих услуги гражданам. Система налогообложения здесь может быть, в принципе, любой - ЕНВД, ПСН (для ИП), ОСН, УСН, ЕСХН. Бланки строгой отчетности должны содержать реквизиты, установленные Постановлением Правительства России от 06.05.2008 № 359. При этом, БСО может быть сформирован на типографском бланке или же с помощью специальных аппаратно-программных решений.

Бланк строгой отчетности указанным фирмам нужно выдавать клиенту в любом случае - даже если он его не попросил.

Нужно отметить, что законом могут устанавливаться и «обратные» исключения в части установления обязанности по применению онлайн-касс - когда тот или иной бизнес, освобожденный одной нормой закона от применения ККТ, обязывается использовать онлайн-кассы другой, более поздней (и потому, имеющей более высокую юридическую силу) нормой закона.

Например, 31 марта 2017 года в силу вступили поправки в Закон № 261-ФЗ о государственном регулировании оборота алкогольной продукции, по которым бизнесы на любых системах налогообложения (включая ЕНВД и ПСН) стали с 1 июля 2017 года обязаны применять онлайн-кассы. Однако, в редакции Закона № 261-ФЗ от 31.07.2017 года содержится норма о том, что продавцы алкоголя ведут расчеты в юрисдикции Закона № 54-ФЗ. Это значит, что они в случае применения ЕНВД, ПСН либо в процессе оказания услуг (например, ресторанных) перестали до 1 июля 2018 года быть обязанными применять онлайн-кассы.

Онлайн-кассы для всех видов бизнеса! Доставка по всей России.

Оставьте заявку и получите консультацию в течение 5 минут.

Какие предусмотрены штрафы за неприменение ККТ или нарушения при её использовании

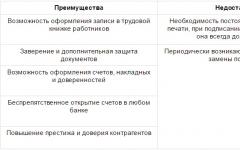

Теперь - о санкциях за неприменение онлайн-касс (либо невыполнение обязательств по выдаче покупателям документов, альтернативных кассовым чекам - БСО и товарных чеков). Основные из рассматриваемых санкций закреплены в положениях КоАП РФ. Для удобства их можно отобразить в виде таблицы.

| Правонарушение | Регулирующая норма в КоАП РФ | Санкции | Примечания |

| Продажа товаров без использования ККТ | п. 2 ст. 14.5 КоАП РФ | 1. Штраф на должностное лицо магазина (либо на ИП, как владельца магазина) в размере 25-50% от выручки, не пробитой через кассу (но не менее 10 000 рублей). 2. Штраф на магазин как на юридическое лицо в размере 75-100% от выручки, не пробитой через кассу (минимум 30 000 рублей). |

Примеры правонарушений: 1. Отпуск товаров при отсутствующей ККТ в магазине. 2. Применение ККМ, работающей некорректно, со сбоями. 3. Пробитие чека с суммой, меньшей, чем та, что передана покупателем продавцу. 4. Невыдача фирмой, оказывающей услуги, БСО. 4. Невыдача торговым предприятием на ЕНВД (ИП на ПСН) товарного чека покупателю (по его просьбе). |

| Повторная продажа товаров без использования ККТ на сумму, превышающую 1 000 000 рублей | п. 3 ст. 14.5 КоАП РФ | 1. Дисквалификация на должностное лицо - на срок 1-2 года. 2. Приостановка деятельности магазина - на срок до 90 дней. |

|

| Применение ККТ, не соответствующей нормативным требованиям | п. 4 ст. 14.5 КоАП РФ | 1. Предупреждение либо штраф на должностное лицо (или ИП) в размере 1500 - 2000 рублей. 2. Предупреждение либо штраф на юридическое лицо в размере 5000 - 10 000 рублей. |

Примеры правонарушений: 1. Использование ККМ старого образца (не онлайн-кассы). 2. Использование онлайн-кассы, не зарегистрированной в ФНС. 3. Использование онлайн-кассы, не включенной в реестр ФНС. |

| Отказ магазина направлять покупателю электронную версию кассового чека либо невыдача продавцом бумажного чека | п. 6 ст. 14.5 КоАП РФ | 1. Предупреждение или штраф на должностное лицо (или ИП) в размере 2000 рублей. 2. Предупреждение или штраф на юридическое лицо в размере 10 000 рублей. |

Если товар продан интернет-магазином, то электронный чек отправляется покупателю (на e-mail или в виде SMS) в любом случае, без запроса покупателя. При неосуществлении отправки чека интернет-магазин может быть оштрафован. Обычный магазин отправляет электронный чек покупателю, только если он предоставляет продавцу свой e-mail или сотовый телефон. Обязательно выдается бумажный чек. |

Указанные выше, и, очевидно, довольно строгие штрафы, выписываются инспекторами ФНС в ходе налоговых проверок - плановых или внеплановых. Таким образом, к моменту проверки магазин должен быть чист на предмет возможных подозрений на совершение приведенных выше правонарушений.

Но, как показывает практика, не всем торговым точкам удается избежать совершения указанных правонарушений - в силу влияния тех или иных факторов. Тем не менее, владельцы магазинов имеют шансы на благосклонность со стороны проверяющих структур в ряде случаев. Изучим то, когда это возможно, и от чего это зависит.

В каких случаях штрафов можно избежать

Магазин может стать вынужденным нарушителем норм закона о применении ККТ, если, например:

- Не успеет к установленному сроку обзавестись онлайн-кассой .

Смежные сценарии:

- действующая онлайн-касса сломалась, и новую заказать (завезти) не успели;

- поставщик задерживает предоплаченные кассы;

- кассы привезли, но их некому установить и настроить (ближайший сервисный центр - в другом городе, половина его специалистов - в отпуске).

По факту, вне зависимости от причин (которых может быть, конечно, намного больше в сравнении с приведенным выше перечнем) магазин не сможет задействовать онлайн-кассу, а значит, будет считаться нарушителем норм закона о применении ККТ.

Однако, при рассмотрении ситуации, при которой у торговой точки нет возможности задействовать онлайн-кассу, по существу, может быть выявлен ряд обстоятельств, которые позволяют говорить о том, что магазин штрафовать не следует.

Минфин РФ - государственный орган, которому подотчетна ФНС, в Письме от 30.05.2017 года № 03-01-15/33121 говорит, ссылаясь на положения КоАП РФ, о том, что административным правонарушением следует считать лишь то действие субъекта правоотношений, которое имеет признак противоправности и свидетельствует о вине соответствующего субъекта. В случае, если в оценке отношении действий того или иного лица имеют место неустранимые сомнения, то такие сомнения, как считает ведомство, должны толковаться в пользу данного лица.

Исходя из указанных тезисов, Минфин рекомендует проверяющим органам при рассмотрении правонарушений, за совершение которых в ст. 14.5 КоАП РФ прописаны строгие санкции, изучать обстоятельства, указывающие на принятие торговым предприятием всех необходимых мер по обеспечению соответствия ведения деятельности требованиям законодательства РФ о применении ККТ . И если магазин покажет, что такие меры будут приняты - Минфин рекомендует инспекторам не штрафовать торговую точку либо должностных лиц фирмы.

Одной из таких мер, как считает Минфин, может быть заключение контракта на поставку фискального накопителя (основного технологического компонента онлайн-касс) в целях модернизации действующей ККТ. При этом, торговое предприятие, как считает ведомство, должно продолжать применение ККТ старого образца - с ЭКЛЗ, и выдавать всем покупателям бумажные чеки.

Таким образом, с самой высокой вероятностью защищены от штрафов ФНС, с учетом указанной позиции Минфина, бизнесы, которые имеют ККТ старого образца и не успели их модернизировать к сроку начала обязательного применения онлайн-касс.

Но при анализе положений рассмотренного нами письма Минфина напрашиваются совершенно очевидные правовые аналогии, которые бы, вероятно, позволили говорить об аналогичном уровне защищенности от штрафов любых бизнесов, которые не сумели в срок запустить торговую инфраструктуру на базе онлайн-касс (в том числе «с нуля», в ходе модернизации, в процессе замены, ремонта, настройки ККТ).

Главное для них - иметь на руках документ, подтверждающий, что магазин сделал все от него зависящее для оснащения кассовой инфраструктуры работающими и соответствующими требованиям законодательства кассовыми машинами. Если онлайн-касса сломалась - это может быть договор на проведение ее ремонта, если она задерживается в пути - документ об осуществлении предоплаты на ее поставку.

В принципе, позицию Минфина можно подвести и под ситуацию, когда фирма, освобожденная от применения ККТ, обязана выдавать клиентам бланки строгой отчетности, но не может, поскольку они закончились, и к моменту расчетов не прибыли из типографии.

- Не сможет задействовать онлайн-кассу из-за отключения электричества (интернета).

Здесь все сложнее. В самом общем случае следует придерживаться рекомендации: нет электричества (в данном случае - возможно, еще и интернета) - нет торговли. Если продавцы все же осуществят отпуск товаров, то ФНС будет иметь полное право применить к магазину рассмотренные нами выше санкции.

Однако, как показывает правоприменительная практика, в ряде сценариев владельцы торговых бизнесов вправе ожидать, что в отношении них инспекторы проявят лояльность и не будут штрафовать. Это возможно, если, к примеру:

- Электричество или интернет отключили прямо в момент расчетов магазина с покупателем. В этом случае правомерно говорить о форс-мажорных обстоятельствах, которые в общем случае освобождают участника правоотношений от ответственности не только в контексте выполнения норм Закона № 54-ФЗ но и, в принципе, любого другого нормативного акта.

- Расчеты с покупателями было весьма желательно произвести по причине большой очереди на кассах, которая сформировалась к моменту отключения электричества. И магазин решил нарушить закон, отпустив товар без ККТ.

При наличии от инспекторов замечаний по данному поводу магазин может аргументировать свои действия тем, что остановка торговли (особенно, если люди пришли в редкий сельский магазин в летнюю жару за напитками) в таких случаях может привести к крайне неприятным социальным последствиям и вряд ли ограничится простым недовольством покупателей.

- Перебои с электричеством и интернетом наблюдаются не только в магазине, но и во всем районе, а то и городе. В этом случае отказ всех торговых точек от продажи - хотя бы самых необходимых товаров (о них в КоАП РФ ничего не сказано, и их отпуск без ККТ так же штрафуется), может быть попросту неразумным - тут даже особых аргументов для ФНС может и не понадобиться.

Конечно, не исключено, что свою правоту магазину, решившему продолжить торговлю в подобных ситуациях, может потребоваться доказывать в суде. Но, если рассматривать указанные сценарии в чистом виде, то налоговики, как правило, не склонны провоцировать налогоплательщиков на судебные разбирательства. А если все же такое провоцирование будет иметь место - у магазина есть все шансы отстоять свою правоту в суде.

Таким образом, в рассматриваемом вопросе важнейшую роль играет правоприменительная практика. Тот факт, что на уровне федерального законодательства в отношении налогоплательщиков предусмотрены строгие санкции, безусловно, должен браться в расчет и быть ориентиром при планировании торговли. Но если торговое предприятие нарушает закон вынужденно, то шансы на то, чтобы таких санкций избежать, у него есть.

Наличие у предприятия действующей онлайн-кассы - один из факторов, влияющих на успешность прохождения фирмой налоговой проверки по иным основаниям. ФНС России в письме от 13.07.2017 № ЕД-4-2/13650 (содержащем методические рекомендации по налоговым проверкам для региональных представительств ведомства) указывает, что проверка ККТ хозяйствующего субъекта может выявить важные обстоятельства при определении нарушений в деятельности бизнеса. Из этого можно сделать вывод, что обеспечение правильной работы ККТ может сыграть положительную роль во взаимодействии магазина и ФНС даже вне контекста применения инспекторами санкций, предусмотренных КоАП РФ при нарушениях применения магазином онлайн-касс.

Резюме

Бизнесы, принимающие оплату от покупателей - физлиц, с 1 июля 2017 года должны пробивать чеки на онлайн-кассах - если для них законом не установлены постоянные или временные исключения. При неприменении онлайн-кассы (невыдаче документов, заменяющих кассовый чек), использовании ККТ старого образца либо тех кассовых машин, что применяются с нарушением порядка, установленного законом, к торговой фирме могут быть применены штрафные санкции, предусмотренные положениями ст. 14.5 КоАП РФ.

Если работающей и зарегистрированной в порядке, установленном законом, онлайн-кассы у магазина нет, то к моменту проверки ФНС его представителю нужно будет обзавестись документами, удостоверяющими тот факт, что магазин сделал все от него зависящее для выполнения требований законодательства в части оснащения ККТ. Например:

- договором на поставку онлайн-касс (фискальных регистраторов для их модернизации);

- документами о приемке онлайн-касс и теми, что подтверждают вызов специалистов для их настройки (это могут быть, к примеру, квитанции о внесении предоплаты за услуги данных специалистов);

- документами, подтверждающими заказ БСО (если фирма должна вместо применения ККТ выдавать данные бланки клиентам).

При условии следования торговым предприятиям такому подходу штрафа с высокой вероятностью удастся избежать.

Если использовать онлайн-кассы магазину не удается по причине форс-мажорных обстоятельств или же тех, которые предопределяют нежелательность их неприменения, то владелец бизнеса вправе рассчитывать на то, что контролирующие органы проявят к нему лояльность. Либо - рассчитывать на разрешение ситуации в суде в свою пользу.

Законодательство РФ предусматривает ответственность в виде штрафа за невыдачу кассового чека (в т.ч. в 2017 году). Рассмотрим нормативные положения, устанавливающие обязанность по выдаче чека и соответствующую ответственность за его невыдачу.

Обязанность выдачи кассового чека

Понятие «кассовый чек» в смысле, придаваемом ему Правительством РФ, подразумевает бумажный документ учета, полученный с использованием ККТ и являющийся подтверждением расчета наличными денежными средствами.

Обязанность продавца при получении наличных денег за покупку осуществлять выдачу чека ККТ следует из пункта 1 статьи 5 Федерального закона от 22 мая 2003 г. N 54-ФЗ «О применении ККТ».

Из утвержденных Минфином России Типовых правил эксплуатации ККМ (от 30.08.1993 N 104) следует, что кассир, получив деньги за товар (услугу), должен:

- во-первых, назвать полученную сумму;

- во-вторых, отпечатать кассовый чек на ККТ;

- в-третьих, назвать сумму сдачи (при необходимости) и отдать ее покупателю с приложением кассового чека.

Невыдача кассового чека нарушает вышеуказанную обязанность.

Контроль за выдачей кассового чека

Мероприятия по контролю за выполнением субъектами предпринимательства обязанности по выдаче кассовых чеков проводятся налоговыми органами (статья 7 Федерального закона от 22 мая 2003 г. N 54-ФЗ «О применении ККТ», статья 7 Закона «О налоговых органах» от 21 марта 1991 г. N 943-1).

В этих целях налоговыми органами проводятся контрольные закупки.

При покупке инспектор предъявляет продавцу поручение налогового органа о проведении проверки и удостоверение. После покупки инспектор производит оформление результатов проведенной проверки (Письмо Налоговой службы от 28.03.2006 N ММ-6-06/).

Документ, составленный по результатам закупки, является подтверждением факта продажи товаров и может использоваться для доказывания допущенного продавцом нарушения в части неисполнения обязанности по выдаче кассового чека (вопрос 15 Обзора судебной практики ВС РФ N 2 от 26 июня 2015 года).

Ответственность за невыдачу кассового чека

КоАП в части 6 статьи 14.5 гласит, что отказ в выдаче чека покупателю по его требованию влечет предупреждение или штраф:

- ИП – 2000 рублей;

- должностным лицам - 2000 рублей;

- организациям – 10000 рублей.

Следовательно, для продавца в ситуации, предусмотренной частью 6 статьи 14.5 КоАП, невыдача кассового чека повлечет штраф.

В июле 2016 года вступил в силу закон (Федеральный закон от 03.07.2016 N 290-ФЗ), обязывающий организации и ИП применять онлайн кассы. Это глобольное изменение ККТ-законодательства. Подробнее об онлайн кассах можно прочитать в отдельном материале.

Что грозит за непробитый чек в 2018 году?

Со вступлением в силу Федерального закона №54-ФЗ «О применение контрольно-кассовой техники» организации и ИП обязаны выдавать чеки покупателям, даже если они их не просят. В данной статье мы расскажем, чем чревато нарушение этого требования и в каких случаях можно не пробивать документ без риска быть оштрафованным.

Зачем нужен кассовый чек?

Уведомляющая об оплате товара квитанция является доказательством того, что покупка была совершена в определенное время в конкретном магазине. Пробитый чек фиксирует сумму, прошедшую в течение отчетного периода через кассу торговой точки. Если бумагу не выдать, ИП и его работники нарушают права потребителей и свои собственные обязанности, предусмотренные Федеральным законом №54-ФЗ. Поэтому предоставление квитанций является обязательной процедурой при проверках ФНС.

Кассовый чек, в обход сложившемуся у некоторых недобросовестных продавцов, не является единственной возможностью покупателя вернуть или обменять приобретенный товар. Процедуры могут быть проведены и без данного документа, хотя его предоставление желательно. Поэтому не стоит обманывать себя и пытаться обойти закон подобным способом. Кроме того, за не предоставление чеков предусматриваются немалые штрафы.

Последствия нарушения

Не выданная квитанция может стать причиной санкций со стороны налоговых органов. Следует знать, что штраф налагается на любой документ, оформленный по несоответствующим установленным законом нормам и на незарегистрированном ККТ.

- Для должностных лиц определена сумма взыскания от 3000 до 4000 рублей.

- Индивидуальные предприниматели обязаны погасить штраф в размере ¼ или ½ от суммы, на которую не был выдан документ. При этом он не должен быть менее 10 000 рублей. Это значит, что даже на не пробитые 20 рублей фирма получит минимальный штраф.

- Для юридических организаций предусмотрены санкции от 30 000 до 40 000 рублей.

В некоторых случаях фирма может получить только предупреждение. Штрафа возможно избежать, если компания ранее не привлекалась к административной ответственности и не совершала нарушений.

Проверка ФНС может нагрянуть внезапно в ответ на жалобу клиентов фирмы о невыдаче чека. Факт нарушения обязательно будет выявлен в ходе расследования, и к организации будут применены не только штрафы, но и регулярные проверки налоговыми органами.

Если же ИП не выдал клиенту чек об оплате товара из-за неисправности контрольно-кассового аппарата или закончившейся в ней ленты, к нему также применяются санкции, так как исключений из правил использования онлайн-касс нет. При выходе ККТ из строя ИП необходимо приостановить наличный расчет, в том числе оплату, начатую непосредственно перед поломкой устройства. Те же требования актуальны при закончившейся кассовой ленте. Однако, если оперативно заменить ее на новую, оператор может продолжить прием наличных средств.

Какой чек необходимо пробить, чтобы не попасть под санкции?

В соответствии с поправками к закону кассиры должны выдавать клиентам документ, подтверждающий оплату товара, даже если покупатель того не требует. ФНС разъясняет, что чек может быть пробит в любом формате – бумажном, электронном или сразу в обоих видах. Клиент сам выбирает, какой вариант для него удобнее. Если же фирма не выполняет его требование, покупатель вправе обратиться в ФНС, и на организацию налагается штраф.

В случае, если клиент не настаивает на выдаче чека, кассир должен пробить и выдать ему бумажный документ. Электронный выбивается, если покупатель до произведения оплаты указывает свой электронный почтовый адрес.

Когда чек не нужен?

Закон практически не предусматривает случаев, когда ИП и организации освобождаются от выдачи квитанции об оплате. Одним из исключений можно назвать факт, когда покупатель вносит аванс. То есть товар оплачивается не полностью, и остается у продавца – сделка купли-продажи еще не оформлена. Как только клиент оплачивает покупку целиком, фирма обязана пробить ему документ.

Кроме того, если организация оказывает какие-либо услуги населению и выдает бланки строгой отчетности, данные документы приравниваются к чекам, и пробивать их повторно через кассу не нужно.

Размер штрафа за непробитый чек в 2018 году для ИП

Законом № 290- ФЗ от 3 июля 2016 года была введена новая шкала штрафных санкций за непробитый чек при осуществлении коммерческой деятельности либо предоставлении услуг. Для индивидуального предпринимателя размер штрафа увеличился в 2-5 раз. Во всех тонкостях – когда, как и почему взимается этот штраф – поможет разобраться наша статья.

Применение ККТ для ИП

Интригующий подзаголовок, не правда ли? Кто такой ИП более или менее ясно – это индивидуальный предприниматель. А что такое ККТ, ИП знает точно, а остальным объясняем – это контрольно-кассовая техника. И, согласно статье 14.15 п.2 КоАП РФ, все получения денежных средств при осуществлении предпринимательской деятельности должны сопровождаться пробитием чека на кассовом аппарате или любой другой ККТ. Причем абсолютно не важно, за что вы получаете деньги – за проданный товар или оказанную услугу.

Получение денег на руки тут же должно сопровождаться пробитием чека. Именно этот момент очень важен, чтобы не подвергнуться штрафным санкциям. Довольно часто проверяющие органы провоцируют ситуацию, когда чек невозможно пробить вовремя. Оставляют деньги на прилавке и берут самостоятельно товар, пока продавец занят с другим покупателем. И еще масса всяких уловок. В любом случае ответственность лежит на продающем. Будьте внимательны и бдительны. А если чек не пробит преднамеренно, то обижаться нужно только на себя.

Размер штрафа для ИП при непробитии чека

Индивидуальный предприниматель за вовремя непробитый чек платит штраф, на основании вышеуказанного закона РФ и поправки 2 к статье 14.15 КоАП, в размере от ¼ до ½ от суммы, на которую не пробит чек, но не менее 10 тысяч рублей. Это значит, что если не пробит чек на сумму 200 тысяч рублей, то штраф будет в размере от 50 до 100 тысяч рублей. А если чек не пробит на сумму 20 рублей, то штраф составит 10 тысяч рублей.

Надо ли говорить, что индивидуальные предприниматели страшно недовольны нововведением и считают эти меры «драконовскими».

Какой кассовый аппарат нужен для осуществления ИП при УСН

Недовольство индивидуального предпринимателя объяснимо, но необоснованно. В самом деле, как еще, если не через ККТ, можно отследить сумму получаемого дохода. Любое сокрытие величины средств, полученных при расчете, влечет за собой сокращение отчислений налогов в государственную казну. Как может существовать государство без налогообложения? Никак. Сокрытие доходов считается правонарушением, а за правонарушение по меньшей мере полагается штраф.

Кассовый аппарат для ИП должен отвечать следующим требованиям:

- печатать чек и сохранять информацию о проделанной операции долговременно, независимо от наличия источников питания;

- аппарат обладает фискальной памятью и ее накопителем – контрольной лентой;

- препятствовать введению заведомо неверных данных и исправлению уже имеющейся информации;

- аппарат должен иметь паспорт, идентификационный знак и пломбу;

- обязательно следует зарегистрировать с ФНС. Причем ставить на учет и регистрировать кассовый аппарат в ФНС можно только в том случае, если его модель указана в Госреестре;

- состоять на обслуживании в специальной службе техподдержки.

Приобрести кассовый аппарат индивидуальный предприниматель может только у специализированных фирм, которые не только продают, но устанавливают и осуществляют техобслуживание кассового аппарата. С этим центром технического обслуживания заключается долгосрочный договор, на корпус аппарата наклеивается надпись «Сервисное обслуживание». Только после всех этих процедур можно обращаться в ФНС по месту жительства для регистрации кассового аппарата. Налоговая служба вводит секретный код, защищающий систему от взлома, устанавливает пломбу на корпусе ККМ и вносит в паспорт аппарата отметку о регистрации аппарата.

Осуществление расчетных операций с помощью БСО

За отсутствием кассового аппарата, а также в тех случаях, когда аппарат находится на техническом обслуживании или из-за отсутствия источника питания, индивидуальный предприниматель может проводить все денежные расчеты с помощью БСО. Это бланки строгой отчетности. Каков порядок работы с СБО:

- В этом случае заполняются все реквизиты бланка строгой отчетности, кроме подписи, при получении денег ставится подпись, и вместе со сдачей бланк отдается покупателю. Копия чека сохраняется у ИП.

- Если расчет осуществляется с помощью карты, то берется карта клиента, заполняется бланк строгой отчетности без подписи, с карты снимается указанная сумма, когда получен подтверждающий чек о снятии суммы. Ставится подпись в БСО, а затем карта с чеком заполненным бланком БСО выдается клиенту.

- У предпринимателя обязательно остается или копия бланка, или заполненный по форме корешок, в зависимости от того, какие бланки строгой отчетности используются предпринимателем.

- БСО заполняются строго по форме в порядке нумерации. Недопустимы исправления в бланке, подпись обязательна, если в бланке она предусмотрена.

- Испорченный бланк не выкидывается, а перечеркивается и сохраняется. За все бланки придется отчитываться в ФНС.

- В конце рабочего дня подсчитывается вся сумма полученных по БСО денег и выписывается приходный кассовый ордер, на всю сумму, которая вносится в кассовую книгу. Причем оформляется кассовым ордером только сумма наличных денег.

- Хранить копии БСО следует не менее 5 лет, после последнего аудита.

Штраф за не выданный вовремя заполненный по форме бланк строгой отчетности такой же, как и за непробитый через кассовый аппарат чек. Поэтому стоит отнестись к их заполнению и выдаче с полной ответственностью.

Вот и все, что нужно знать индивидуальному предпринимателю по поводу использования кассовых машин и БСО. Есть и хорошая новость: штраф для ИП за непробитый чек в 2018 году в размере увеличен не будет.

Каков штраф за непробитие чека ККМ?

Отправить на почту

Непробитие чека ККМ — штраф за это нарушение налагается как на организацию и ее должностных лиц, так и на предпринимателей. Оно может быть выявлено во время проверки, проводимой налоговой инспекцией, или по заявлению возмущенного покупателя.

Правовые положения применения чеков онлайн-касс

Согласно п. 2 ст. 2.1 закона «О применении ККТ…» от 22.05.2003 № 54-ФЗ предприятия и ИП, работающие с ККМ, обязаны пробивать чеки при расчетах с использованием наличности и платежных карт. Под расчетами понимается прием и выдача денежных средств.

О том, что нужно сделать, если чек не был пробит из-за поломки ККТ, читайте в материале «Без ККТ и без штрафа - ФНС рассказала, когда это возможно».

Налоговые органы, в соответствии со ст. 7 закона № 54-ФЗ, имеют право на осуществление контроля правильности применения ККМ и полноты учета выручки у организаций и ИП. В рамках осуществления своих полномочий налоговики могут получать полный доступ к ККМ, проводить проверки правильности ее работы, выносить предписания о наложении взысканий и устранении нарушений. Штраф за не пробитый по кассе чек также может быть наложен в случае жалобы покупателей в отдел защиты прав потребителей.

Штраф за непробитие чека по кассе и другие аналогичные правонарушения

Штраф, который грозит предприятию в случае обнаружения непробитого чека, согласно п. 6 ст. 14.5 КоАП РФ, может доходить до 10 000 руб. ИП или должностному лицу это обойдется взысканием до 2 000 руб. Правда, если повезет, нарушители могут отделаться и предупреждением.

Впрочем, отсутствие чеков ККМ - не единственное нарушение, влекущее за собой санкции. Например, неиспользование ККМ грозит предприятию штрафом в размере от ¾ до всей суммы неотраженной выручки, но не менее 30 000 руб. Для директора или ИП предусмотрены другие величины - от четверти до половины вырученной суммы, но не менее 10 000 руб. (п. 2 ст. 14.5 КоАП РФ).

Повторное выявление этого же нарушения (при достижении сокрытой выручки 1 млн руб.) грозит дисквалификацией должностных лиц на срок от 1 года до 2 лет, приостановкой деятельности предприятия или ИП до 90 суток.

ВАЖНО! Согласно ст. 2.4 КоАП РФ предприниматели несут точно такую же админответственность, как и должностные лица (если КоАП не предписывает иное). При этом ст. 14.5 КоАП никаких оговорок, защищающих ИП, не содержит.

О других нюансах соблюдения кассовой дисциплины читайте в материале «Кассовая дисциплина и ответственность за ее нарушение» .

Несоблюдение регламента применения ККМ, в том числе непробитый чек, - это правонарушение, грозящее наложением штрафа как на организацию, так и на ее должностных лиц или ИП. Постарайтесь не допускать этого, а уж если нарушение произошло, попробуйте убедить контролеров в непреднамеренности ваших действий и желании избегать этого впредь.

Узнавайте первыми о важных налоговых изменениях

Обязан ли ИП выдавать чек и какой штраф предусмотрен за нарушение кассовой дисциплины

Каждому субъекту предпринимательства, осуществляющему расчёты с покупателями (наличными и через банковские терминалы), необходимо знать регламент, установленный Центробанком, регулирующий порядок ведения кассовых операций. Правила кассовой дисциплины для предпринимателей упрощены, в сравнении с правилами для юридических лиц Указанием ЦБ от 11.03.14 г. №3210-У. Какие особенности имеет кассовая дисциплина для ИП, какой штраф за непробитый чек 2018 для ИП?

Особенности кассовых операций у ИП учётная документация

Под кассовыми операциями ИП понимается приём и выдача наличных средств из кассы.

В связи с этим законодательство определяет два типа учётной документации:

- ПКО (приходный кассовый ордер);

- РКО (расходный кассовый ордер).

Обязанности по документальному оформлению перечисленных выше документов могут быть возложены на бухгалтера (в том числе главного), уполномоченного сотрудника либо осуществляться самим предпринимателем. Подписывать документы обязаны бухгалтер и кассир. Если ИП единолично исполняет обе функции, то именно он проставляет подписи.

ИП должен сформировать порядок осуществления кассовых операций и допускать к работе кассира только после ознакомления с указанным регламентом под подпись.

Указом Банка России для индивидуальных предпринимателей предусмотрен упрощённый порядок ведения кассовых операций, а именно:

- допускается отсутствие лимита кассы (предельного значения наличной суммы для хранения в кассе без передачи денег в банк);

- не требуется формировать приходный и расходный кассовый ордер;

- нет необходимости ведения кассовой книги.

Важно: последствиями отказа от составления приходных и расходных ордеров может стать злоупотребление должностным положением и увеличение числа краж среди работников. Подобное решение обосновано для предпринимателей, осуществляющих бизнес единолично, без привлечения наёмных работников.

Факт поступления выручки предприниматель может подтвердить кассовыми чеками, отчётами о закрытии смены, бланками строгой отчётности (БСО). Стоит отметить, что при осуществлении субъектами предпринимательства расчётов с покупателями при помощи банковского терминала или кассы ККМ обязан выдавать кассовый чек ИП по любой из операций, а при наличии запроса, отправлять документ на электронную почту. Выдачу зарплаты персоналу ИП может оформить платёжной ведомостью формы №Т-53 или расчётно-платёжной ведомостью №Т-49.

Предпринимателям разрешено исправлять ошибки, допущенные в документах, затрагивающих учёт кассовых операций, за исключение РКО и ПКО. Для этого требуется зачеркнуть неверные сведения и внести правильную информацию с указанием даты корректировки. Исправления должны быть заверены подписью сотрудника, оформившего документ. Также требуется расшифровать исправление.

Применение кассовой техники для ИП в 2018 году:

- ИП, оказывающие услуги населению, имеют отсрочку по применению ККТ до 01.07.2019 при условии применения бланков строгой отчётности (БСО) и ЕНВД или ПСН. БСО должны быть изготовлены типографским методом либо автоматизированными системами, например, компьютером. №54-ФЗ определяет перечень направлений бизнеса, которые имеют право функционировать без ККТ.

- ИП, не занимающиеся оказанием услуг населению – предприниматели, трудящиеся в сфере розничной торговли обязаны использовать ККМ. С недавнего времени предпринимателей обязали использовать онлайн-кассы, главным отличием которых является наличие прямого выхода в интернет. В подобные кассы встроен фискальный накопитель, задача которого – хранить сведения о совершённых операциях и передавать их в ФНС. ИП на ЕНВД и ПСН могут не применять ККТ до 01.07.19. Свои права предприниматели сферы торговли в розницу и общественного питания могут применить, если не используют труд наёмного персонала (правило распространяется и на ИП, занимающихся торговлей через автоматы). Перечисленные выше субъекты предпринимательства должны выдавать чеки в качестве подтверждения получения наличных средств.

- ИП, занимающиеся специфичными видами деятельности – применять ККТ нет необходимости при торговле из цистерн, на рынке, при реализации безалкогольных напитков на розлив, а также торговле мороженым, газетами и журналами, при приёме утильсырья и стеклотары от населения.

- ИП, ведущие бизнес в труднодоступной (отдалённой) местности могут не использовать ККМ и не выдавать документов покупателям. Субъекты РФ самостоятельно утверждают перечень удалённых районов. Города, районные центры, посёлки городского типа не могут быть причислены к таковым.

Предприниматель лично несёт ответственность за введение ККТ, контролирует общий наличный оборот, даже если в штате имеется кассир.

Предпринимателям разрешено совершать расчёты наличными средствами в рамках одного договора (с юридическим лицом или ИП) на сумму не более 100 тысяч рублей. Учитываются все расчёты. Исключением являются операции выдачи зарплаты, личные нужды ИП, соцвыплаты, а также выдача сотрудникам под отчёт.

Ответственность за нарушение кассовой дисциплины

Предпринимателям, чья деятельность связана с проведением расчётов наличным или безналичным (при помощи банковского терминала) способом, должны неукоснительно соблюдать установленные правила, в противном случае, таким ИП грозит наказание в виде штрафа за нарушение кассовой дисциплины.

Грубым нарушением является осуществление деятельности без кассового аппарата.

Это сопряжено с тем фактом, что предприниматели обязаны выдавать покупателю чек за покупку в следующих случаях:

- продавцом реализован товар;

- ИП оказана услуга клиенту, за которую произведена оплата;

- клиентом ранее сформирован заказ и получена услуга.

Если по указанным выше операциям не был выдан чек, предприниматель будет проверен на наличие ККМ. За работу без кассы для ИП предусмотрено наложение штрафа, размер которого зависит от различных критериев.

Если по указанным выше операциям не был выдан чек, предприниматель будет проверен на наличие ККМ. За работу без кассы для ИП предусмотрено наложение штрафа, размер которого зависит от различных критериев.

Какой штраф в 2018 году заплатит ИП за непробитый чек, если:

- отсутствует ККМ – ¾ от полного объёма операций без ККТ, но не менее 10 тыс. р.;

- бизнес не подпадает под закон о применении ККТ либо присутствуют неполадки в ККТ – 5-10 тыс. р.;

- ненаправление электронного чека или невыдача на бумажном носителе по требованию клиента – 10 тыс. р.;

- чек не пробит – ¼ или ½ от цены проданного товара или оказанной услуги, но не менее 10 000 руб. Например, если чек не выдан на покупку суммой 20 р., то придётся заплатить 10 000 р. при выявлении нарушения.

Если предприниматель установил лимит хранения наличных в кассе и превысил его, будет начислен штраф в размере 4000 – 5000 рублей.

Контроль над соблюдением правил кассовой дисциплины производит ИФНС.

В ходе контрольных мероприятий фискальные органы проверят:

- документы, подтверждающие проведение операций;

- контрольные ленты ККИ, фискальную отчётность;

- документы, подтверждающие регистрацию ККТ;

- эксплуатационные документы ККМ;

- документы, содержащие данные о получении, учёте и списании БСО;

- регистры учёта;

- если установлен кассовый лимит – Приказ;

- авансовые отчёты.

Персонал должен соблюдать правила кассового учёта. Однако ответственность несёт ИП.

Для проведения налоговой проверки по соблюдению кассовой дисциплины должен быть издан Приказ руководителем ФНС. В документе указывается временной промежуток, на протяжении которого будет осуществляться проверка.

Хранение наличных денег

В отличие от материальной ответственности индивидуального предпринимателя за невыдачу чека, ответственности на нарушение хранения наличности не предусмотрено.

- Запретить доступ в помещение кассы посторонним.

- Изолировать помещение кассы, закрывать двери в момент операции.

- Хранить деньги в сейфах или хранилищах, ключи от которых предоставлять ограниченному числу лиц.

- Ежедневно опечатывать помещение кассы.

- Не хранить деньги, которые не принадлежат ИП.

- Обеспечить охрану при транспортировке.

Государство не запрещает заключать договоры страхования и инкассации. Предприниматель может ограничить лимит денежной наличности в кассе на конец рабочего дня. Ограничения устанавливаются по объёму поступлений либо выдачи. Совершив расчёт, требуется утвердить лимит Приказом. После этого, весь объём сверхлимитной суммы требуется сдавать в банк для дальнейшего зачисления на расчётный счёт.

Законодательство определяет исчерпывающий перечень целевого использования наличных средств из кассы:

- личные расходы предпринимателя – законодательство разрешает предпринимателям изымать из кассы любые суммы, без каких-либо ограничений, если целью их использование являются цели, не связанные с предпринимательской деятельностью. Важно не допускать задолженности по налоговым и страховым платежам;

- оплата услуг, товаров или работ;

- заработная плата персоналу;

- социальные выплаты (материальная помощь, пособие);

- страховые возмещения по страховым договорам лицам, которые ранее внесли страховую премию наличными;

- расчёты с подотчётными лицами – средства выдаются на хозяйственные, командировочные и представительские расходы. Выдача осуществляется только на основании заявления работника. В течение 3-х дневного срока с момента завершения периода, на который были выданы средства, должен быть предоставлен авансовый отчёт, с приложением документов, подтверждающих расходы. В противном случае причислить потраченную сумму к расходам невозможно;

- при возврате ранее оплаченных наличными товаров ИП должен осуществить возврат также наличными (как и за невыполненные работы или услуги, которые не были оказаны).

Документы, подтверждающие факт прихода и расхода денежной наличности необходимо хранить 5 лет. Не рекомендовано сокращать подобный срок.

Таким образом, предприниматель обязан разрабатывать и проводить мероприятия, направленные на сохранность, хранение, транспортировку наличных денежных средств. Также необходимо установить регламент и сроки проверки фактического количества наличных средств. Кассовые операции могут быть осуществлены в общем порядке (с обязательным формированием кассовых документов, ведением кассовой книги и соблюдения установленного лимита кассы) либо упрощённом (без формирования перечисленных выше документов). Несоблюдение установленных законодательством правил кассовой дисциплины приведёт к привлечению предпринимателя к административной ответственности.

Приказ Министра обороны РФ от 13 января 2008 г. N 5 "О погребении погибших (умерших) военнослужащих, граждан, призванных на военные сборы, и лиц, уволенных с военной службы" (с изменениями и дополнениями) Приказ Министра обороны РФ […]

Кассовый чек хорошо знаком каждому современному человеку. Этот документ выдают кассиры в супермаркетах и магазинах, а также другие организации, занимающиеся продажей товаров. Многие предприниматели, решившие открыть ИП, задаются вопросом необходимости установки кассового оборудования в самый последний момент. И совершенно напрасно.

Кассовое оборудование должно применяться каждый раз, когда клиент расплачивается наличными. При этом, невыдача, как и не пробитие кассовых чеков - весьма распространённое нарушение, которое выявляется при проверках налоговыми службами.

Для чего нужен кассовый чек

Кассовый чек, в первую очередь, является подтверждением совершённой сделки. При пробитии этого документа сумма денежных средств, проведённых через кассу за отчётный период, фиксируется. Если сделка совершается «мимо кассы», то это является прямым нарушением прав клиента, а также идёт вразрез с понятием кассовой дисциплины.

В чеке содержится такая информация, как:

- наименование ИП;

- ИНН организации ИП;

- сумма сделки;

- дата и время;

- номер чека, ККТ и ЭКЛЗ;

- порядковый номер КПК;

В некоторых случаях на кассовом чеке печатается наименование и количество купленного товара.

Вопреки расхожему мнению, бытующему среди недобросовестных продавцов, непробитый кассовый чек или выдача его альтернативы (товарного чека) не лишает клиента возможности вернуть деньги за приобретённый товар. А потому подобная «хитрость» может обернуться лишь дополнительными проблемами, штрафом и нежелательным вниманием со стороны налоговой службы.

Следует отметить, что проверяющие органы очень внимательно относятся к вопросу выдачи кассовых чеков. При наличии подозрений они берут предпринимателя, как говорится, «на карандаш» и проявляют больше рвения во время инспекций, что многократно повышает шансы получить штраф за какое-нибудь мелкое отступление от строгих правил.

Невыдача чеков и последствия

Действующее в настоящее время законодательство предусматривает ответственность в виде денежного штрафа за непробитый и не выданный кассовый чек. Следует отметить, что под такое правило попадают и любые другие документы, оформленные с использованием кассового оборудования, которое не прошло регистрацию или не соответствует предъявляемым требованиям.

На должностное лицо в случае обнаружения факта невыдачи кассового чека накладывается штраф на сумму от трёх до четырёх тысяч рублей. Юридическим лицам в аналогичной ситуации придётся раскошелиться на сумму в десять раз больше.

В некоторых случаях штраф может быть заменён на предупреждение, но только при соблюдении двух условий:

- ИП до этого момента не совершал административных правонарушений;

- В процессе проверки сотрудниками налоговой инспекции не было выявлено других нарушений.

Другими словами, ИП может избежать штрафа за невыдачу чека только один раз за всё время работы.

Невыдача кассового чека выявляется только в ходе проверки ИП или юридических лиц сотрудниками налоговых служб. Правда, следует сразу отметить, что поводом для инспекции ИП могут послужить жалобы покупателей. Неоднократные нарушения кассовой дисциплины рано или поздно вызывают пристальное внимание со стороны соответствующих государственных учреждений, что в конечном итоге оборачивается большими неприятностями. И если сумма штрафа может показаться многим предпринимателям совсем несущественной, то альтернатива в виде излишнего внимания со стороны проверяющих органов доставит куда больше неприятностей и головной боли.

Когда неисправен ККТ

Любая техника имеет неприятное свойство ломаться и выходить из строя. И кассовые аппараты не являются исключением. Невыдача чека может быть обусловлена как техническими причинами, так и тем, что в устройстве просто закончилась лента. В любом случае позиция закона остаётся однозначной: чек обязателен и должен быть выдан, нет чека - нет продажи. В противном же случае техническая неисправность приравнивается к умышленному нарушению законов и карается штрафом.

Согласно правилам, в случае неисправности ККМ продавец должен прекратить приём наличных и отменить сделку, если ее совершение уже было начато в момент возникновения неисправности. Если в аппарате просто закончилась лента, то допустимо заменить её и продолжить свою работу. В противном же случае на предпринимателя может быть наложен штраф.

Подделка чеков

Причин для подделки кассовых чеков может быть много. Некоторые компании и ИП совершают такое правонарушение в целях снизить налоги, покупатели это делают чтобы, например, пройти мимо охраны в супермаркете, предъявив сделанный заранее документ. В любом случае, подделка рано или поздно распознаётся и влечёт за собой нежелательные проблемы, описанные в Федеральном законе N54.

Следует отметить, что подделка чеков осложнена и тем, что на каждом документе печатается код КПК, который генерируется ЭКЛЗ из таких данных, как сумма, дата, время и номер чека. Даже при очень большом желании самостоятельно расшифровать такую комбинацию символов практически невозможно, а сгенерировать её вручную и подавно.

Более того, в каждом здании налоговой инспекции установлен специальный ящик, куда каждый желающий может поместить кассовый чек на проверку. Сотрудники этого учреждения периодически проверяют содержимое ящика на соответствие кода КПК. Более того, подлинность кассовых чеков можно проверить и самостоятельно. Для этого совсем не обязательно выходить из дома, достаточно лишь заполнить специальную форму на официальном сайте налоговой инспекции. В случае если подделка будет обнаружена, организации, выдавшей поддельный документ, грозит внеплановая проверка.

Когда можно обойтись без чека

Согласно действующему в настоящее время законодательству и Федеральному закону № 54 от 22.05.03 в частности, ИП вправе отказаться от использования кассового оборудования в ряде случаев:

- Если деятельность ИП связана с оказанием услуг населению. В этом случае выдаются бланки строгой отчётности, которые выступают в качестве альтернативы кассовым чекам;

- Использование определённых схем налогообложения. ИП может не выдавать кассовый чек на вполне законных основаниях в случае, если используется ПСН или ЕНВД. Под это исключение попадают виды деятельности, предусмотренные пунктом вторым статьи 346.26 Налогового кодекса России. Тем не менее, выдача альтернативы в виде товарного чека, квитанции или любого другого документа, подтверждающего приём наличных денежных средств, обязательна.

В иных случаях неиспользование кассового аппарата является незаконным.

Следует отметить, что кассовый чек нельзя заменить другим документом, за редкими исключениями, отмеченными выше. Если вместо кассового клиент получит товарный чек, накладную или любую другую бумагу, он будет вправе направить жалобу в соответствующие инстанции.