Ликвидность

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (англ. Cash ratio ) - финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (строка 260 + строка 250) / (строка 690-650 - 640).

Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы - Доходы будущих периодов - Резервы предстоящих расходов)Считается, что нормальным значение коэффициента должно быть не менее 0,2, т.е каждый день потенциально могут быть оплачены 20 % срочных обязательств. Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Ликвидность рынка

Рынок считается высоколиквидным , если на нём регулярно в достаточном количестве заключаются сделки купли-продажи обращающихся на этом рынке товаров и разница в ценах заявок на покупку (цена спроса) и продажу (цена предложения) невелика. Каждая отдельная сделка на таком рынке обычно не способна оказать существенного влияния на цену товара.

Ликвидность ценных бумаг

Ликвидность фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда - разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность.

Существует два основных принципа совершения сделок:

- котировочный - выставление собственных заявок на покупку или продажу с указанием желательной цены.

- рыночный - выставлением заявок для моментального исполнения по текущим ценам спроса или предложения (удовлетворение котировочных заявок с лучшей текущей ценой)

Котировочные заявки формируют моментальную ликвидность рынка, позволяя другим участникам торгов в любой момент времени купить или продать определенное количество актива. Вопрос будет в цене, по которой сделку возможно осуществить. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Рыночные заявки формируют торговую ликвидность рынка, позволяя другим участникам торгов купить или продать определённое количество актива по желаемой цене. Вопрос будет во времени, когда сделка произойдёт. Чем больше рыночных заявок приходится на инструмент, тем выше его торговая ликвидность.

См. также

Примечания

Литература

- Бригхэм Ю., Эрхардт М. Анализ финансовой отчётности // Финансовый менеджмент = Financial management. Theory and Practice / Пер. с англ. под. ред. к.э.н. Е. А. Дорофеева.. - 10-е изд. - СПб. : Питер, 2007. - С. 121-122. - 960 с. - ISBN 5-94723-537-4

Категории:

- Финансовые коэффициенты

- Финансовый анализ

- Экономические термины

- Денежное обращение

- Инвестиции

- Биржи

- Корпоративное управление

Wikimedia Foundation . 2010 .

Синонимы :Смотреть что такое "Ликвидность" в других словарях:

Финансовый словарь

- (liquidity) Степень, в которой активы какой либо организации являются ликвидными (См.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Финансы. Толковый… … Финансовый словарь

ликвидность - 1. Способность активов обращаться в денежные средства. Измеряется с помощью коэффициентов. 2. Мера соотношения между денежными средствами или легкореализуемыми активами и потребностью предприятия в этих средствах для погашения наступивших… … Справочник технического переводчика

- (liquidity) 1. Свойство активов легко и быстро превращаться в деньги по легкопрогнозируемой цене. Помимо самих денег и депозитов в таких небанковских финансовых фирмах, как строительные общества, такие краткосрочные ценные бумаги, как… … Экономический словарь

ЛИКВИДНОСТЬ, ликвидности, мн. нет, жен. (фин. торг. неол.). отвлеч. сущ. к ликвидный. Ликвидность товаров. Ликвидность обязательств. Толковый словарь Ушакова. Д.Н. Ушаков. 1935 1940 … Толковый словарь Ушакова

Ликвидность - Ликвидность (Liquidity) – 1. В общем смысле – способность активов быть проданными на рынке: быстро и без больших затрат (высокая Л.) или медленно, с большими издержками (низкая Л.) Абсолютной Л. обладают наличные деньги. Другие активы… … Экономико-математический словарь

- (liquidity) Степень, в которой активы какой либо организации являются ликвидными (cм.: ликвидные активы (liquid assets), что позволяет ей вовремя уплачивать свои долги, а также использовать новые возможности для инвестирования. Бизнес. Толковый… … Словарь бизнес-терминов

Определение ликвидности любого предприятия, банка, компании или организации продиктовано условиями рыночной экономики.

Инвестор должен оценить, сможет ли фирма, в работу которой он вкладывает капитал, осуществить выплату дивидендов, насколько быстро это произойдет? Экономическая устойчивость, стабильность, рациональный менеджмент напрямую связаны с ликвидностью. Что это такое? Какие сведения нужны для оценки? Попробуем разобраться вместе, а также узнать практическое значение термина для бизнесмена.

Что такое ликвидность?

Понятие ликвидности (мобильность, легкореализуемость) если верить экономическому словарю, является термином, обозначающим способность активов быть быстро распроданными по рыночной цене. Говоря своими словами, можно выделить, что ликвидность – это возможность компании перевести свой капитал, активы и объекты труда в деньги, то есть, продать их за короткий срок, причем не за бесценок, а по реальной стоимости.

Для оценки берут во внимание не только деньги на счетах фирмы, но и любое принадлежащее ей имущество: землю, полуфабрикаты, станки, недвижимость, машины, все, что имеет ценность. Необходимость быстрой продажи продиктована не только негативной ситуацией в экономике, а например потребностью во вливаниях. Если компания сегодня стремится заключить договор на заманчивых условиях, ей приходится искать деньги в срочном порядке – удастся ли осуществить задуманное, напрямую зависит и от степени ликвидности.

Какой бывает ликвидность в зависимости от исследуемого объекта?

Оценить возможности для быстрой реализации можно для любого объекта. К примеру, ухоженный бюджетный автомобиль купят быстрее, чем старый изношенный диван или коллекцию магнитиков на холодильник, которую вы собирали по всему миру. Но ценители могут найтись на любую вещь. Говоря о бизнесе, понятие ликвидности существенно шире, и обычно применяется по отношению ко всей компании. Встречается ликвидность:

- Активов – быстрее всего удастся вывести с расчетных счетов деньги, реализовать государственные ценные бумаги, закрыть вклады. А вот сырье, техника, помещения относятся к низколиквидным активам, снижающим платежеспособность;

- Банка – способность выплатить вклады населению с учетом процентов и капитализации, а также получить прибыль по выданным кредитам. Ликвидность повышается за счет кредитных средств из ЦБ и банков, либо сбережений, то есть, личных ресурсов и результатов работы;

- Баланса – показывает соотношение активов фирмы к ее пассивам, фактически, удается узнать, хватит ли средств у компании рассчитаться по долгам. Ликвидность снижается при увеличении размеров пассивов, получении кредитов, привлечении средств со стороны;

- Предприятия – обширное понятие, которое требует выяснить платежеспособность, изучить представленную отчетность. Благодаря анализу удается понять, насколько фирма является стабильной и устойчивой к колебаниям рынка;

- Организации – представляет собой исследование коэффициентов текущей, срочной ликвидности, покрытия – превышения собственных средств над кредитными.

Показатель ликвидности зависит от множества внутренних и внешних факторов – количества собственного имущества, размера дохода, рентабельности деятельности. Влияет умелый или неумелый менеджмент, ситуация в отрасли и в стране. Термин неразрывно связан и с иными экономическими категориями: платежеспособностью, кредиторской, дебиторской задолженностью, окупаемостью предприятия.

Виды активов по степени ликвидности

Безусловно, разделить все имущество можно в зависимости от быстроты его реализации. Активы ликвидного плана – собственность, которую можно продать в краткосрочной и долгосрочной перспективе, то есть, на нее есть покупательский спрос. Кроме того, выделяется несколько типов активов:

- Высоколиквидные – те, что можно перевести в деньги за максимально сжатое время. Примеры: вклады, наличные деньги в кассе, средства на расчетном счете компании, ценные бумаги крупных организаций (Сбербанк, Роснефть), иностранная валюта, государственные облигации;

- Среднеликвидные – активы превращаются в деньги в течение полугода, при этом, не потеряв рыночной стоимости. Сюда относят готовую к продаже продукцию, имущество, пользующееся спросом, дебиторскую задолженность;

- Низколиквидные – недвижимость, включая земельные участки, устаревшая техника, оборудование, то есть те изделия, которые придется продавать длительное время;

- Неликвидные – долгосрочные вложения, основные средства, нематериальные активы.

Нужно понимать, что реализовать на рынке можно любое имущество, но для низколиквидных объектов цена может оказаться ниже ожидаемой , либо потребуется ждать несколько месяцев, пока найдется покупатель.

Кстати, отнесение конкретных видов активов к той или иной степени спроса является условным. Например, продать огромный склад в глухой деревне, где нет коммуникаций и дорог затруднительно, поэтому он относится к неликвидному имуществу. А вот магазин или киоск в перспективном районе, где коммерческая недвижимость пользуется спросом, удастся реализовать за несколько дней или недель.

Коэффициенты ликвидности для анализа деятельности предприятия

Выясняя способностьорганизации отвечать изменяющимся потребностям рынка, необходимо провести качественный анализ деятельности. В упрощенном варианте применяют количественные механизмы – показатели, оценивающие стабильность и финансовую устойчивость:

- Коэффициент общей ликвидности – соотношение оборотных средств и кредитных обязательств. Когда цифра находится в пределах до единицы, значит, что фирма в состоянии расплатиться по договорам, однако при превышении 3 единиц можно говорить о нерациональном использовании ресурсов – деньги просто лежат на счетах и не работают;

- Коэффициент срочной ликвидности – способность исполнять долговые обязательства без привлечения резервного фонда и сырьевых запасов. При снижении до 0,7 организация теряет привлекательность в глазах инвесторов, а банки не идут на охотное сотрудничество;

- Коэффициент абсолютной ликвидности – соотношение денежных средств на счетах и в кассе к краткосрочным обязательствам. В норме, когда показатель выше 0,2, в противном случае требуется финансовыйанализ устойчивости и платежеспособности, а рассчитаться по долгам для компании затруднительно.

Нужно понимать, что вышеуказанные коэффициенты – отнюдь не самые важные показатели , которые однозначно свидетельствуют об успешном ведении дел на предприятии. Необходимо учитывать экономическую ситуацию, дату основания фирмы, особенности конкретной отрасли, к примеру, в сельском хозяйстве огромную роль играет сезонность.

Зачем инвестору и бизнесмену нужно знать степень ликвидности?

Казалось бы, зачем выяснять все эти термины, давать им определения, узнавать, какие характеристики имеет то или иное предприятие. На самом же деле все просто: в бизнесе нельзя инвестировать деньгибез тщательного анализа, необходимо определить показатели деятельности компании, оценить результаты работы в цифрах.

Даже если на первый взгляд фирма выглядит успешной, а поток покупателей растет, это не говорит, что дела идут хорошо, а обязанности перед инвесторами будут выполнены в срок. Возможно, используется большой поток заемного капитала, кредитный баланс увеличивается, и выплатить по счетам организация просто не сможет.

Анализируя, куда направить свой капитал, рекомендуется составить портфель из активов разной степени ликвидности. Конечно, ценные бумаги крупных и успешных компаний всегда востребованы, но и прибыль по ним невысока. Для бизнесмена важно изучить свойство денег к реализации, это повысит инвестиционную привлекательность, позволит рассчитывать на помощь банков, если понадобятся заемные средства.

Способы повышения ликвидности: инструкция

Когда владелец бизнеса понимает, что показатели ликвидности на его предприятии снижены, из-за чего участие инвесторов является затруднительным, есть несколько способов для действий:

- Шаг №1 : Сократите размер краткосрочных обязательств – нужно заключить договоры о предоставлении долгосрочных займов, то есть, рефинансировать существующую задолженность.

- Шаг №2 : Повысьте число оборотных активов, которые напрямую связаны с понятием ликвидности. При этом снижается размер внеоборотных средств.

- Шаг №3 : Сократите цикл оборачиваемости запасов – необходимо модернизировать производство таким образом, чтобы изготовление продукции осуществлялось за более короткий срок, например, 5 дней вместо 7. Привлекаются новые рабочие, увеличивается число смен или усовершенствуется рабочая дисциплина.

- Шаг №4 : Снизьте размер дебиторской задолженности, а также период ее погашения. Если в договоре с покупателями ранее был указан срок для выплат 2 месяца, теперь он может составить, к примеру, 4 недели.

- Шаг №4 : Реализуйте неиспользуемые излишки и запасы, которые не работают, а просто стоят на балансе. Это могут быть сырьевые ресурсы, излишние основные средства – станки, которые простаивают, а также любые основные средства.

Повысить ликвидность имущества тоже можно. Например, если речь идет о недвижимости – квартире, достаточно сделать косметический ремонт, но в бизнесе привлекательность повышается другими, более сложными методами, о которых рассказывалось выше.

Ликвидность является очень важным термином в экономической деятельности любого предприятия. Грамотно оценивая этот показатель, можно понять, насколько умело фирма распоряжается финансами, сможет ли она выполнить свои обязательства перед вкладчиками и кредиторами. Лучшими и самыми востребованными на рынке являются высоколиквидные активы – они будут проданы в кратчайшие сроки по привлекательной для владельца цене.

Что такое ликвидность? Такой вопрос возникает у людей, далеких от экономических реалий и у опытных бизнесменов. Ликвидность – это возможность быстро превратить активы в их денежный эквивалент по хорошим ценам. Существуют высоко- и низколиквидные ценности, а также неликвиды. Понятие ликвидности может применяться к любым фирмам, ценным бумагам, недвижимости, транспортным средствам и разному имуществу, которым владеет предприятие или частное лицо. Обычно самой высокой ликвидностью обладают деньги, которые вращаются в данной экономической системе.

Коэффициент ликвидности

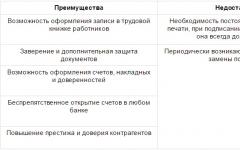

Ликвидность любой организации и компании рассчитывают по нескольким финансовым показателям, один из которых – коэффициент ликвидности – рассчитывается по специальным формулам. С помощью этого коэффициента можно сравнить стоимость текущих активов, которые имеют разную степень ликвидности, с суммой текущих обязательств. Существуют коэффициенты:

- общей ликвидности или покрытия, которые показывают, насколько предприятие способно обеспечить свои краткосрочные обязательства;

- текущей или быстрой ликвидности, что показывают, какую часть обязательств фирма может погасить за счет денежных средств, финансовых инвестиций;

- абсолютной ликвидности, позволяющие определить краткосрочные обязательства, задолженность по которым компания может погасить в срочном порядке.

Текущая ликвидность

Чтобы узнать, какую часть текущих обязательств фирма или организация может погасить за счет имеющихся денежных средств или их эквивалентов, инвестиций и дебиторской задолженности, необходимо знать, что такое быстрая или текущая ликвидность. Высчитывается коэффициент быстрой ликвидности по специальной формуле. Показатель этого вида ликвидности указывает на то, насколько платежеспособна организация или фирма, как быстро она сможет погасить текущие обязательства, вовремя рассчитавшись с дебиторами. Обычно коэффициент быстрой ликвидности 0.6 считается приемлемым.

Ликвидность баланса

Финансовый показатель – ликвидность баланса – показывает степень покрытия обязательств компании активами, которые можно обратить в деньги в сроки, соответствующие сроку погашения обязательств. От этого показателя зависит платежеспособность любой фирмы и предприятия. Чтобы узнать, насколько благоприятно финансовое положение предприятия, необходимо знать насколько стоимость оборотных активов превышает краткосрочные пассивы. Чем больше это значение, тем благополучней фирма с точки зрения ликвидности. Особое значение определение ликвидности баланса имеет во время ликвидации при банкротстве предприятия или компании.

Анализ ликвидности

Для проведения анализа ликвидности баланса компании или организации любой формы собственности активы группируются по степени ликвидности – от самых быстрых к активам с медленной ликвидностью. Правильный анализ ликвидности активов проводится в таком порядке:

- наиболее ликвидные активы;

- быстро реализуемые;

- медленно реализуемые;

- трудно реализуемые активы.

Что касается пассивов, вначале анализируются наиболее срочные обязательства, затем краткосрочные пассивы, долгосрочные и в завершение, постоянные пассивы.

Абсолютная ликвидность

Если нужно вычислить надежность компании или быстро ее ликвидировать, необходимо знать ее финансовые показатели. Один из них – абсолютная ликвидность – это коэффициент, показывающий, какую часть краткосрочной задолженности можно погасить сразу. Коэффициент абсолютной ликвидности или Cashratio показывает, насколько фирма или предприятие способно погасить краткосрочный немедленно. Рассчитывается этот показатель как отношение оборотных активов, которые можно сразу же продать, к текущим обязательствам должника.

Показатели ликвидности

Ликвидность – это важнейший показатель эффективности и надежности предприятия. Она показывает, насколько предприятие кредитоспособно. Чтобы точно знать, насколько перспективна та или иная фирма, необходимо провести анализ их работы. Во время анализа деятельности любой компании необходимо учитывать показатели ликвидности баланса. Основными являются коэффициенты:

- абсолютной ликвидности;

- критической оценки;

- маневренности функционирующего капитала;

- текущей ликвидности;

- обеспеченности собственными средствами.

Ликвидность активов

Активы компании, которые можно быстро и выгодно обратить в деньги называются ликвидными. Наиболее высоколиквидный актив – это средства, которые есть у компании в кассе, на счетах, депозитах. Хорошая ликвидность активов у ценных бумаг, которые можно выгодно продать на бирже в любой момент. Наименее ликвидными считаются запасы сырья, материалов, стоимость незавершенного производства. Бухгалтерский анализ ликвидности баланса строится по принципу возрастания ликвидности, наиболее важными при составлении баланса являются три коэффициента:

- абсолютной ликвидности;

- быстрой ликвидности;

- текущей ликвидности.

Ликвидность банка

Любые организации могут рассматриваться с точки зрения ликвидности, в том числе и финансовые. Такое понятие, как ликвидность банка – его способность быстро выполнить обязательства перед вкладчиками, инвесторами, кредиторами – очень важно при выборе банка. Обязательства финансовой организации бывают реальными и потенциальными или условными. Факторы ликвидности банка бывают внешними и внутренними. Внутренние факторы это:

- управление банком и его имидж;

- качество привлеченных денежных средств;

- качество активов банка;

- сопряженность активов и пассивов.

Внешние факторы ликвидности это;

- состояние экономики в стране;

- развитие рынка ценных бумаг;

- эффективность надзора Банка России;

- система рефинансирования.

Ликвидность предприятия

Ликвидность предприятия – возможность погасить его задолженности быстро и выгодно. Степень ликвидности определяется отношением актива баланса и пассива и определяет стабильность предприятия. Ликвидные средства предприятия – это все те активы, которые можно преобразовать в деньги и использовать для погашения долгов. Это деньги в кассе, на счетах и депозитах, ценные бумаги, которые котируются на бирже, оборотные средства, которые можно быстро реализовать.

Есть общая (текущая) и срочная ликвидность предприятия. Общая – это отношение суммы текущих активов и пассивов на начало и конец года. Анализ ликвидности предприятия определяется по коэффициентам. Если коэффициент текущей ликвидности ниже 1 – это означает, что предприятие не имеет стабильности. Нормальный показатель – свыше 1.5.

Ликвидность рынка

Ликвидность – важный показатель любого рынка. Чтобы совершать сделки на фондовом рынке или столь популярном рынке Форекс, необходимо ориентироваться, какие биржевые инструменты можно быстро купить и столь же быстро продать. Ликвидность рынка – это возможность совершить выгодную сделку с акциями, фьючерсами, валютными парами, не потеряв при этом в цене и во времени. Другими словами, участник рынка получит любой актив по лучшей цене рынка настолько быстро, насколько возможно. Самая высокая ликвидность у денег – их можно мгновенно обменять на товар. У недвижимости – низкая ликвидность.

Ликвидность ценных бумаг

Ликвидность ценных бумаг – это возможность превратить их в деньги быстро и выгодно, причем эта возможность постоянна. Именно эта характеристика принимается за основу при понимании, насколько эффективны те или иные ценные бумаги. Высокая ликвидность позволит инвестору мгновенно получить за ценные бумаги наличные средства.

Основная характеристика ликвидности ценных бумаг – это спрэд – разница между ценами на продажу и покупку. Чем спрэд меньше, тем выше ликвидность. На ликвидность оказывает влияние привлекательность ценных бумаг определенного эмитента в инвестиционном плане. Она может быть рассчитана, если известны показатели деятельности предприятия и оценка его ценных бумаг рынком.

Ликвидность денег

Наиболее высокой, можно сказать, совершенной ликвидностью обладают деньги. Ликвидность денег означает, что за них можно в любой момент получить товары или услуги, которые необходимы. Деньги – средство платежа в любой стране мира. Они больше всего защищены от колебаний их ценности. Универсальность, как средства платежа, то есть, ликвидность, делает деньги наиболее востребованным активом. Наибольшую ликвидность имеют наличные деньги, затем – средства на текущем депозите. На последнем месте стоят ценные бумаги, которые нужно еще продать на фондовом рынке.

Деньги - всеобщий эквивалент стоимости. Деньги - особый товар, выполняющий роль всеобщего эквивалента при обмене благ. Деньги - абсолютно ликвидное средство обмена.Ликвидность - способность какого-либо финансового актива обращаться в наличные деньги.Степень ликвидности активов определяется тем, насколько быстро и с какими издержками (в сравнении с величиной их денежной оценки) эти активы могут быть проданы.Абсолютной ликвидностью обладают выпускаемые государством наличные деньги.Высоколиквидными считаются казначейские векселя, краткосрочные ценные бумаги правительства. Это объясняется тем, что рыночные цены этих бумаг лишь незначительно меняются день ото дня, а также потому, что они могут быть без труда проданы на финансовых рынках (так как обладают высокой надежностью), причем издержки совершения сделок будут весьма невелики.Промежуточным или средним уровнем ликвидности обладают акции и долгосрочные облигации, выпускаемые в обращение частными корпорациями, поскольку цены этих активов значительно сильнее изменяются с течением времени и плата, взимаемая за совершение сделок с подобными бумагами значительно выше. Неликвидна недвижимость (дома, производственные корпуса), так как рыночная цена на нее очень изменчива, ее трудно предсказать до совершения сделки. Издержки по таким сделкам могут быть очень велики.

Сущность денег проявляется в их функциях: меры стоимости, средства обращения, средства платежа, средства накопления, мировых денег. Деньги как мера стоимости означают, что с их помощью измеряется стоимость и цена товаров. Деньги соизмеряют стоимости товаров, т. е. товар приравнивают к определенной сумме денег, что дает количественное выражение стоимости товара. Цена - стоимость вещи, выраженная в деньгах. Государство использует определенную денежную единицу (рубль, доллар) в качестве масштаба для измерения стоимости. Так же вес измеряется с помощью единиц веса (грамм, килограмм и т. д.), стоимость товара имеет денежное выражение. Благодаря этому мы можем измерить ценность экономических благ.

Деньги как средство обращения участвуют в купле-продаже товаров и услуг. В этом случае деньги выступают как мимолетный посредник. Использование денег в качестве средства обращения снижает издержки обращения за счет уменьшения усилий и времени на совершение купли-продажи. Данная функция денег объясняет появление в обращении неполноценных монет (монеты, содержание золота и серебра в которых меньше номинала, т. е. указанного на монете веса), а также бумажных денег.

Деньги как средство платежа выступают при выплате заработной платы, уплате налогов, страховых платежей, продаже товаров в кредит и во многих других случаях, когда движение денег не опосредовано движением товаров. Если товар продается в кредит, то средством обращения служат не сами деньги, а выраженные в деньгах долговые обязательства. По мере развития индустриального общества средство платежа все чаще заменяет средство обращения, продажа и покупка в кредит становятся наиболее распространенными. Выполнение деньгами этой функции привело к появлению кредитных денег: векселей и банковских билетов.

Деньги как средство накопления не участвуют в обороте и выступают как финансовый актив. Деньги - удобная форма хранения богатства. Здесь деньги выступают как особый актив, сохраняемый после продажи товаров и обеспечивающий его владельцу покупательную способность в будущем. Правда, хранение денег в отличие от владения акциями, облигациями, сберегательными счетами не приносит дополнительного дохода. Однако преимущество денег в том, что они немедленно могут быть использованы как средство обращения или средство платежа.

Функция мировых денег выполняется на мировом рынке при обслуживании движения товаров и услуг, капиталов и рабочей силы. Мировые деньги - то же, что и национальные деньги, только на международном уровне. В качестве мировых денег выступают валюты ведущих стран (доллар, фунт стерлингов), а также деньги, созданные в результате коллективных соглашений (евро).

Тем более ликвидным он является. Для товара ликвидность будет соответствовать скорости его реализации по номинальной цене, без дополнительных скидок.

Абсолютная ликвидность

Коэффициент абсолютной ликвидности (англ. Cash ratio ) - финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов учитываются только денежные и приравненные к ним средства: (1250+1240) / (1500-1530-1540).

Кал = А1/(П1+П2) Кал = (Денежные средства + краткосрочные финансовые вложения) / Текущие обязательства Кал = (Денежные средства + краткосрочные финансовые вложения) / (Краткосрочные пассивы - Доходы будущих периодов - Резервы предстоящих расходов)Считается, что нормальным значение коэффициента должно быть не менее 0,2, то есть каждый день потенциально могут быть оплачены 20 % срочных обязательств. Он показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время.

Ликвидность рынка

Ликвидность ценных бумаг

Ликвидность фондового рынка обычно оценивают по количеству совершаемых сделок (объём торгов) и величине спреда - разницы между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу (их можно увидеть в стакане торгового терминала). Чем больше сделок и меньше разница, тем больше ликвидность.

Существует два основных принципа совершения сделок:

- котировочный - выставление собственных заявок на покупку или продажу с указанием желательной цены.

- рыночный - выставлением заявок для моментального исполнения по текущим ценам спроса или предложения (удовлетворение котировочных заявок с лучшей текущей ценой).

Котировочные заявки формируют моментальную ликвидность рынка - автор указывает объём, желаемую цену и ждёт удовлетворения заявки, позволяя другим участникам торгов в любой момент времени купить (или продать) определённое количество актива по оговоренной автором заявки цене. Чем больше котировочных заявок выставлено по торгуемому активу, тем выше его моментальная ликвидность.

Рыночные заявки формируют торговую ликвидность рынка - автор указывает объём, цена формируется автоматически на основе лучших цен из текущих котировочных заявок, что позволяет авторам котировочных заявок купить (или продать) определённое количество актива. Чем больше рыночных заявок приходится на инструмент, тем выше его торговая ликвидность.