Оплата расходов по франчайзенгу принимается в расходы при УСНО? (доходы минус расходы)

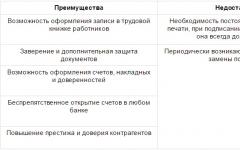

Пользователям - «упрощенцам» может быть невыгодно заключать договор франчайзинга. Так как перечень расходов является закрытым.

Расходы по уплате патентной пошлины в нем не указаны, следовательно, их нельзя учесть.

Кроме того, если вознаграждение по договору выплачивается в виде периодических платежей, то после уплаты пользователь вправе включить их в расходы согласно подпункту 32 пункта 1 статьи 346.16 и пункту 2 статьи 346.17 НК РФ.

Если же договором предусмотрен разовый (паушальный) платеж, то формально пользователь сможет учесть в целях налогообложения плату за использование только тех объектов интеллектуальной собственности, которые поименованы в подпункте 2.1 пункта 1 ст. 346.16 НК РФ (если она выделена в цене договора отдельно). В иных случаях, учитывая, что перечень расходов при УСН является закрытым, оснований для признания затрат в виде разового платежа по договору коммерческой концессии у пользователя-«упрощенца» нет.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух» vip-версия и для коммерческий организаций

1.Статья справки: Коммерческая концессия (франчайзинг)

Коммерческая концессия (франчайзинг) – форма лицензирования, при которой одна сторона (франчайзер) предоставляет другой стороне (франчайзи) возмездное право действовать от своего имени, используя товарные знаки или бренды франчайзера (ст. 1027 ГК РФ).*

2.Статья: Спорные вопросы расчета и уплаты налога по «упрощенке»

Плата за франшизу не уменьшает базу по «упрощенке»

У нас объект «доходы минус расходы». На условиях франшизы открываем магазин под маркой известной торговой компании. По договору платим ей разовый платеж за право пользования торговой маркой, так называемый паушальный взнос. Правомерно ли включать такую выплату в расходы?

Нет, неправомерно. Такой вид затрат не входит в перечень учитываемых расходов. Основание - пункт 1 статьи 346.16 НК РФ.*

Но в перечне учитываемых расходов есть платежи за пользование результатами интеллектуальной деятельности.

Это ничего не меняет. Товарный знак является средством индивидуализации. А средства индивидуализации не упомянуты в перечне расходов на результаты интеллектуальной деятельности (подп. 2.1 п. 1 ст. 346.16 НК РФ. - Примеч. ред.). Нормы подпункта 32 пункта 1 статьи 346.16 НК РФ, которые позволяют компании учесть в расходах периодические платежи за пользование результатами интеллектуальной деятельности и средствами индивидуализации, в вашей ситуации также неприменимы. Ведь паушальный взнос является единовременной фиксированной выплатой за право пользования торговой маркой, а не периодическим платежом.

Комментарий «УНП»

Стороны сами устанавливают сумму и порядок выплаты вознаграждения по договору франчайзинга. Так что это могут быть и как разовая фиксированная сумма, так и периодические платежи, отчисления от выручки, комбинированная форма или иной порядок, предусмотренный договором (ст. 1030 ГК РФ). А значит, если стороны, например, закрепят в договоре сумму вознаграждения в виде периодических платежей или как плату за приобретение прав на секреты производства, то такие расходы можно будет учесть при «упрощенке» (подп 32. п. 1 ст. 346.16 НК РФ).

Александр Мосякин, советник государственной гражданской службы 1-го класса

3.Статья:Договор франчайзинга: выгоды и особенности налогового учета у сторон

Пользователям-«упрощенцам» может быть невыгодно заключать договор франчайзинга

«Упрощенцам» не запрещено заключать договоры коммерческой концессии. Но при объекте доходы минус расходы они вправе признать только те затраты, которые поименованы в статье 346.16 НК РФ. Их перечень является закрытым. В частности, расходы по уплате патентной пошлины в нем не указаны (письмо Минфина России от 22.04.10 № 03-11-06/2/66).*

Кроме того, если вознаграждение по договору выплачивается в виде периодических платежей, то после уплаты пользователь вправе включить их в расходы согласно подпункту 32 пункта 1 статьи 346.16 и пункту 2 статьи 346.17 НК РФ.*

Если же договором предусмотрен разовый (паушальный) платеж, то формально пользователь сможет учесть в целях налогообложения плату за использование только тех объектов интеллектуальной собственности, которые поименованы в подпункте 2.1 пункта 1 ст. 346.16 НК РФ (если она выделена в цене договора отдельно). В иных случаях, учитывая, что перечень расходов при УСН является закрытым, оснований для признания затрат в виде разового платежа по договору коммерческой концессии у пользователя-«упрощенца» нет.*

Сумма НДС, предъявленного правообладателем, также учитывается в составе вознаграждения (подп. 3 п. 2 ст. 170 и п. 2 ст. 346.11 НК РФ)

Если организация платит единый налог с разницы между доходами и расходами, то расходы, связанные с приобретением прав по лицензионному договору, учтите при расчете единого налога при условии, что они поименованы в статье 346.16 Налогового кодекса РФ.

Вознаграждение лицензиара в виде периодических (текущих) платежей учитывайте в расходах независимо от вида используемой интеллектуальной собственности (подп. 32 п. 1 ст. 346.16 НК РФ).

Разовый (фиксированный, паушальный) платеж можно учесть при расчете единого налога только по определенным видам интеллектуальной собственности: компьютерным программам и базам данных, топологиям интегральных микросхем, изобретениям, полезным моделям и промышленным образцам, секрету производства (ноу-хау) (подп. 2.1 п. 1 ст. 346.16 НК РФ). Подробнее о том, какие лицензионные платежи учитываются при упрощенке, а какие нет и на каком основании, см. таблицу.*

Иные затраты, связанные с получением права по лицензионному договору, учтите при расчете единого налога при условии, что они поименованы в статье 346.16 Налогового кодекса РФ.*

При этом обратите внимание, что некоторые из них можно признать только при выполнении требований, предусмотренных для них главой 25 Налогового кодекса РФ. В частности, это относится к нотариальным расходам (подп. 4 п. 1 и п. 2 ст. 346.16 НК РФ).

Государственные пошлины за регистрацию лицензионных договоров на любой вид интеллектуальной собственности при расчете единого налога учесть можно (подп. 22 п. 1 ст. 346.16 НК РФ).*

Однако другие пошлины, связанные с госрегистрацией лицензионного договора, при расчете единого налога не учитывайте. Такие расходы в статье 346.16 Налогового кодекса РФ не поименованы (письмо Минфина России от 22 апреля 2010 г. № 03-11-06/2/66).*

Входной НДС, относящийся к перечисленным лицензионным платежам, к вычету не принимайте. Включите его в расходы при расчете единого налога. При условии, что сумма лицензионного платежа, к которому относится НДС, учтена в расходах. Такой порядок следует из подпункта 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

Расходы учитывайте по мере их оплаты (п. 2 ст. 346.17 НК РФ).

Если организация платит единый налог с доходов, то лицензионные платежи за приобретение права на использование интеллектуальной собственности не повлияют на налогообложение. Так как при таком объекте налогообложения не учитываются никакие расходы. Такой порядок установлен пунктом 1 статьи 346.18 Налогового кодекса РФ.

Олег Хороший, государственный советник налоговой службы РФ III ранга

Обратимся к законодательству

По сути, договор франчайзинга приравнивается к коммерческой концессии. Согласно данному контракту одна сторона (правообладатель, он же франчайзер) предоставляет другой стороне (пользователю, он же франчайзи) право использовать в предпринимательской деятельности комплекс исключительных прав, принадлежащих правообладателю (п. 1 ст. 1027 ГК). Участниками подобного соглашения могут быть исключительно коммерческие организации и граждане, зарегистрированные в качестве индивидуальных предпринимателей (п. 3 ст. 1027 ГК). Если вы входите в одну из объявленных категорий, то приобретение франшизы — вполне доступная сделка.

При заключении рассматриваемого договора фирма, вне зависимости от применяемого режима, должна убедиться, что в нем четко прописаны обязательные условия. А именно: предоставление права на использование фирменного наименования и (или) коммерческого обозначения франчайзера, допуск к секретной коммерческой информации, а также право на использование товарного знака, знака обслуживания.

Согласно пункту 1 статьи 1027 Гражданского кодекса перечисленные права предоставляются франчайзи либо на определенный срок, либо без указания такового.

Естественно, договор франчайзинга заключается в письменной форме и подлежит государственной регистрации (ст. 1028 ГК), которая осуществляется в налоговом органе по месту регистрации франчайзера. На практике последний зачастую является иностранной компанией. В такой ситуации «отметиться» необходимо по месту регистрации франчайзи. Порядок данной процедуры утвержден приказом МНС от 20 декабря 2002 г. № БГ-3-09/730.

Вышеуказанным приказом также установлен перечень документов, необходимых для регистрации. В этот список вошли:

- заявление о регистрации договора франчайзинга, подписанное заявителем;

- документ, подтверждающий полномочия заявителя на совершение действий, связанных с регистрацией договора;

- копия документа, подтверждающего статус каждой из сторон договора в качестве юридического лица или индивидуального предпринимателя;

- три экземпляра договора (прошитых, с пронумерованными листами, без подчисток, приписок, зачеркнутых слов или иных неоговоренных исправлений);

- два экземпляра описи представленных документов.

Основная масса франчайзеров имеет свой товарный знак, и если фирма имеет дело именно с таким правообладателем, то стоит позаботиться и о регистрации в Роспатенте (подп. 7 п. 6 Положения о Российском агентстве по патентам и товарным знакам, утвержденного постановлением правительства от 19 августа 1997 г. № 1203).

Каждому покупателю франшизы полагается знать, что его партнер должен не только снабдить названием фирмы. После подписания договора у франчайзера возникает множество других обязанностей, а именно:

- передать компании-франчайзи всю техническую и коммерческую документацию;

- предоставить сведения, необходимые для осуществления переданных прав;

- оказывать постоянное техническое и консультативное содействие, включая содействие в обучении и повышении квалификации работников;

- контролировать качество товаров (работ, услуг), производимых (выполняемых, оказываемых) франчайзи на основании данного договора.

Также компания должна уяснить для себя, что она в дальнейшем будет обязана неукоснительно соблюдать инструкции правообладателя по использованию предоставленного комплекса исключительных прав.

Учитываем права

Итак, компания взвесила все «за» и «против» и приняла окончательное решение о покупке франшизы. Каждый бухгалтер фирмы на «упрощенке» знает, что учитывать расходы в целях исчисления единого налога вправе только те организации и предприниматели, которые избрали в качестве объекта налогообложения «доходы минус расходы». Это означает, что те коммерсанты, которые к указанной категории не относятся, при покупке франшизы все затраты будут оплачивать из собственного кармана.

Однако, даже имея право уменьшать налоговую базу на расходы, новоявленный франчайзи может учесть с этой целью отнюдь не все затраты.

Стоит отметить, что фирменное наименование, товарный знак, знак обслуживания и другие «прелести» франшизы являются средствами индивидуализации юридического лица, продукции, выполняемых работ или услуг. Исключительные права на все это относятся к интеллектуальной собственности (ст. 138 ГК), которая в свою очередь считается нематериальным активом (п. 4 ПБУ 14/2000, утвержден приказом Минфина от 16 октября 2000 № 91н). Немаловажен тот факт, что по договору франчайзинга предоставляется именно право использовать принадлежащие франчайзеру объекты исключительных прав — передачи (уступки) не происходит. В связи с этим, НМА, полученные в пользование, компания должна учитывать на забалансовом счете в оценке, принятой в договоре (п. 26 ПБУ 14/2000). В рабочем плане счетов организации можно предусмотреть забалансовый счет «Исключительные права, полученные в пользование по договору коммерческой концессии».

Идем дальше. Затраты «упрощенцу» можно учесть только в том случае, если они соответствуют критериям, указанным в пункте 1 статьи 252 Налогового кодекса (п. 2 ст. 346.16 НК). Точнее говоря, они должны быть обоснованны (экономически оправданны), направлены на получение дохода, подтверждены документами, оформлены в соответствии с законодательством. Есть и еще одно условие: налоговую базу по единому налогу уменьшают только те расходы, которые фактически оплачены (п. 2 ст. 346.17 НК). Ну и конечно, произведенные траты должны содержаться в перечне, приведенном в пункте 1 статьи 346.16 Кодекса.

Если в договоре предусмотрено, что расходы на госрегистрацию оплачивает компания-франчайзи, то стоит уделить внимание и их учету. Начнем с того, что госпошлина за государственную регистрацию рассматриваемого контракта предусмотрена подпунктом 5 пункта 1 статьи 333.33 Налогового кодекса. Что касается пошлин при обращении в Роспатент, то они взимаются в порядке, установленном статьей 33 Патентного закона от 23 сентября 1992 г. № 3517-1 и статьей 44 Закона от 23 сентября 1992 г. № 3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров». Размер платежей определен в постановлении правительства от 12 августа 1993 г. № 793.

Но, к сожалению, в пункте 1 статьи 346.16 Налогового кодекса ни о плате за государственную регистрацию договора, ни о патентных пошлинах не упомянуто. Соответственно, фирма, применяющая УСН, не сможет включить данные затраты с состав расходов, уменьшающих налоговую базу по единому налогу. Далее рассмотрим самый главный расход. Речь идет о паушальном платеже — первоначальном единовременном перечислении франчайзеру за выкуп права пользования его торговой маркой. Само собой разумеется, его размер в первую очередь зависит от «раскрученности» бренда и от доходности покупаемого вида деятельности. В среднем за право пользования торговой маркой франчайзеры запрашивают от 5 до 100 тысяч долларов. Суммы отнюдь не маленькие, но с ними дело обстоит так же, как и в случае с регистрацией. И начинающий «упрощенный» франчайзи будет вынужден заплатить правообладателю из своего кармана, не учитывая данные траты в составе расходов, уменьшающих налоговую базу по единому налогу. Таким образом, решив связать себя узами франчайзинга, компании стоит приготовиться к немалым инвестициям.

ООО заключило со страховой компанией в мае 2016 г. договор страхования КАСКО принадлежащего ей автомобиля сроком на 12 месяцев. При этом договор заключен по льготной цене на меньшую сумму с условием уплаты безусловной франшизы собственником автомобиля в размере 17500 руб. при наступлении страхового случая. В таком случае, по условиям договора страховая компания полностью оплачивает стоимость ремонта автомобиля, если расходы превысят размер франшизы. Страховой случай произошел в июле 2016 г. (автомобиль попал в аварию), и по условиям франшизы страховая компания обязала ООО оплатить её для проведения ремонтных работ. Затраты на ремонт составили 41300 руб. (в том числе НДС - 6300 руб.) Можно ли учесть при расчете налога на прибыль сумму уплаченной франшизы по договору, если организация применяет ОСНО? Можно ли НДС, предъявленный автосервисом принять к вычету?

Ответ:

По мнению контролирующих органов, уплата франшизы по договору страхования не уменьшает базу по налогу на прибыль. Вместе с тем в данной ситуации, организация по сути оплачивает часть стоимости ремонта автомобиля, поэтому расходы на оплату франшизы могут быть признаны в целях налогообложения прибыли в качестве расходов на ремонт автомобиля при наличии подтверждающих документов. При этом такую позицию организации нужно быть готовой отстаивать в суде.

НДС, предъявленный автосервисом может быть принят к вычету в общеустановленном порядке, независимо от того, что стоимость ремонта оплачена страховой компанией.

Обоснование:

Согласно п. 9 ст. 10 Закона от 27 ноября 1992 г. № 4015-1, под франшизой понимается условие, предусмотренное договором страхования, которое освобождает страховую компанию от обязанности возмещать страхователю часть убытка в пределах определенной суммы. При безусловной франшизе при наступлении страхового случая владелец автомобиля берет на себя расходы на погашение ущерба в пределах установленной франшизы.

В целях гл. 25 НК РФ налогоплательщики уменьшают полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

Согласно п. 1 ст. 252 НК РФ при исчислении налога на прибыль организации учитывают обоснованные и документально подтвержденные затраты. При этом обоснованными расходами признаются любые экономически оправданные затраты, оценка которых выражена в денежной форме при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Документально подтвержденными расходами являются расходы, подтвержденные документами, оформленными в соответствии с законодательством РФ либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, в котором были произведены эти расходы (п. 1 ст. 252 НК РФ).

К расходам, связанным с производством и реализацией относятся в том числе расходы на обязательное и добровольное страхование пп. 5 п. 1 ст. 253 НК РФ.

В целях налогообложения прибыли в расходы организации на добровольное страхование имущества включаются взносы по добровольному страхованию имущества (п. 1 ст. 263 НК РФ). При применении метода начисления налогоплательщики учитывают расходы по добровольному страхованию в порядке, установленном п. 6 ст. 272 НК РФ.

Налоговым кодексом РФ не предусмотрено особого порядка учета франшизы по договорам страхования. Контролирующие органы считают, что сумма недополученного страхового возмещения (безусловная франшиза) не подлежит учету в составе расходов, уменьшающих налоговую базу по налогу на прибыль, в связи с тем, что возможность учета таких расходов не предусмотрена главой 25 НК РФ (Письмо УФНС России по г. Москве от 26.07.2007 № 20-12/071563).

Вместе с тем в данной ситуации, оплата ремонта, произведенного автосервисом производится страховой компанией, которая сначала оплачивает всю стоимость ремонта, а затем предъявляет организации документы, подтверждающие ремонт автомобиля, выписанные на имя собственника, а также счет для уплаты безусловной франшизы. То есть, организация в соответствии с условиями договора страхования по сути возмещает страховой компании часть расходов на ремонт автомобиля. Поскольку стоимость ремонта больше размера безусловной франшизы, страховая компания в данном случае возместит 35 000 руб., а организация должна за свой счет оплатить 17500 руб.

Расходы организации являются экономически обоснованными, если существует связь расходов с обязанностями организации, условиями договора или положениями закона (п. 1 ст. 252 НК РФ).

При наличии подтверждающих документов расходы на оплату франшизы в размере 17500 руб. могут быть признаны для целей налогообложения экономически обоснованными и документально подтвержденными (п. 1 ст. 252 НК РФ). Поэтому они могут быть учтены при расчете налога на прибыль как расходы на ремонт автомобиля (п. 1 ст. 260, подп. 48 п. 1 ст. 264 НК РФ).

Сумма полученного страхового возмещения, в данном случае 23800 руб. (41300 руб.-17500 руб.) подлежит включению во внереализационные доходы (ст. 250 НК РФ, Письмо Минфина России от 08.10.2009 № 03-03-06/1/656).

Такие выплаты не связаны с оплатой реализуемых товаров, работ, услуг и не включаются в базу по НДС (ст. 250 НК РФ, Письмо Минфина России от 01.09.2015 № 03-07-11/50215, от 24.12.2010 № 03-04-05/3-744).

После проведения работ по ремонту автомобиля и принятия их к учету НДС, предъявленный автосервисом, может быть принят к вычету в общеустановленном порядке при наличии счета-фактуры при условии, что автомобиль используется в облагаемой НДС деятельности (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ). Факт того, что стоимость работ компенсируется страховой компанией не имеет значения (Письма Минфина России от 29.07.2010 № 03-07-11/321, от 15.04.2010 № 03-07-08/115, ФНС России от 17.06.2015 г. № ГД-4-3/10451@).

Таким образом, по мнению контролирующих органов уплата франшизы по договору страхования не уменьшает базу по налогу на прибыль. Вместе с тем в данной ситуации, организация по сути оплачивает часть стоимости ремонта автомобиля, поэтому расходы на оплату франшизы могут быть признаны в целях налогообложения прибыли в качестве расходов на ремонт автомобиля при наличии подтверждающих документов. При этом такую позицию организации нужно быть готовой отстаивать в суде. НДС, предъявленный автосервисом может быть принят к вычету в общеустановленном порядке, независимо от того, что стоимость ремонта оплачена страховой компанией.

Обратите внимание, в законодательстве могли произойти изменения. Мнение эксперта основано на положениях законодательства, действующего на дату подготовки консультации

Если Вы не нашли ответа на свой вопрос, обращайтесь к нам за консультацией. Мы с удовольствием ответим на Ваш вопрос на основании проверенных документов, включенных в Систему Консультант Плюс

Договор франчайзинга - это соглашение заключенное между партнерами и выгодное для обеих сторон. Франчайзинговые предложения имеют ряд неоспоримых достоинств, но из несовершенства законодательства, партнеры по франшизе время от времени сталкиваются с рядом трудностей, например по ведению бухучета.

Договор франчайзинга – это контракт, по которому одна сторона (франчайзер) обязуется за вознаграждение предоставить другой стороне (франчайзи) право на производство товаров, выполнение работ или оказание услуг по технологии и под брендом правообладателя при условии соблюдения определенных стандартов. За плату может быть предоставлено, например, фирменное название, охраняемая коммерческая информация, товарный знак, знак обслуживания, деловая репутация и т. д.

В российском законодательстве франчайзинг предложения регулируются, в первую очередь, главой 54 «Коммерческая концессия» ГК РФ. Англоязычные обозначения сторон этого соглашения «франчайзер» и «франчайзи» заменены более понятными: «правообладатель» и «пользователь».

В договоре указывается срок, в течение которого организация может использовать право пользования предметом передачи, там же уточняется и оплата, которую компания должна перечислить правообладателю.

Формы вознаграждения могут быть самыми разными: фиксированные, разовые или периодические платежи, проценты от выручки или наценка на оптовую цену товаров, которые организация-пользователь будет покупать у правообладателя, и т. д.

На практике оно чаще всего состоит из двух частей: «входной платы» за получение права и последующих периодических платежей за его использование – роялти. Они определяются в фиксированном размере или в процентах от выручки.

Главная проблема франшизы в России – неуважение к чужой интеллектуальной собственности. Передаваемые партнеру технологии и торговая марка не защищены законом.

Франчайзи пытаются проявить инициативу, отступив от стандартов продукта, тем самым повышая свой доход в ущерб репутации партнера. Франчайзер отвечает ужесточенным контролем над делами правоприобретателя или создает дополнительную конкуренцию в виде открытия нескольких своих торговых точек в непосредственной близости к бизнесу партнера.

Учет нематериальных активов

Если договор коммерческой концессии не зарегистрирован, налоговики могут признать его недействительным. Причина – расходы организации обязательно должны иметь документальное подтверждение. А НДС по недействительному контракту не может быть принят к вычету.

Заключение договора франчайзинга для правообладателя не влечет продажу нематериальных активов. В течение всего срока контракта активы остаются на балансе правообладателя и продолжают амортизироваться (п. 38 ПБУ 14/2007 «Учет нематериальных активов», утверждено Приказом Минфина РФ от 27.12.2007 г. № 153н).

Сумма вознаграждения, получаемая от пользователя по договору франчайзинга, включается в состав доходов. Порядок отражения правообладателем операций по договору франчайзинга зависит от вида выплат по договору. Платежи могут носить разовый или периодический характер. В первом случае сумма вознаграждения учитывается на счете 98 «Доходы будущих периодов». В течение времени, на которое получено право, вознаграждение равными долями увеличивает доходы правообладателя. Расходы, связанные с передачей пользователю исключительных прав, уменьшают полученные им доходы.

Второй вариант, при котором платежи владельцу франшизы поступают по графику, установленному в договоре, обязывает учитывать доходы в периоде их начисления.

При комбинированных расчетах правообладатель сначала получает разовый платеж, затем в течение установленного в договоре времени – роялти. При этом он может быть учтен в составе доходов как единовременно в полной сумме, так и распределен по разным периодам, а роялти – увеличивает доход по мере начисления.

Пример:

По договору коммерческой концессии торговая фирма ООО «Гратис» (правообладатель) передала ООО «Начало» (пользователь) неисключительное право использовать свою торговую марку в период с 1 января по 31 декабря 2012 года. Согласно условиям договора, ООО «Начало» уплачивает ООО «Гратис» вознаграждение в форме:

Единовременного (паушального) платежа в размере 240 000 руб. (в том числе НДС – 18%);

Периодических платежей (роялти) в размере 10% от бухгалтерской прибыли пользователя за квартал.

Согласно договору паушальный платеж должен быть перечислен пользователем в течение 5 рабочих дней со дня регистрации договора в Роспатенте. Пошлина в размере 10 000 руб. уплачена правообладателем. В бухгалтерской отчетности пользователя за 1 квартал 2012 года показана прибыль 15 000 руб. Торговая марка отражена в учете правообладателя как НМА первоначальной стоимостью 100 000 руб.

В бухгалтерском учете правообладателя произведены следующие записи:

Дебет 76 Кредит 51

– 10 000 руб. – уплачена патентная пошлина;

Дебет 91.2 Кредит 76

– 10 000 руб. – стоимость пошлины учтена в расходах;

Дебет 04 «Нематериальные активы», субсчет «НМА, переданные в пользование»

– 100 000 руб. – предоставлена в пользование лицензия на использование торговой марки;

Дебет 51 Кредит 76

– 240 000 руб. – получен паушальный платеж от пользователя;

Дебет 76 Кредит 90.1

– 203 389,83 руб. – паушальный платеж отражен в доходах;

Дебет 90.3 Кредит 68

– 36 610,17 руб. – начислен НДС с суммы паушального платежа;

Дебет 76 Кредит 90.1

– 1 770 руб. – начислено роялти за 1 квартал 2012 г.;

Дебет 90.3 Кредит 68

– 270 руб. – начислен НДС с суммы роялти.

Сегодня - информация от экспертов о некоторых особенностях учетно-правовой стороны франчайзинговой деятельности.

Дмитрий Гудович, руководитель службы бухгалтерской поддержки клиентов Modulbank

Договор франчайзинга (или коммерческой концессии) предусматривает передачу правообладателем комплекса исключительных прав для использования другой стороной в предпринимательской деятельности. По франшизе могут быть переданы права на использование торгового знака, коммерческого обозначения, секрета и методов производства и т.д. Естественно, право передается на возмездной основе, то есть за определенную плату.

Оплата права по договору франчайзинга состоит из двух частей. Первая - единовременный платеж в фиксированной сумме (его еще называют паушальный платеж), он может быть уплачен как единовременно, так и в рассрочку. Вторая часть платежей - роялти, это периодические платежи, которые могут быть как фиксированными, так и зависеть от объемов выручки пользователя франшизы. Роялти обычно уплачивается на ежемесячной основе. Помимо паушального платежа и роялти, одна из сторон также несет расходы по государственной регистрации договора коммерческой концессии. Обязанность по оплате этих расходов может быть возложена как на правообладателя, так и на пользователя.

Для налогового учета деятельности правообладателя по договору франчайзинга будет являться важным отнесение доходов от реализации франшизы к доходам от обычной деятельности или к внереализационным доходам. Учитывая, что четких критериев отнесения доходов к той или иной группе нет, следует придерживаться принципа основного вида деятельности правообладателя. В случае, если основным видом деятельности для него является реализация прав и франшиз, то доходы будут принадлежать к категории доходов от реализации. Во всех других случаях реализация прав будет являться внереализационным доходом.

Единовременный (паушальный) платеж определяется в качестве дохода в налоговом учете по принципу равномерности признания доходов и расходов. Это означает, что его сумма должна быть равномерно распределена на весь период действия договора франшизы. В случае, если договор не имеет сроков действия, тогда вся сумма признается в качестве дохода на момент передачи пользователю неисключительных прав.

С получением роялти у правообладателя все несколько проще. Эти платежи имеют периодический характер и доход по ним отражается в налоговом учете на конец того месяца, за который правообладатель получает очередной платеж.

Правообладатель франшизы также несет определенные расходы. Это могут быть как затраты, связанные с регистрацией договора, так и амортизационные расходы на объект исключительных прав. Дело в том, что сами исключительные права остаются у правообладателя в составе нематериальных активов, а значит подлежат амортизации в течении всего срока их действия.

Для пользователя оплата паушального платежа и роялти являются расходами и для них действуют схожие правила признания в налоговом учете. В случае с паушальным платежом, расходы должны быть равномерно распределены на срок действия договора коммерческой концессии. Если же договор является бессрочным, то расходы распределяют на 5 лет. Роялти относят в расходы в том месяце, в котором они были начислены к уплате. В случае с договором франшизы, роялти для пользователя будут являться прочими расходами.

Точно так же прочими расходами будут являться платежи за государственную регистрацию договора, если последним обязанность по уплате таких платежей возложена на пользователя. Учитываются эти расходы в том периоде, в котором они были фактически оплачены.

Александр Хаминский, Председатель правления НП «Республиканское юридическое общество»

Если вознаграждение (роялти) выплачивается в виде отчислений от выручки организации, а организация имеет несколько видов деятельности, в том числе, не связанных с использованием комплекса прав, полученных по договору коммерческой концессии, необходимо вести раздельный учет выручки от данных видов деятельности, чтобы избежать необоснованного завышения суммы вознаграждения (роялти), так как в противном случае налоговый орган не признает данные расходы к затратам по смыслу п. 37 ст.264 НК РФ.

Кроме того, налоговым органом часто признается в качестве формы недобросовестной оптимизации налогов создание нескольких, афиллированных компаний, использующих УСН (упрощенную систему налогообложения) и имеющих договоры коммерческой концессии с правообладателем, если единственным экономическим смыслом такого дробления является уход от налогов.

Немаловажным является вопрос, можно ли учесть выплаты по договору коммерческой концессии на расходы в случае, если не соблюден порядок регистрации договора, предусмотренный ч.2 ст.1028 ГК РФ?

Финансовые органы и судебная практика на сегодняшний день придерживаются двух прямо противоположных позиций по данному вопросу. В частности, в письме Минфина России от 12.07.2006 N 03-03-04/2/172 финансовое ведомство указало, что установленный п. 2 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" порядок оформления первичных учетных документов предусматривает указание на содержание хозяйственной операции, определяемой условиями заключенных между сторонами договоров. Таким образом, расходы по не заключенным в установленном порядке договорам не могут быть учтены в уменьшение налоговой базы по налогу на прибыль организаций, как не соответствующие условиям, которые содержатся в п. 1 ст. 252 НК РФ.

Однако же, суды зачастую придерживаются той позиции, что сам по себе факт отсутствия регистрации договоров коммерческой концессии не имеет значения в целях налогообложения, поскольку услуги реально оказаны, документально подтверждены и экономически обоснованны (Постановление ФАС Северо-Западного округа от 12.07.2007 по делу N А56-19610/2006, Постановление ФАС СКО от 13.12.2010 по делу N А53-7659/2010).

Елена Бектемирова, эксперт сервиса Контур.Норматив компании «СКБ Контур»

В бухгалтерском учете операции по договору франшизу отражаются такими записями:

Дебет 012 (или любой другой забалансовый счет в соответствии с рабочим планом счетов, выделенный для такой операции) - Получение нематериального актива;

Дебет 60 (76) Кредит 51 - Оплата по договору франшизы

Дебет 97 Кредит 60 (76) - Отражен единовременный разовый платеж

Дебет 20 (44) Кредит 97 - Списание единовременного разового платежа равномерно в течение действия договора (или в течение срока, закрепленного учетной политикой - см. выше);

Дебет 20 (44) Кредит 60 (76) - Списан периодический платеж по договору франшизы

Дебет 19 Кредит 60 (76) - Отражен «входной» НДС по платежам по договору франшизы

Дебет 68 Кредит 19 - Поставили НДС к вычету по платежам по договору франшизы